隔夜发布的美国7月PPI全面超预期下行,服务成本年内首次下滑,证明通胀形势已经逆转,美联储降息预期升温;今晚即将公布本周第二份重磅通胀——7月CPI,市场普遍预期若通胀继续显示放缓迹象,美联储可能采取更为宽松的货币政策立场。

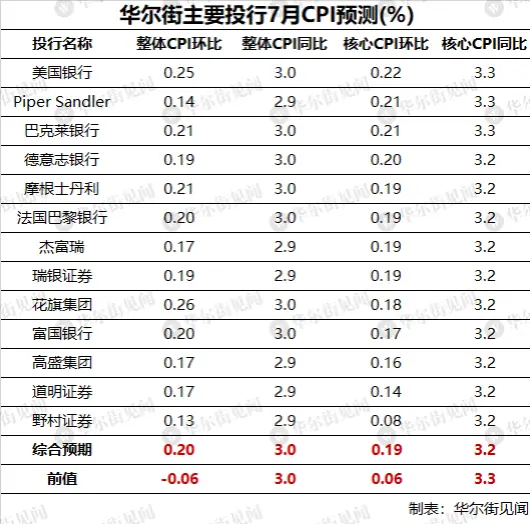

华尔街普遍预计,7月份,核心CPI(剔除波动较大的食品和能源)同比涨幅预计较6月份下行0.1个百分点至3.2%,有望创下2021年5月以来最低纪录;环比涨幅或从前月的0.1%反弹至0.2%。

整体CPI同比涨幅预计维持在3%,为2023年6月以来最低水平;环比上涨0.2%,6月下降0.1%。

另外作为参考,克利夫兰联储通胀预测显示,7 月份整体通胀率环比上涨 0.24%,同比增长 3.01%;核心通胀率环比上涨0.27%,同比增长 3.33%,相对于华尔街普遍预期存在上行风险。

尽管通胀率仍高于美联储2%的目标,但是通胀压力已经大幅解除。Plante Moran Financial Advisors首席投资官Jim Baird表示,“目前通胀几乎不成问题。人们普遍预期最糟糕的时期已经过去。”

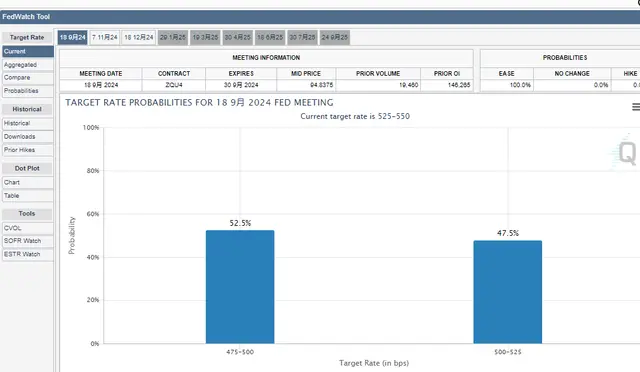

与华尔街的其他人士一样,Baird预计,美联储9月将把重点转向更加宽松的政策,以避免劳动力市场恶化。芝商所美联储观察工具显示,9月降息50基点的概率从50%上升至53%,超过了降息25基点的概率,美联储年内降息预期从103个基点提升至108个基点。

7月二手车、新车价格或继续下跌,OER温和上涨

美银认为,由于核心服务通胀和能源价格上涨,总体通胀率环比上涨0.25%,同比涨幅维持在3.0%不变;核心 CPI 环比上涨0.22%,并表示“虽然这一数字没有6月份那么低,但与之前的通货紧缩趋势一致,应该会达到美联储9月份开始降息的基准。”

在核心服务通胀方面,美银指出,由于机票价格下降,6月份核心服务租金和业主等价租金 (OER) 略有下降,但预计7月份机票价格的下降幅度会小得多。该行还指出,住房价格应该会上涨,但预计租金和OER的降幅将保持不变。

若7月CPI报告符合我们的预期,我们仍将预期美联储将在9月启动降息周期,年内降息幅度预计达到50个基点。

高盛的预测更为鸽派,预计整体CPI环比上涨0.17%,核心CPI环比上涨0.16%,均低于共识预期。以下是高盛预测CPI的四个关键组成部分的趋势:

7 月份二手车和新车价格进一步下跌,环比跌幅分别为1.5%和0.1%。二手车拍卖价格目前已从峰值下跌 26%,而 CPI 二手车价格则下跌 18%,这表明 CPI 指标还有进一步下跌的空间。

机票价格预计环比下降2.5%,这可能是6月份之后的又一次大幅下降,反映出季节性波动带来的持续阻力。

OER环比上涨0.29%,涨势仍趋于温和。高盛认为,单户住宅租金增长强劲可能会导致OER在CPI中超过租金,银行预计今年年底,整体住房通胀率将以每月0.25-0.30%左右的速度运行。

汽车保险价格将上涨,但涨幅不会像今年早些时候那么快:预计汽车保险环比上涨 0.7%,而今年迄今为止的平均涨幅为 1.2%。

市场如何反应?

7月PPI全面超预期放缓,美联储降息预期升温,美股隔夜全线上涨,纳指收涨逾2%,标普500和道指双双收涨逾1%。那么,今夜公布的CPI将在市场掀起多大浪花?

上周美股剧烈波动,衡量标普500波动幅度的Cboe波动率指数(VIX)达到2020年疫情高峰以来的水平。根据花旗报告指出,交易员们预计在CPI报告发布时,标普500至少将出现1.2%的波动。

根据高盛交易员Lee Coppersmith的预测,若核心CPI环比上涨0.19%-0.24%,即符合或小幅超过市场预期,标普500指数或上下波动0.4%,但如果小幅低于市场预期,标普500指数则有望实现更强劲的上涨。

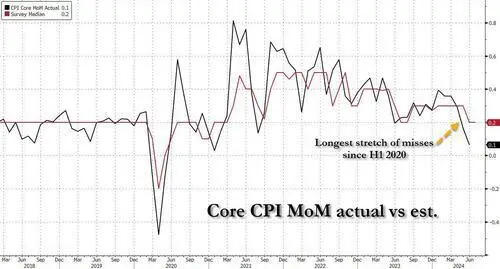

值得注意的是,CPI已经连续三个月低于市场预期,今晚公布的CPI是否会继续低于预期,推动股市继续反弹,还是会成为3月以来的首次“超预期”报告,打压市场积极性。

高盛指出,周三跨式期权隐含变动幅度预计将达到1.0%,较上个月的0.65%大幅上升,并且是过去一年中隐含变动幅度最高的一次,在VIX交易价格约为20情况下,这是可以预料的。

对于市场反应,基金流动策略分析师Scott Rubner表示:

我认为明天(周三)的 CPI 价格反映出的股市下行空间大于上行空间,而今天我们在市场上预估了PPI之后的低点。但是,从现在开始的每个宏观数据都将用作波动性的清算事件。

我的资金流框架将在下周转向买方,系统性供应压力将减轻。在本周末,CTA抛售行为将完全消失,竞争将更加公平。

宏观 EQ Vol 交易员Shawn Tuteja表示:

我认为CPI对美股的影响越来越小,波动率市场似乎也同意这一观点。现在的叙述完全转向经济放缓的速度是否快于美联储的反应速度,因此(即美联储是否已经落后于曲线?),我们更看重零售数据(周四公布)而不是本月的CPI。