新能源汽车赛道之“卷”,大家是有目共睹的。此前我们已经从行业库存,毛利率,产能利用率,价格等方面进行了阐释,对“卷”有了更为直观的体感。

在一个极度“内卷化”的行业中,企业如身处漩涡之中,且距离中心越近拉力越大,若要从中脱身,就要使出浑身解数,价格乃是必要非充分条件。

近期蔚来为代表的新能源车企集中向理想“放炮”:认为后者制作的新势力汽车品牌销量周榜是“低水平内卷”。

我们所关心的倒不是榜单本身究竟合理不合理(只要数据无差错,榜单本身并无过错),只是关心为何蔚来为何尤其敏感,成为此事件的带头人。此前造车新势力虽然实为对手,但管理层之间还可以友好往来,颇有点“君子之风”。如今画风一转,实在令人瞠目。

蔚来究竟发生了什么呢?本文核心观点:

其一,在高度“内卷化”的市场中,价格战成为必要手段,蔚来在2024年以更大的代价(降低毛利率)换销量,不希望有影响销量的因素发生;

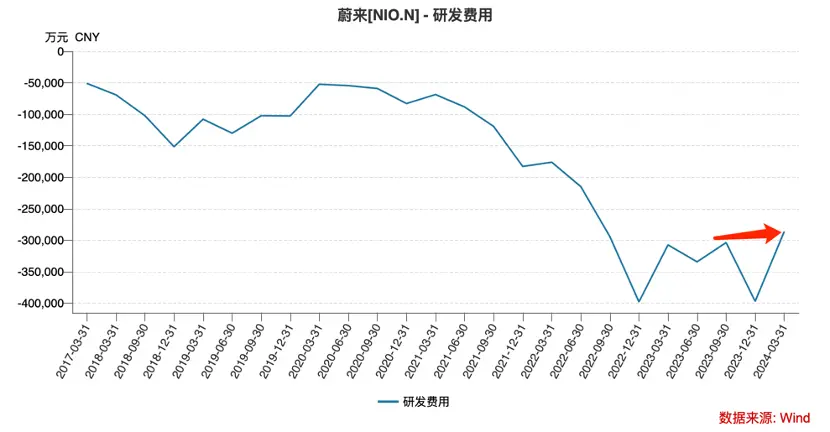

其二,最近几个季度研发费用的扩张更为克制,也放缓了换电站的增速,说明管理层在努力平衡财务报表;

其三,2024年中财报希望可以看到对现金流有利的一面,如上述克制究竟是暂时的还是新的方向,希望看到趋势性的一面,以提高可持续经营的预期。

经营更审慎 全力打价格战

在此之前,我们对蔚来已经有过分析,简单归纳为:

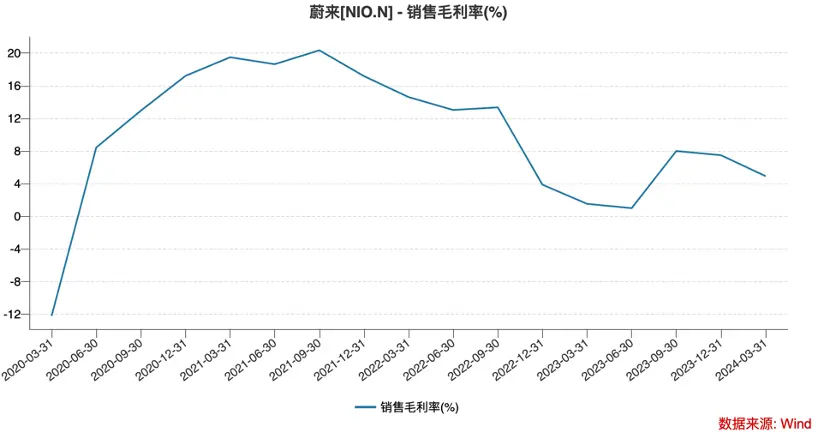

1)毛利率仍然较低,企业身陷“内卷”泥淖;

2)其商业模式中引以为傲的BaaS(换电和电池租赁业务),本质上乃是通过扩张资产负债表来提振销量(换电站投资计入资产,其后逐渐转化为收入),该模式也使蔚来比同类企业要更“重”;

3)辅助和自动驾驶技术方面仍在迭代中,研发费用的持续消耗方能保证企业不掉队;

4)价格战是高度“内卷化”行业的主要特点,BaaS的“重“和巨额研发费用的投入又在摊薄本不富裕的毛利,总利润压力非常之大。

作为第一个成功赴美IPO的造车新势力车企,蔚来的融资能力使其具有更多的试错机会,只是当行业逐渐”明牌“之后,一些问题逐渐暴露,整个2023年管理层整体上是非常焦虑的(2024年初李斌在内部信中号召员工要”省下每一度不需要用的电,省下每一张不需要的文件打印”)。

上述问题市场观察人士能看到,蔚来管理层也不可能熟视无睹,2024年开始采取多重举措,来调整企业航向。

一句话归纳:价格战坚决打,其他地方能省则省。

如果从成本端考虑,当前新能源车企的境况是要好得多的。在全球抗通胀的大背景下,车企主要原材料价格一直在稳步下降通道中,以电池用碳酸锂为例,2022年8月巅峰时其每吨价格超过56万元,如今每吨不及8万元,此外铜为代表原材料价格也是大幅缩水。

在正常情况下,原材料成本下降的部分会自然转化为车企利润。但在一个“内卷化”的行业中,上游原材料成本的压缩只会沦为价格战的“筹码”,并不会沉淀为车企利润。

在上游原材料价格下行周期内,2023年前三个季度蔚来毛利率确实出现了一轮反弹,只是其后毛利率又重新折返,开始转跌。

如果说2023年行业属于在“希望中的内卷”,企业仍对未来寄予期望,在经营中还会有意识控制毛利率,那么在2024年的内卷多少有点”绝望“了。已经不再追求利润,价格战成为标配,在上游原材料成本下滑之时毛利率大幅下跌。

显然上游原材料价格的松绑但只是经手了车企,最终通过更低的价格,最到消费者手中,其中车企还补贴了更多。

从最终销量数据来看,这些激进的折扣手段(大概3-4万元的区间)确实取得了不错的成绩。

2024年Q1蔚来共交付30053辆车,较上年同比下降3.2%,考虑到春节以及营销时滞等因素这是可以接受的,在2024年Q2该数字则跃升为57373辆,同比增长高达143.9%。

2024年前7个月共交付107924辆,同比增长超43%。

2024年Q2蔚来采取了更大的促销力度,使月交付量站在了2万辆以上规模。

这也就直接导致:

1)管理层对销量预期随之提高,开篇对理想榜单提出质疑本质上乃是不容许有任何影响销量的干扰要素出现,以前并不怎么在意的榜单现在也开始重视,在最近几周榜单中蔚来销量有了下滑的迹象,可能会放大管理层的焦虑;

2)卖的多亏得也多成为管理层不得不面临的现实,开始采取多种手段来拱卫损益表。

蔚来的研发费用一直非常之高,2023年支出超过130亿元,2024年Q1同环比均有了收缩的势头。销售人员在前方拼命出血,后方科研人员也就能省则省了。

此外蔚来换电站的扩张速度在2024上半年也在放缓,根据官方信息,2023年末其换电站共有2316座,截至2024年7月末,该数字为2460座,前7个月平均每月仅增长20多座。考虑到2023年末蔚来计划2024年换电站扩张1000座,平均每月为80座。

对比计划和现实,蔚来显然在调整经营节奏(也在进行第四代换电站的迭代),在越发“内卷”的骨感现实下,这是最不坏的选择。

现金流趋势决定留存

从月榜到周榜,越发高频的交付数据使得新能源行业变得非常透明(比手机行业透明多了),理想的MEGA交付不理想,市场马上便知,管理层无法嘴硬和辩驳。在一个过于透明且热门的行业中,无数分析师测算企业的每个经营节点的关键信息,所谓的“信息不对称”在新能源汽车领域是非常小的。

那么在这种情况下,我们还要对蔚来的Q2的财报抱以怎样的期待呢?

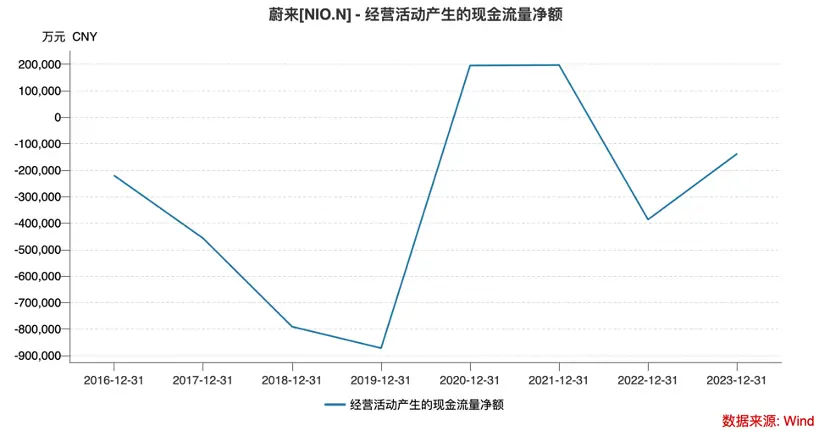

财务三张大表(现金流,损益表以及资产负债表),不同周期的企业对三张表各有依赖,如高速成长的企业(融资非常顺畅),我们主要看其营收增速(这也是衡量企业所处行业天花板有多高的最重要判断),而对于极其“内卷化”且行业出清案例接二连三发生之时,我们更看重的乃是现金流,换句话说,只要企业有正常的现金流,哪怕短期有亏损,但只要能扛到最后,这些都会过去。

蔚来管理层也是深谙此道,2023年就发布了10亿美金的可转债,并在当年6月与阿布扎比政府旗下的投资机构CYVN签订11亿美元的股份认购协议。一般来说,外部利息环境如此之高(10亿美金可转债拆成两笔,年利率分别为3.875%和4.625%,这在可转债的利率中是比较高的),其实并不是发债的最好时机,可蔚来宁愿支付更高的财务成本也要发债,可见其对现金之渴望。

蔚来在2023年也进行了一系列的动作来优化经营活动产生的现金流,包括但不限于成本优化(毛利率高),对供应链延长应付款账期等等,使企业在一个“内卷化”加剧的环境中能尽量少失血,这是非常难得的。

与此同时我们也要思考上述动作能否一直持续,当供应链厂商也面临生存压力时,应付款账期是很难进一步延长的(当然小鹏的应付款账期2023年高达217天,蔚来的188天还有空间),此外激进的折扣力度是否会影响经营性现金流的回笼等等,这些都未可知。

因此站在现金流的角度,我们希望在2024年中财报中可以看到:

1)蔚来经营性利润可以在折扣与提效中得到某种平衡,简单来说研发,管理等高弹性费用应该能减则减,蔚来手机至今没有太大声响,虽未宣布取消但注定难有希望(此前有媒体传出此部分业务有一定比例裁员),不如早点切割,且在以后谨慎做事少犯类似错误,在“内卷化”的环境中除了比价格,就是少犯错;

2)换电站在上半年扩张放缓,我们尚不明确这是趋势性的,还是暂时的,管理层是否会在下半年加速扩张来完成全年1000座的目标呢,这是投资性现金流预期的重要体现;

3)截至目前,蔚来已经发布了蔚来,乐道,萤火虫三大涵盖不同价格,针对不同人群的品牌,希望可以通过产品布局拿到更多市场份额,一旦行业完成淘汰进程,这些都是实打实的“金矿”,由于兼容性的问题,这些也会带来换电站快速得带问题,短期内也会对蔚来资本性支出带来挑战。

在新品牌布局,高力度折扣,融资能力以及提高效率等手段的配合下,客观说蔚来在2024年有了焕然一新的感觉,但众多手段中,最有成效,最持久的还是“提高效率”。新势力车企基本都是含着金汤匙出身,成立之初就有大金主送钱,花钱习惯大手大脚,管理层也总有自己对车的雄心,内部管理也非常松懈,腐败案件层出不穷,这些都是以往交过的学费。

如今到了要决生死的地步,就需要管理层暂时先忘掉星辰大海,脚踏实地看护好财务三张大表,若能笑到最后何愁无大海可远航?这是对蔚来的提醒,也是对所有新势力产商的忠告。