自上周五以来,短短两个交易日,PTA期货上涨近500元/吨,从大跌到大涨,再一次刷新了产业的认知。昨日午盘盘中,PTA期货近月合约更是一度触及涨停,为何出现如此“异动”?

事实上,不论是现货基差走强还是期货价格大幅上扬,都和成本端的变化不无关系。期货日报记者了解到,超预期的PXN或许能够解释PTA近期走势的这一变化。

PXN持续扩大,年内高点或提前到来

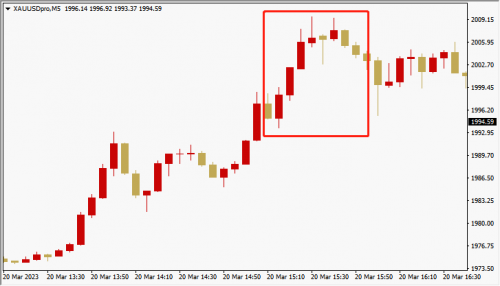

(资料图)

(资料图)

据记者了解,PXN是PX和石脑油的价差,截至3月17日,PXN从月初的300美元/吨附近走强至416美元/吨,走阔40%,创出2022年10月10日以来的新高。而去年同期,PXN只有200美元/吨。

“PXN这一指标主要反映PTA产业链中PTA上游成本PX环节的利润变化情况。”紫金天风期货分析师刘思琪表示,通常情况下,PX供需格局转好时PXN会走强,供需转差时PXN会压缩。当PXN价差持续维持偏高时,相当于PX环节利润较好,PX整体的开工负荷预计会出现小幅上移。

“从历史开工率和PXN价差变动来看,PX装置多属于一体化炼厂石油化工产品中一个环节的产品,炼厂更多考虑一体化综合效益,单一环节的利润变化对整体炼厂开工的调整影响不大,因而PX开工受PXN波动的影响不大,开工变化通常会比较滞后于PXN变化。”刘思琪称。

记者了解到,3月以来,随着亚洲PX装置逐步进入季节性检修以及部分计划外检修增加,PX供需格局好转,PXN价格重心逐步上移,PXN价差明显走扩。

从历史走势看,2022年6月,PXN价差曾达到历史最高超600美元/吨,而当前PXN仍在不断扩大,市场预期今年价差高点将会提前到来。

“去年PXN上升更多是来自PX调油需求改变带来的价格拉动。今年是因为PX供应减少以及石脑油价格大幅下跌带来的扰动。”物产中大期货能化组组长谢雯称。

对此,刘思琪也解释,当前PXN走扩主要原因是供需结构性好转以及二季度芳烃调油需求增加的预期。3月中海油惠州开启计划内检修,广东石化小幅降负,盛虹计划外降负至七成,海南炼化装置重启推迟,4月还有多套装置进入计划检修,3—5月PX供应有边际下降趋势,PTA开工维持相对高位,PX 4—5月平衡预期偏强。此外,4—5月将进入北美汽油需求旺季,市场对于芳烃调油需求增加存在一定预期。

“根据检修计划,未来亚洲和中国PX负荷仍将进一步下降,且4月中旬PX的海外开工率降至68%附近,国内下降至70%左右。若PTA开工率维稳,PX在5月之前仍为去库判断。”谢雯表示,另外,石脑油价格在3月跟随原油价格下跌较多。原油价格下跌较多是因为宏观加息预期的改变以及原油累库预期的叠加,这两个因素短期较难改变,石脑油后续仍看跌。“短期PXN在供应减少与石脑油下跌的状态下仍保持高位。”她说。

在华瑞信息信息经理郝尚坤看来,当前,PXN走强核心仍然是PX的供需改善,未来有去库存的预期。当然也有其他因素,比如PX社会库存偏低,聚酯产业链压力较去年同期减少,PTA价格走势较强,PX交易气氛较好,叠加个别大装置意外减产降负荷,以及调油需求预期下MX和甲苯的价格同样较高。市场在做一些提前的预期交易,PXN高点提前是很有可能的。

加工利润开始向PX环节转移

受访人士普遍认为,在聚酯产业链中,当下PX仍然处于相对更为主动的地位。“炼厂在综合考量经济性的背景下,PX的开工率受到多重因素影响,尽管有较多的新产能投产,但产业链中目前效益仍然更容易在集中到PX环节。”郝尚坤称。

对此,弘业期货分析师张永鸽介绍,PTA在经历2月底的集中减产后,厂家效益提升明显,3月中旬现货动态加工费达到500元/吨,大大抬升企业开工意愿。其中,逸盛大连的600万吨提负,恒力1号装置原计划检修一个月缩短至两周后重启,降负运行3个月之久的福海创也提升了负荷,PTA阶段性开工率提升至81%,为近一年来高位。

然而,PX市场已逐步进入传统检修季,近期陆续有国内外装置进入检修状态,在PX与PTA的开工错配下,市场加工利润开始向PX环节转移。

此外,3月初终端市场内销订单转好,在下游采购提升背景下,聚酯长丝库存有了一定的好转。

“当前库存中性,聚酯整体开工在90%高位,虽然利润不佳,目前尚没有大幅减产预期。本次PTA产业链自上而下出现价格上移,而前端市场的定价权更大,在一定程度上能获得更多的产业链利润。”张永鸽称。

PXN明显走强,成本支持带来了下游产品PTA和短纤价格重心上移。在张永鸽看来,PX的强势在一定程度上抬高PTA及下游聚酯产品价格。短期PX在检修集中的情况下或有一定支撑,PXN或振荡偏强。不过,PTA及聚酯产品利润较差,终端订单的持续性有待进一步确认,后期有需求边际走弱的可能,PXN继续大幅走高压力较大。同时,随着4月中旬PX检修高峰过后以及大榭石化的产能释放,PX供给紧张的局面将有所缓解。

同样,在郝尚坤看来,400美元/吨以上的PXN已经面临一定的压力,后续需要看需求端是否会出现负反馈的压力。比如PTA和聚酯目前亏损,是否会减产降负荷,拉低PX的需求。

“PXN能否扩大除关注是否有装置意外停车外,还要留意成品油未来需求是否进一步变好,带动MX、甲苯等产品价格上涨。”郝尚坤认为,未来可能出现PX效益向下游让渡的可能性,但下游会以牺牲负荷为代价。

谢雯表示,当前成本端对PTA价格有所提振,PTA现货可流通货源紧张,加之PTA装置意外停车,基差不断上行。与此同时, 聚酯开工维持高负荷,PTA开工虽提升,但总体依然维持去库。“因4月PTA装置检修尚不明确,如果聚酯负荷仍维持在89%上下波动,4月供需或将逐渐从之前的去库转为紧平衡。”她称。

“PX和PTA自身基本面维持偏强态势,但PTA-Brent价差已经处于偏高水平。市场对宏观流动性危机还存在一定的担忧,估值偏高下PTA绝对价格受宏观和成本原油的影响偏大,需关注宏观情绪。”刘思琪说。

(文章来源:期货日报)