以史为鉴:2008年四万亿计划

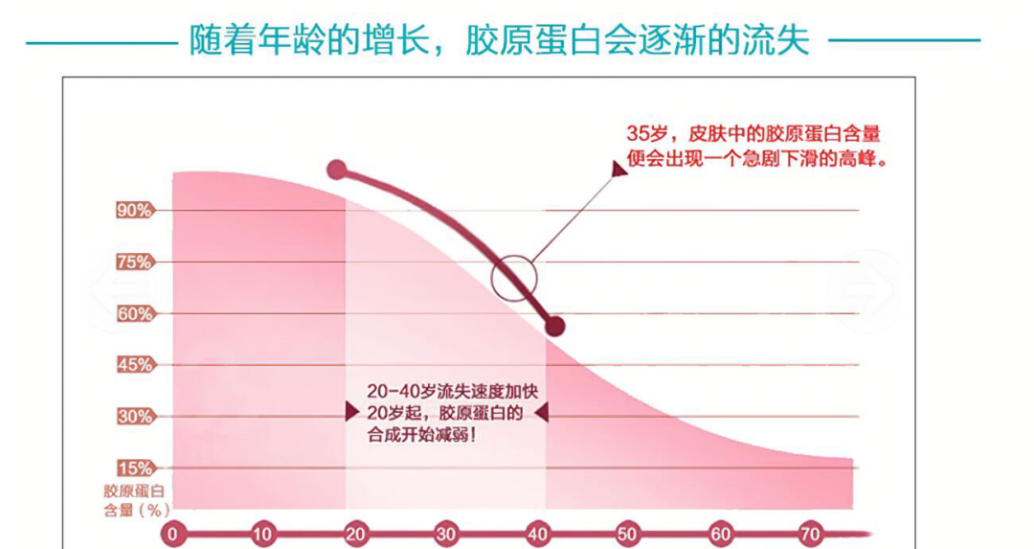

2008年,国内发生了雨雪冰冻和汶川地震两场特大自然灾害,国际上面临金融危机和全球经济动荡的巨大冲击,中国经济增长下行的压力明显加大。总量上看,2008年我国经济增长明显放缓,全年实际GDP增速自2003年以来首次跌破10%,录得9.65%,较上年回落超4个百分点。

(资料图)

(资料图)

从经济分项上看,首先是国外需求急剧萎缩,进出口贸易增速明显下滑。2008年9月国际金融危机恶化,到11月份开始对我国的对外贸易产生了实质性影响,进出口贸易均陷入负增长。2009年5月,我国出口金额当月同比一度降至-26.5%(图2)。彼时中国大力发展外需导向型经济,出口是拉动经济增长的关键力量。政府若放任出口下降,或导致企业倒闭、失业率上升等一系列恶劣后果。

房地产市场也出现调整,市场销售下滑,投资增速回落。在国内外负面因素的影响下,房地产市场需求减弱,从2008年初开始销售面积同比降幅逐月加大,全年商品房累计销售面积同比减少19.7%。房地产开发商资金趋紧,市场供给也开始下降,2009年1-2月,房地产开发投资增速大幅回落至1%(图3)。

基于上述背景,2008年四季度中央出台了进一步扩大内需促进经济增长的十项措施,提出了扩大投资的重点领域和方向。为加快这些重点领域的建设,从2008年四季度到2010年底,中央政府拟新增投资1.18万亿元,加上地方和社会投资总规模共约4万亿元。这便是2008年4万亿经济刺激计划的由来。

4万亿投资计划的资金来源有哪些?中央政府投资的1.18万亿元,主要来自中央预算内投资、中央政府性基金投资、中央政府其他公共投资和灾后重建基金等。其余部分主要通过地方政府投资、企业投资、银行贷款及其他社会投资(包括民间投资)等方式筹集。为帮助地方政府和企业筹措配套资金和项目资本金,中央政府有关部门还采取了以下措施:1)中央财政代地方财政增发2000亿元国债;2)发行部分期限较长、利率较低的特种贷款用于特定项目建设;3)利用地方投融资平台发行部分企业债券。

投向上,中央到地方采取一系列监管措施,明确不搞一般性加工工业、不搞重复建设、防止投向“两高一资”项目,重点投向民生工程、农业、基础设施、社会事业、节能环保、技术进步等领域。根据2009年发改委披露的4万亿投资构成及投资项目最新进展,投向基建领域的资金占比最高,重大基础设施、农村民生工程和农村基础设施建设领域合计占比46.8%。此外汶川地震灾后恢复重建也包含部分基建领域,该领域投资达1万亿,占比25%(图4)。

刺激政策取得了立竿见影的效果。

一是有效遏制了经济下行趋势,2009年二季度起GDP增速转为上升,四季度反弹至11.9%(图1)。

二是固定资产投资快速增长,尤其是作为主要抓手的基建投资增速明显扩张,2009年6月广义基建投资累计增速录得50.8%,创下有数据统计以来最高值。除此之外,2009年全年制造业投资累计增速维持在25%以上,房地产投资累计增速也于2009年末回升至16.1%(图3)。4万亿投资计划的有效实施,积极推进了经济结构调整和发展方式转变,为之后十年经济增长引擎向地产基建切换奠定了重要基础。

三是城乡居民收入有所增加,2009年城镇居民人均可支配收入实际增长9.8%,增速较上年高1.4个百分点。一系列包括家电下乡、家电汽车以旧换新等刺激消费政策措施的实施,对扩大居民消费产生了积极作用,2009年社零总额实际增长16.9%,增速较上年提高2.1个百分点(图5)。国内需求的稳定增长,有效对冲了出口下滑对于经济增长的拖累。

站在2023年初,当前经济运行所面临的一些突出矛盾和问题与2008年似曾相识,凸显了新一轮经济支持计划的必要性。

一是经济下行压力突出。2022年四季度以来,疫情再次散发多发,防疫政策调整后各地相继迎来感染高峰,经济增长再次遭遇挑战。当季实际GDP同比增长2.9%,全年增速录得3%,与年初5.5%的增长目标存在较大差距。日前,十三届全国政协经济委员会副主任刘世锦表示,中国经济的当务之急是使增长回到正常轨道或合理区间,即实际增速要达到潜在增长水平。我们判断2023年经济增长目标定为5%是大概率有望实现的,二季度和四季度可能是两个增长高峰,GDP同比增速或将达到6%以上,全年增速有望达到5%以上(图6)。

二是从需求结构看,经济呈现出冷热不均的显著特征。一方面,制造业投资和基建投资热。另一方面,房地产投资冷,1-12月累计增长-10%。疫情反反复复下,消费复苏一波三折,1-12月累计增长-0.2%(图7)。出口增速受全球经济放缓影响明显下滑,2022年12月出口金额单月同比增速降至-9.9%。以上与2008年国内外多重压力下,经济结构所呈现的特征十分相似。不同之处在于,当前这一轮经济复苏,房地产投资和消费的修复压力,要明显大于2008年。

三是财政政策和货币政策均给出了积极定调。2008年,为确保一揽子经济刺激计划落地,政策面实施了积极的财政政策和适度宽松的货币政策。财政政策包括大规模增加政府投资,中央财政代地方财政增发2000亿元国债,实行结构性减税和推进税费改革等。货币政策包括降准、降息等,2008年国际金融危机加剧后,央行在不到半年的时间内降准4次、累计下调4个百分点,政策利率(彼时为贷款基准利率)下调5次、累计下调2.2个百分点。2022年末,中央经济工作会议给出了积极的财政政策要加力提效、稳健的货币政策要精准有力的积极定调。

2023年社融多增的逻辑

从总量层面理解,2023年经济产出扩张,意味着新增社会融资规模需要放量。这就确立了本篇报告的核心问题:实现5%以上的经济增长目标,需要多少社融增速?

实现5%以上的经济增长目标,2023年社融增速或升至10.8%左右。基于我们宏观展望中的预测,预计2023年名义GDP增速约为6.6%,加上4.2%的宏观杠杆率增速,全年社融增速可能达到10.8%,较2022年回升1.2个百分点。社融增速10.8%对应2023年新增社融约37万亿,较2022年多增5万亿。

我们测算下来,2023年宏观杠杆率需要进一步升至285%左右,才能确保经济增长目标的实现。结构上,我们预计企业加杠杆的特征将更加凸显,预计2023年企业部门杠杆率的提升空间或在10个百分点左右。居民杠杆率走势受房贷影响较大,上升空间不大。政府部门在债务约束下,预计今年将继续辅助发力,杠杆率上升空间或在0.8个百分点左右(图10、11)。

参考海外经验,我国企业部门仍有一定加杠杆空间。以日本、美国为例,当房地产大周期的拐点出现后,居民部门在数年之内都很难再加杠杆,需要金融加大力度支持企业部门加杠杆来稳经济。如今,我国同样处于房地产大周期的拐点出现后的阶段。横向比较来看,2020年新冠疫情发生后,法国、新加坡等经济体企业部门大幅加杠杆,企业杠杆率均曾达到170%以上,已高于我国。企业部门加杠杆,确实帮助了这些经济体尽快走出疫情冲击,以此观照,我国企业部门仍有一定加杠杆空间,以促进经济增长是可行的。

(解运亮为信达证券首席宏观分析师,张云杰为信达证券宏观研究助理)

(文章来源:第一财经)