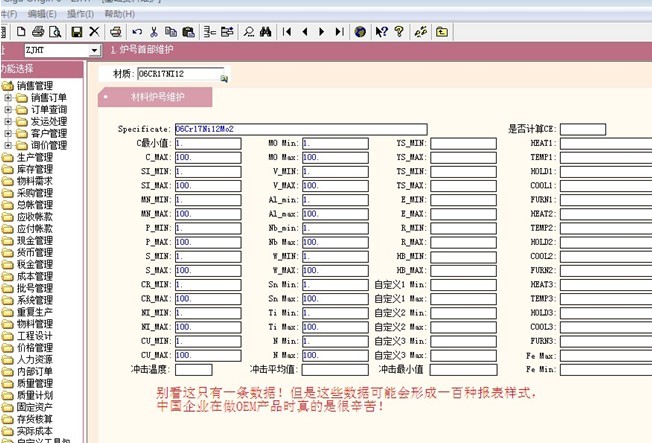

【资料图】

【资料图】

本报讯(记者 张田苗)中期协发布的最新数据显示,9月份,风险管理公司业务收入211.25亿元,环比小幅下降;净利润0.46亿元,环比下降0.48亿元。据记者统计,今年第三季度,风险管理公司业务收入共计约645.35亿元,净利润共计1.39亿元。

据了解,三季度以来,因多地疫情出现反复,产业生产经营恢复和供应链顺畅程度不均衡,风险管理公司多数业务围绕服务产业开展,因此相关业务开展难度加大。

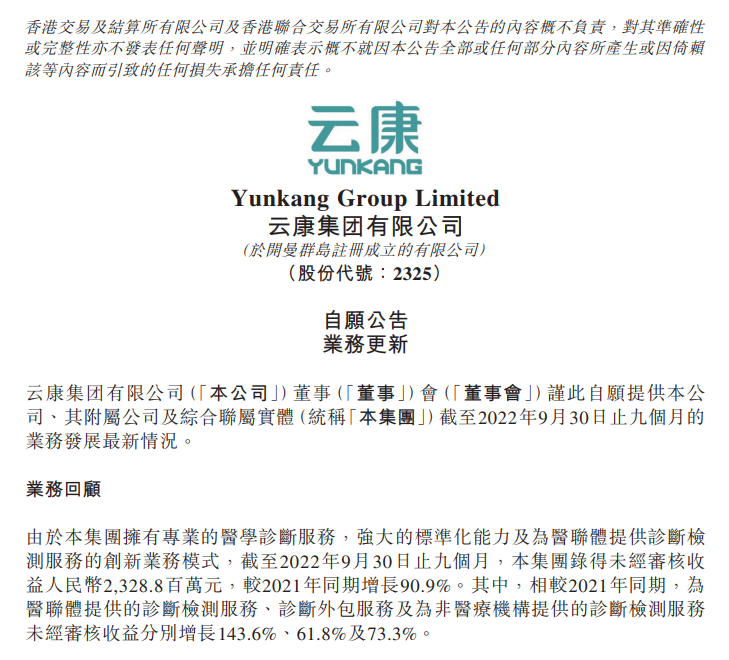

数据显示,截至今年9月30日,共有97家期货公司在协会备案设立100家风险管理公司,其中有99家风险管理公司备案试点业务。全行业总资产为1463.82亿元,环比增长53.35亿元;净资产387.03亿元,环比增加1.69亿元;注册资本405.77亿元,环比增加5.01亿元。

具体看各项业务数据,做市业务中,9月期货做市交易成交额为20672.1亿元,环比下降7.27%,同比增长20.38%;成交量3931.12万手,环比下降4.19%,同比增长34.12%。9月场内期权做市交易额148.69亿元,环比下降1.64%,同比下降5.54%;成交量1398.18万手,环比增长9.1%,同比增长22.86%。

多位业内人士告诉期货日报记者,做市业务虽然短期受疫情的直接影响较小,但今年国内外商品期货市场波动加剧,做市商面临的困难和风险增加。同期,为引导国内做市机构增强业务能力、促进行业的长期发展,国内交易所调整了做市减收费用,部分做市机构营收短期受到一定影响。做市业务盈利难度提升,风险管理公司做市业务情况也逐渐拉开差距。

场外衍生品业务方面,今年截至9月底,商品类、个股类、股指类、交易所基金和其他类别的累计成交名义本金分别为10863.19亿元、1733.37亿元、1513.94亿元、52.62亿元和148.91亿元。以合约类型统计,截至9月底,场外期权、远期、互换累计成交名义本金分别为9606.73亿元、1323.42亿元、3381.86亿元。

记者采访的多位风险管理公司人士均表示,三季度场外衍生品业务相对稳定。“但下半年以来,市场整体波动率下降的情况并未改变,产业主体业务规模扩张也有限,场外业务发展受到一定影响。”上海某风险管理公司场外衍生品业务负责人告诉记者。

基差贸易方面,9月份,基差贸易现货采购额为235.01亿元,环比下降32.62%,同比上升2.31%;销售额为230.24亿元,环比下降35.88%,同比下降7.43%。贸易额占比位居前三的分别是能源化工、有色金属和农产品板块,贸易额分别为166.55亿元、91.26亿元和77.72亿元,分别占比35.80%、19.62%和16.71%。此外,含权贸易方面,9月份现货贸易总额为4.49亿元,环比下降16.18%。当月结算含权贸易合同嵌套期权名义本金10.6亿元,环比下降72.43%.

仓单业务中,9月份,仓单约定回购新增金额为25.36亿元,环比上升130.67%,同比下降34%。相关业务购销金额占比前三的依次为有色金属、农产品、能源化工板块,购销总额依次为20.70亿元、2.34亿元、2.06亿元,占比分别为81.61%、9.23%、8.11%。

期货交易方面,9月份风险管理公司商品和金融板块成交量合计为4671.08万手,成交额25273.61亿元。其中,9月累计成交额排名前三的品种为黄金、PTA、原油,累计成交额分别为14395.10亿元、12161.33亿元和10137.90亿元。