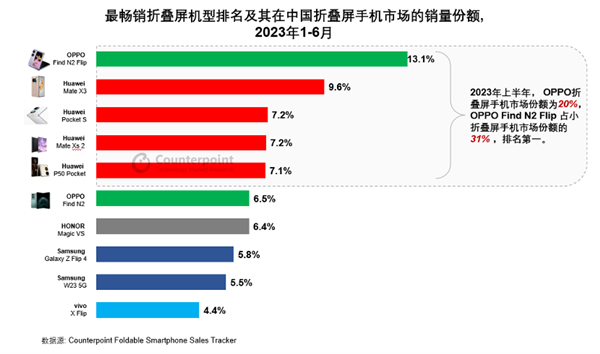

上周PTA高位偏强震荡,主要受资金提振走强,不过成本及供需均支撑较为限,虽然原油库存下降,但汽油库存增加,叠加海外宏观压力略有攀升,原油有所承压。供需面,个别装置顺利重启,PTA开工率有所回升,聚酯变化不大,PTA有所累库,叠加8月仓单流入市场,现货流动性宽松,对盘面支撑有限。

(资料图片)

(资料图片)

具体来看,成本端前期原油主要受供应端扰动支撑下反弹,沙特9月延续推进减产100万桶/日,俄罗斯9月推进减产等OPEC+产油国供应端扰动,此外叠加美国出行旺季,汽油消费旺季,供需面对油价均有所支撑。目前来看,随着高位承压回调后,受大西洋飓风伊达利亚向佛罗里达州移动给能源市场带来的风险提振,原油有所企稳,不过市场对需求走弱忧虑逐步攀升,将压制油价。总体来看,原油上涨的边际动能有所减弱,当然需要关注海外天然气异动是否持续,而造成能源紧张忧虑再度来袭。

图表1 美国原油商业库存

数据来源:Wind,兴证期货研究咨询部

另外,从直接成本PX这一端来看,目前PXN依然处于400美元/吨以上高位,国内装置负荷8成附近,亚洲装置负荷7成附近,这两周收部分装置影响装置负荷环比略有走弱,近期国内海南炼化和福海创将进行计划内的重启,浙石化和彭州则有计划内的检修,总体装置负荷有所波动,但处于相对高位。海外方面,虽然目前日韩还有部分装置检修计划,但我们仍偏向认为随着海外芳烃调油需求放缓,预计亚洲PX负荷或有所回升。总体看,不论是原油还是PX对PTA成本支撑都有边际减弱迹象。

供需来看,供应端,截止2023年8月24日,PTA装置为82.2%,装置负荷回升3.3个百分点。从装置变化看,百宏250万吨,英力士235万吨,中泰120万吨装置提负,蓬威90万吨装置重启,部分装置重启,装置负荷回升。前期低加工费下,装置检修预期有所攀升,近期加工费有所修复,后期装置检修执行情况有待追踪。

图表2 PTA装置负荷

数据来源:CCF,兴证期货研究咨询部

需求端看,聚酯负荷仍处于高位,截止2023年8月24日聚酯负荷回升至92.8%,环比持平,处于高位。从现金流来看,随着近期原料有所反弹,聚酯现金流有所回落,聚酯现金流有所承压。库存上,截止2023年8月24日,聚酯企业库存变化不大,长丝企业库存下降0.09天至17.5天,短纤企业库存7.29天,变化不大。总体聚酯企业库存变化不大。江浙织机开工率延续小幅回升,截止2023年8月24日,江浙织机开工率小幅回升至71%。总体看,近期江浙织机及聚酯开工均处于高位,需求尚可,但旺季或也难有大作为,往年旺季主要靠双十一带动,但从去年双十一表现看已经不能有太大期待。另外,亚运会将影响下游开工,据咨询统计目前明确要停的有联达20万吨,恒逸逸暻75万+聚合物60万,以及余萧绍一些企业有减产30%的口头说法,预计后期聚酯负荷将有所承压。

图表3 聚酯负荷

数据来源:CCF,兴证期货研究咨询部

库存上,截止到2023年8月18日,PTA社会库存为326.4万吨,环比回升7.1万吨。PTA装置负荷处于想到高位,聚酯负荷平稳,出口环比走弱,供需压力略有攀升,延续累库,后期聚酯负荷或仍有所承压,或仍有累库压力。

综上而言,短期成本未形成趋势性回落,PTA低加工差下,资金修复估值意愿较强,盘面上涨后,提振市场对旺季预期,投机性需求攀升,加剧PTA偏强运行。不过应谨慎对待上方高度,一方面,虽然近期在飓风影响下,原油有所企稳,但市场对远期需求预期仍有所忧虑,目前加工费有所回升,加工费通过成本端回落修复;另一方面,目前需求有一定支撑,聚酯及织机开工处于高位,提振市场对旺季预期,不过杭州亚运会影响以及双十一提振或有限,旺季或难有太大表现,后期若需求不及预期反而将成为压制盘面的重要因素。