(资料图片仅供参考)

(资料图片仅供参考)

经历了两个多月的横盘整理后,近期国内玉米指数加权合约在多重因素影响下,出现快速回落走势,也进一步验证了久盘必跌的市场既定逻辑。展望后市,在技术面和基本面双重压制下,短期内国内玉米市场弱势格局难改,市场信心恢复仍需要一定的时间。

从下游终端消费情况看,一是生猪养殖业已经历了4—5个月的亏损态势,市场寄希望于通过提升生猪价格进而恢复生猪养殖利润,这将促使包括玉米在内的饲料原材料价格提升,但在生猪养殖持续低迷的态势下,玉米消费提振的强烈预期并没有如期而至,市场信心低迷是导致价格快速回落的重要诱因。二是玉米下游淀粉生产加工情况不佳,对原材料采购始终保持随用随采的态度,玉米淀粉企业对未来市场信心不足,在集中采购没有预期出现的情况下,玉米库存存在被动累积的情况,这也是导致目前玉米期现货价格弱势并且短期积重难返的主要因素。数据显示,截至目前,北方地区港口玉米库存保持在340万吨左右,处于历史偏高水平;玉米深加工企业整体库存保持在670万吨上下,玉米加工利润处于负值水平,数据的修复和市场信心整体情况是未来行情演化的关键。

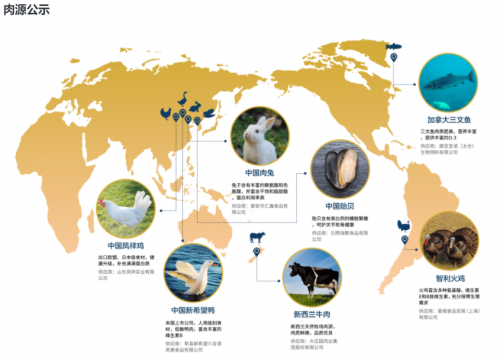

虽然国内玉米与外盘的联动效应无法与油脂比拟,但随着国内玉米进口量的持续加大,玉米内外盘联动效应正在逐渐增强,而且这种增强效应也会随着时间的推移逐步增强,未来国内玉米进口量将持续增加。美玉米加权指数合约走势与国内大致类似,但变化度相对国内提前,在美玉米回落后,玉米进口利润开始彰显。

根据海关最新数据,2023年2月我国玉米进口量超过300万吨,并且有消息表明我国将采购巴西150万吨玉米,发货时间为7月。在国内玉米消费相对低迷的背景下,进口玉米的相对低廉和数量的充斥,必然是压制价格、影响市场信心恢复的重要因素。

综合以上分析,国内外玉米价格走势受宏观面因素的影响相对较小,目前走势主要还是受基本面因素的影响,在生猪养殖和玉米淀粉加工行业都需要恢复的情况下,玉米弱势格局还将维持,玉米加权指数合约未来将向2650-2600元/吨附近移动。

后市密切关注养殖业情况和玉米进口节奏变化,这可能是影响行情变化的“风向标”。国内玉米基本面目前并不复杂,所面临的困难并不严重,只是行情与市场预期发生了矛盾,在这种情况下,国内玉米并不具备大幅持续下跌的基础,这是未来行情走势的核心背景。

(文章来源:期货日报)