一、新增社融与GDP对比分析

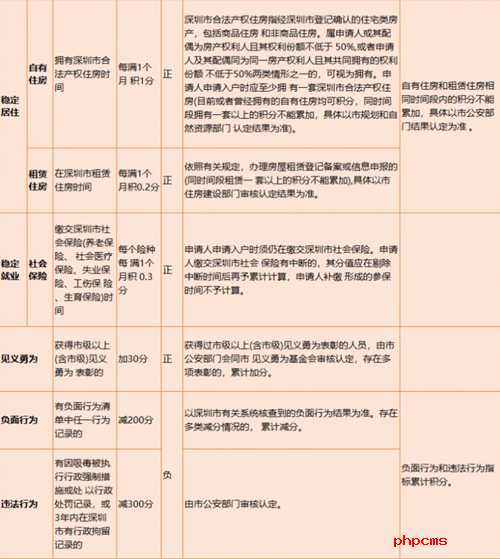

社会融资规模增量是指一定时期内,实体经济从金融体系获得的资金总额。社会融资规模的变化体现出社会经济的活跃程度,同时也反映了金融体系对实体经济的支持程度。面对复杂多变的国际环境和需求收缩、供给冲击、预期转弱的三重压力,2022年我国继续坚持“稳字当头、稳中求进”的工作总基,把稳增长放在更加突出的位置。在党的二十大和中央经济工作会议精神的引导下,按照《政府工作报告》要求,2022年中国人民银行加大稳健货币政策实施力度,积极发挥结构性货币政策工具的引导功能。我国货币信贷和社会融资规模保持合理增长,信贷结构不断优化,综合融资成本稳中有降。2022年,全国社会融资规模增量320,099亿元,同比增加6,689亿元,增长幅度为2.10%;2022年社会融资规模增量占GDP比重为26.45%,较2021年减少0.01%。从增量结构来看,2022年各省市表内融资、间接融资均实现了正增长,成为社融增长的主要支撑。

(资料图)

(资料图)

就各省市社会融资规模增量而言,超过全国平均社融增量的省市有北京、河北、江苏、浙江、安徽、福建、山东、湖北、广东、四川,其中,广东社会融资规模增量达到了35,104亿元,位居全国第一,而青海社会融资规模增量为-395亿元,是全国唯一负增长省份。各地社会融资规模增量的差异程度一定程度上反映出不同地区经济的发展程度,江苏、浙江、广东等经济发达地区,社会融资增量规模相对较高,均超过30,000亿元;而西藏、青海、宁夏等经济欠发达地区,社会融资规模增量相对较低,均不足1,000亿元。

就各省市社融增量占GDP比重而言,北京、河北、江苏、浙江、江西、广东、四川这7个省市社融增量占GDP比重超过全国平均水平,其中,浙江这一比例最高,达到了44.93%,较全国水平高出18.48%;内蒙古、辽宁、黑龙江、西藏、青海社融规模增速占GDP比重不足10%,青海甚至达到-10.94%的占比。

二、新增贷款与GDP对比分析

2022年,全国本外币贷款增量达到203,893亿元,同比增长2,775亿元,增加1.38%,其中,新增人民币贷款209,147亿元,同比多增9,774亿元;新增外币贷款-5,254亿元,同比少增6,969亿元。新增贷款占社会融资规模增量比重达到63.70%,同比减少0.45%,超过社会融资规模的半数以上,表明金融体系对实体经济的资金支持主要通过贷款发放。2022年二季度以来,受新冠疫情及经济下行压力影响,中国人民银行连续召开多场信贷工作会议,引导金融机构在审慎经营前提下,按市场化原则增加贷款投放,并持续深化利率市场化改革,发挥LPR改革效能和存款利率市场化调整机制重要作用,推动实际贷款利率进一步降低。2022年全国新增贷款占GDP比重为16.85%,较2021年减少0.74%。

就各省市本外币贷款增量而言,新增本外币贷款超过全国平均水平的省市有北京、河北、上海、江苏、浙江、安徽、福建、山东、湖北、广东、四川,其中,江苏、浙江、山东、广东、四川新增本外币贷款超过10,000亿元,江苏达到了25,990亿元,位居全国第一;而西藏、青海、宁夏新增本外币值低于500亿元,其中,青海仅有225亿元。

就各省市本外币贷款增量占GDP比重而言,北京、河北、江苏、浙江、安徽、江西、广东、广西、四川、贵州10省市本外币贷款增量占GDP比重超过全国平均水平,其中,浙江这一比例最高,达到了30.62%,较全国水平高出13.77%;天津、内蒙古、辽宁、黑龙江、河南、海南、青海本外币贷款增量占GDP比重不足10%,辽宁最低,为3.9%。

三、新增债券(企业债+政府债)与GDP对比分析

2022年,全国债券增量达到91,737亿元,同比少增11,283亿元,减少10.95%,其中,新增企业债券20,509亿元,同比少增12,357亿元;新增政府债券71,228亿元,同比多增1,074亿元,新增债券占社会融资规模增量比重达到28.66%,较2021年下降4.20%,成为推动社会融资规模增量上升的另一重要因素。2022年以来,监管部门多措并举,进一步完善体制机制,推动债券市场定向扩容以及信用评级行业高质量发展,进一步加强债券市场信用风险管控。2022年债券发行利率总体平稳,发行量基本持平,全国新增债券占GDP比重为7.58%,较2021年下降1.43%。

就各省市新增债券而言,超过全国平均债券增量的省市有江苏、浙江、山东、河南、湖北、广东、四川,其中,江苏、浙江、山东、广东新增债券超过5,000亿元,广东达到了6,511亿元,位居全国第一;而内蒙古、辽宁、海南、西藏、青海、宁夏新增债券值低于500亿元,其中,西藏债券增量最低,仅有7亿元。

就各省市债券增量占GDP比重而言,浙江、江西、新疆3省市债券增量占GDP比重超过全国平均水平,其中,新疆这一比例最高,达到了8.63%,较全国水平高出1.05%;辽宁、西藏债券增量占GDP比重不足1%,其中,辽宁最低,仅有0.25%。

四、新增股票融资额与GDP对比分析

2022年,全国非金融企业境内股票融资额达到11,758亿元,同比少增599亿元,降幅达到4.85%。面对新冠疫情反复以及经济下行压力,叠加地缘政治摩擦加剧、美联储连续加息等因素影响,2022年股票市场出现了较大程度的回落,全国股票融资额占GDP比重仅为0.97%,较2021年下降0.11%。

就各省市新增非金融企业境内股票融资而言,超过全国平均股票融资额增量的省市有北京、上海、江苏、浙江、福建、山东、广东,其中,北京、上海、江苏、浙江、广东新增股票融资额超过1,000亿元,广东达到了1,900亿元,位居全国第一;而西藏、青海、宁夏新增股票融资额低于10亿元,其中,青海、宁夏股票融资为0增长。

就各省市新增股票融资额占GDP比重而言,北京、天津、上海、江苏、浙江、福建、广东、海南、新疆9省市股票融资额增量占GDP比重超过全国平均水平,其中,北京这一比例最高,达到了4.49%,较全国水平高出3.95%;山西、广西、青海、宁夏新增股票融资额占GDP比重不足0.10%。

五、直接融资增量(债券+股票)与GDP对比分析

2022年,全国新增债券和股票融资额达到103,495亿元,同比少增11,882亿元,降幅达到10.30%,全国新增债券和股票融资额占社会融资规模增量的比重达到32.33%,较2021年降低4.47%。2021年新增债券和股票融资额占GDP比重为8.55%,较2021年降低1.54%。

就各省市新增债券和股票融资额而言,超过全国平均新增债券和股票融资额增量的省市有北京、江苏、浙江、福建、山东、河南、湖北、广东、四川,其中,江苏、浙江、山东、广东新增债券和股票融资额超过5,000亿元,广东达到了8,411亿元,位居全国第一;而内蒙古、辽宁、西藏、青海、宁夏新增债券和股票融资额低于500亿元,其中,西藏最低,仅有12亿元。

就各省市新增债券和股票融资额占GDP比重而言,北京、浙江、江西、新疆4省市新增债券和股票融资额占GDP比重超过全国平均水平,其中,新疆这一比例最高,达到了9.89%,较全国水平高出1.33%;内蒙古、辽宁、西藏、宁夏新增债券和股票融资额占GDP比重低于2%,其中,西藏最低,仅有0.56%。

六、表外融资增量(未贴现银行承兑汇票、委托贷款、信托贷款)与GDP对比分析

2022年,全国未贴现银行承兑汇票、委托贷款、信托贷款增量为-5,835亿元,同比多增20,850亿元,其中,新增未贴现银行承兑汇票-3,412亿元,同比多增1,504亿元;新增委托贷款3,580亿元,同比增加5,276亿元,新增信托贷款-6,003亿元,同比多增14,070亿元。2022年全国未贴现银行承兑汇票增量占GDP比重为-0.28%,较2021年增加0.15%;全国委托贷款增量占GDP比重为0.30%,较2021年增加0.44%;全国委信贷款增量占GDP比重为-0.50%,较2021年增加1.26%。

就各省市未贴现银行承兑汇票增量而言,新增未贴现银行承兑汇票超过全国平均水平的省市有北京、天津、上海、浙江、山东、广东、广西、海南、四川、西藏、陕西、宁夏,其中,浙江、广东新增未贴现银行承兑汇票超过500亿元,增量最高的为浙江,达到了2,662亿元;而河北、山西、内蒙古、辽宁、吉林、黑龙江、江苏、安徽、福建、江西、河南、湖北、湖南、重庆、贵州、云南、西藏、甘肃、青海、宁夏、新疆新增未贴现银行承兑汇票为负增长,其中,河南省最低为-1,489亿元。

就各省市未贴现银行承兑汇票增量占GDP比重而言,北京、天津、上海、浙江、山东、广东、广西、海南、四川、陕西未贴现银行承兑汇票增量占GDP比重超过-0.28%这一全国平均水平,其中,浙江这一比例最高,达到了3.43%,较全国水平高出3.71%;天山西、内蒙古、辽宁、吉林、黑龙江、河南、西藏、青海新增未贴现银行承兑汇票占GDP比重不足-2%,其中,青海仅有-5.98%,全国最低。

就各省市委托贷款增量而言,新增委托贷款超过全国平均水平的省市有河北、浙江、安徽、山东、河南、湖北、湖南、广东、广西、重庆、四川、云南、甘肃,其中,湖北、广东新增委托贷款超过500亿元,广东委托贷款增量达到812亿元,为全国最高;而北京、山西委托贷款增量低于-200亿元,其中,北京仅有-635亿元,全国最低。

就各省市委托贷款增量占GDP比重而言,河北、浙江、安徽、山东、河南、湖北、湖南、广东、广西、重庆、四川、云南、甘肃、宁夏新增委托贷款占GDP比重超过0.30%这一全国平均水平,其中,甘肃这一比例最高,达到了1.37%,较全国水平高出1.07%;而北京、青海新增委托贷款占GDP比重分别仅有-1.53%、-1.22%。

就各省市信托贷款增量而言,新增信托贷款超过全国平均水平的省市有北京、天津、河北、山西、内蒙古、辽宁、吉林、黑龙江、江苏、江西、山东、河南、湖南、广西、海南、四川、西藏、陕西、宁夏、新疆,其中,仅河北、江西、山东、河南、四川实现了正增长;而在所有省市中,上海信托贷款增量低于-1,000亿元仅有-1,406亿元,为全国最低。

就各省市信托贷款增量占GDP比重而言,北京、河北、山西、内蒙古、辽宁、吉林、江苏、江西、山东、河南、湖北、湖南、广东、广西、海南、四川、陕西、宁夏、新疆新增信托贷款占GDP比重高于-0.50%的全国平均水平,而青海这一比例不足-5%,为全国最低,仅有-15.6%。

七、票据业务分析

根据中国人民银行相关数据,2022年我国票据市场签发承兑总量为27.40万亿元,同比增长3.25万亿元,票据承兑额占GDP比重为22.64%,较2021年提升1.63%;票据贴现19.50万亿元,同比增长4.48万亿元,占GDP的比重为16.11%,较2022年提升3.04%。票据市场的快速增长拓展了票据服务实体经济的力度和广度,中小企业企业票据覆盖面进一步扩大,2022年中小微企业签票发生额达到17.8万亿元,占全市场签票发生额的64.9%,贴现发生额14.2万亿元,占比达到72.9%。服务实体经济是票据市场的初心所在,根据相关性检验,近年来承兑发生额与GDP的相关性达到97.30%,贴现发生额与GDP的相关性达到96.00%,表明票据市场与GDP高度相关。

八、结论

纵观全国各省市社会融资规模发展,有一定规律可循,主要体现为:资本市场发展快的省市有9个,新增社融高于全国平均水平;货币市场发展快的省市有11个省市,新增社融高于全国平均水平。

资本市场为实体经济提供长期资金支持,相较而言,资本市场融资使用效率较高,然而,其准入条件较为严苛,融资难度较大。从2022年社融数据来看,仅有北京、江苏、浙江、福建、山东、河南、湖北、广东、四川9个省市资本市场融资额高于全国平均水平。2023年2月17日,中国证监会及交易所等发布并正式施行全面实行股票发行注册制制度规则,标志着注册制制度安排基本定型。

货币市场为实体经济提供短期资金支持,相较资本市场而言,融资难度小,但是,融资成本相对较高,资金使用效率相对较低。一直以来,央行通过宏观调控引导货币政策施行,助力货币市场资金向实体经济传导。从2022年社融数据来看,北京、河北、上海、江苏、浙江、安徽、福建、山东、湖北、广东、四川等东南沿海地区货币市场融资额高于全国平均水平,这些地区实体企业及金融机构数量多,实体经济更倾向于通过本外币贷款向金融机构获取融资。

在委托贷款、信托贷款、未贴现银行承兑汇票三种融资方式中,委托贷款、信托贷款融资便利性相对更高,与此同时,融资成本也相对较高,对于融资的运作要求较高。从2022年社融数据来看,河北、山东、河南、湖南、广西、四川委托贷款和信托贷款增量高于全国平均水平,这些省市大多位于中西部地区,由此可见,中西部地区金融机构更乐意通过委托贷款、信托贷款的方式向实体经济提供融资支持。虽然这些省市此类业务发展快,但规模不大,与贷款,债券比体量非常小,所以对社融贡献不大。

相比较而言,票据承兑融资是实体经济最便利、最经济、最好的金融工具,作为货币市场重要组成部分,票据市场主要解决实体经济短期资金问题,便利企业支付需要。票据的签发、背书流转能够有效解决企业间账款拖欠问题,缓解实体经济尤其是小微企业融资难、融资贵难题,一方面可以缓解由于货币超发所带来的通货膨胀压力,另一方面,实现了商业信用的叠加与传递,未来可进一步加快票据承兑融资发展,推动实体经济更好、更快发展。

(文章来源:第一财经)