近日发布的《关于2022年国民经济和社会发展计划执行情况与2023年国民经济和社会发展计划草案的报告》提出,“推动更多优质企业登陆科创板。”

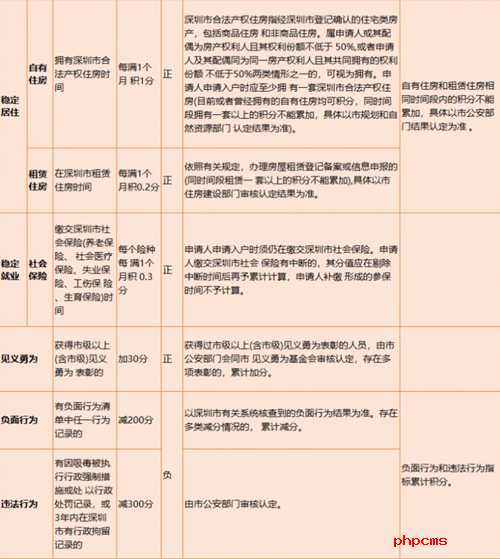

聚焦“硬科技”赛道,科创板已成为资本市场高质量发展的重要引擎。上交所网站数据显示,截至3月14日,科创板上市公司509家,总市值6.39万亿元,在A股中占比分别为9.95%、7.65%;主要分布在集成电路、医药、高端制造等领域,是资本市场中“硬科技”含量最高的领域。

(资料图)

(资料图)

接受采访的专家认为,在经济复苏的背景下,2023年科创板公司盈利水平或再度改善,估值有望开启趋势性修复。招商证券策略分析师陈星宇在接受《证券日报》记者采访时表示,未来,以人工智能、半导体、机械电力设备等领域为主的科创板公司预计将会迎来业绩的较大提升。同时,在今年居民储蓄有望回流A股、外资流入状况持续改善的情况下,优质科创企业预计备受青睐,修复确定性较高。

高成长性吸引机构目光

中信证券联席首席策略分析师裘翔表示,科创板已经成为A股上市的主力板块,为电子、医药、国防军工等行业带来边际增量,为未盈利企业提供多元化的上市渠道。去年,科创板共有124家公司上市(含转板上市的观典防务),共计募集2520亿元,IPO家数和金额占沪深A股的比例分别为36%和44%。

这些加速上市的“硬科技”企业也呈现了高成长性。据统计,2022年科创板公司营业收入合计将达1.21万亿元,同比增长29%;归母净利润合计1144亿元,同比增长8%;扣非归母净利润合计920亿元,同比增长11%。

“去年受疫情影响经济下行压力较大,但科创板公司还取得了不错的增长业绩,可见其内生增长的动力是非常强劲的。”创金合信基金首席经济学家魏凤春对《证券日报》记者表示,我国经济已由高速增长阶段转向高质量发展阶段,科创板公司就是高质量发展的典型代表,业绩将会更加持续和稳健。

陈星宇表示,整体来看,2022年在整体A股盈利增速承压的背景下,科创板公司实现逆势增长,体现出较好的韧性,这也是科创企业加大研发投入、持续自主创新的结果。同时去年景气度相对较高的新能源、医疗器械、机械自动化设备等行业贡献了主要利润增量。

在业绩稳定增长的同时,科创板公司频频收获机构调研。据数据统计,截至3月14日,今年以来已有277家科创板公司累计迎来1.38万家次机构调研,在年内被调研上市公司中占比分别为20.58%、32.82%。据统计,2022年科创板机构调研覆盖率为83.4%,位列所有板块之首。

魏凤春表示,在高质量发展的大背景下,“实业为本,制造业为基”的逻辑没有变,叠加数字经济时代,包括机构投资者在内的所有投资群体都将更加关注科创板。龙头企业成为机构的重仓股,也将成常态化。

国泰君安证券首席投资顾问何力对《证券日报》记者表示,机构投资者更需要在市场当中寻找投资的“超额”收益来源,而科创板公司的高成长属性,带来这种回报需求的可能性较高,因此机构对相关板块和公司更为关注。

流动性逐渐提升

3月14日,科创50指数逆市上涨1.45%,引起市场关注。国泰君安证券研究所策略首席分析师方奕表示,考虑到2023年宏观经济快速修复过程中,中国经济企稳复苏和企业盈利增速的确定性较强,盈利绝对增速较高的科创板公司将逐步脱颖而出,估值水平有望随着企业盈利的增长而回暖。

作为科创板公司的“头雁”,科创50成份股公司高成长性凸显,去年合计营业收入与净利润同比增速均达到44%,远超板块整体水平。据数据显示,截至3月14日,科创50市盈率为41.4倍。

“就绝对意义而言,41.4倍的市盈率似乎已经很高了,但考虑到历史的估值分布,目前的估值点位其实是相对比较低的,配置性价比较高。”陈星宇表示,静态地看,目前科创50的PE(TTM)和PB的估值百分位数分别为14.7%和12.3%,均在较低水平。

何力表示,科创板公司业绩的成长属性比具体业绩能做到某个数值更为重要,行业前景、市场空间、技术的先进性等等,才是科创板公司配置价值的核心。

随着科创板扩容以及做市商机制的实施,科创板流动性逐渐提升。3月14日,东吴证券发布5条做市交易股票公告。据记者梳理,至此,科创板做市商完成173只股票备案,覆盖122只科创板股票,占科创板股票的24%。

“科创板公司成长性很强,高成长性通常和高波动性如影随形,做市商对提高科创板的流动性和稳定性、改善投资者体验,提供了平滑剂的作用,有利于价值投资。”魏凤春说。

(文章来源:证券日报)