近日,在“塑耀龙城:DCE·产业行——第二届期货服务塑化产业发展论坛”暨“东海—常大塑化产融培育基地”揭牌仪式上,来自证券、期货公司、塑化供应链服务企业的专家就当前石化周期及未来趋势、塑化市场行情展望、场外期权在聚烯烃上的应用等话题展开深入讨论,探索常州塑化企业运用期货工具的新模式、新方法,进一步推动产业期现联动发展。

产融基地落户常州 为产业发展提供“期货方案”

(资料图)

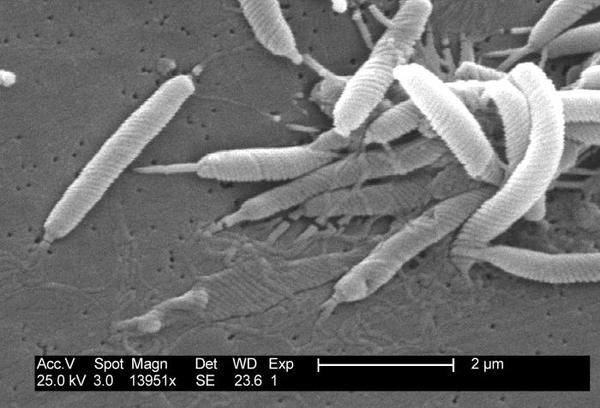

(资料图)

在此次论坛上,由东海期货、常州塑料产业商会、常州大学共同发起的“东海—常大塑化产融培育基地”正式揭牌。据介绍,该基地旨在通过行业资源整合,为常州地区塑化产业企业提供综合性服务,以多层次的市场培育体系,为当地塑化产业企业特别是中小微企业的产融发展提供更多“期货方案”支持。

东海证券执委会主任(总裁)殷建华表示,作为我国塑化产业发展的重点区域,常州塑化产业底蕴深厚,现已基本形成以化工原料、精细化工、高分子合成材料、化工机械等为主导的产业配套体系。如何高效运用期货及衍生品,实现高质量可持续发展,是常州塑化产业面临的重要课题。在新常态背景下,由东海期货、塑料产业商会和常州大学发起的东海常达塑化产融基地,旨在通过行业资源整合,将基地发展成为集制度建设、交易管理、人才培养、合作交流等功能于一体的综合性培育平台。

大商所相关负责人表示,常州市是我国先进制造业的基地,产业企业与大商所市场高度融合,汇聚了众多规模大、专业性强的塑化企业和贸易商,为期货市场化工品种的发展提供了坚实保障。2022年上半年,常州地区法人客户在大商所6个能化品种的成交量达到190万手,同比增长近70%。未来,大商所将结合市场新发展和新变化拓展交割区域、扩大交割品牌和免检品牌范围,加快推动纯苯、硫黄、石油焦、冰醋酸等能化品种上市,更好地支持能化产业高质量运行,为服务国家能源安全和宏观经济大局贡献积极力量。

据期货日报记者了解,能化产业是关乎国计民生的战略性产业,也是大商所产品布局的重点板块和服务实体经济的重要领域。自2007年以来,大商所陆续上市了6个能化期货品种和4个期权产品,不断完善产品结构和体系,同时多措并举为能化产业提供多维度、系统性的风险管理工具。

塑化企业利用衍生品管理价格风险

在论坛上,东海证券研究所所长谢建斌表示,历史上每次以乙烯为代表的石化行情都是从油价底部反弹开始的,石化产品价格随之上涨。虽然石化产品价格在高油价时期也会被推高,但因下游需求被抑制,上游企业盈利反而会受损。目前来看,自2020年下半年开启的石化行情属于下行周期中的反弹,目前石化行情整体仍处于底部,石化产业有望在2023年开始新的上升周期。油价方面,预计短期内油价仍然维持高位,但中长期价格有望回落。

浙江明日控股集团聚烯烃产业研究员万志杨在论坛上表示,自2020年至今为大宗商品的牛市,在全球加快绿色能源转型、供应链瓶颈显现、超宽松货币政策等逻辑影响下,原油领涨各类商品,同时受原油上涨支撑,能源化工板块商品的整体涨幅比较显著。

“从对聚烯烃基本面的影响来看,近两年快速上涨的原油价格,导致炼化板块、塑化上游生产利润压缩甚至亏损,进而带来了实质性的供给减少。其中,PP、PVC今年上半年的整体供应增长低于过去6年的复合增速,PE进口数量相比去年大幅减少。展望下半年,从产能角度来看,PP上半年投产密集,下半年投产压力依然不减,PE投产压力相对较小,PVC的投产将集中在下半年。”万志杨说。

万志杨认为,今年情况稍微特殊。数据显示,在高油价支撑、进口收缩、供给减少的情况下,今年前7个月PE却累计下跌5%,PVC下跌16%。这主要是因为塑化产业终端需求持续偏弱。从微观来看,塑化终端需求2022年表现预计并不乐观,塑化下游开工率维持在历年低位。“后续建议继续关注在国内供给回归、进口货源冲击下,塑料行业订单和整体下游需求是否会有起色。”万志杨说。

与会人士认为,在接下来复杂多变的宏观经济背景下,塑化企业做好原料价格风险管理十分必要。东海资本总经理助理薛家铭表示,在生产企业进行相应的风险管理过程中,场外期权是一个非常有效的工具,可以帮助企业平抑价格风险,助其平稳经营。总的来说,场外期权可以让企业只需付出小成本便能防范大风险,同时提升企业盈亏比。

此外,江苏奔牛港务集团商务部经理贺川还谈到了塑化企业参与期货交割的意义。他认为,期货交割环节是现货和期货的重要纽带,期货卖方通过委托交割仓库提交申请注册仓单,买方接手后通过注销仓单完成整个交割过程。通过参与期货交割,卖方可以拓宽销售渠道,有序组织现货货源,买方则可以锁定采购价格,最终达到期现回归、期货市场服务实体经济的目的。

据了解,此次活动由常州市国有资产监督管理委员会、常州市地方金融监督管理局、大商所主办,东海证券、常州市塑化产业商会、江苏奔牛港务集团协办,东海期货承办。