(资料图片)

(资料图片)

我国是工业硅第一大消费国和出口国,也是世界上最大的工业硅生产国。随着我国有机硅及多晶硅生产技术的显著进步、市场规模快速增长,我国工业硅消费表现出内需替代外需、化工用途超越冶金用途的趋势,多晶硅需求将成为工业硅消费增长的核心驱动因素。

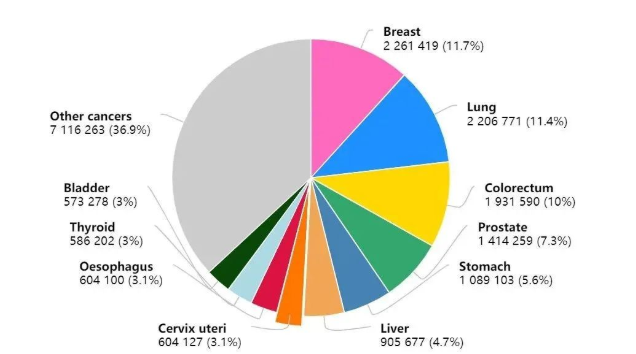

据悉,近年来我国工业硅消费量保持稳步增长,2010—2021年消费规模由134.2万吨快速增长至313.2万吨(含出口),复合年均消费增长率为8%,其中国内消费量由71.6万吨增长至235.8万吨,复合年均增长率达11%。终端下游产业包括有机硅、铝合金、多晶硅等,具体应用范围已经扩展到国防军工、信息通信、新能源等相关领域中,在我国经济社会发展中具有特殊地位,是新能源产业发展不可或缺的重要材料。

在消费需求增长的背景下,我国工业硅产业规模持续扩张,产能产量连创新高。2021年,我国工业硅产能为499万吨、产量达321万吨,分别占全球工业硅产能和产量的79%和78%。2013—2021年,我国工业硅产能占全球产能比例均保持在75%—80%范围内,产能具有绝对优势。

“关于生产方面,我国工业硅开工率呈现较明显的季节性规律,但近年来逐步弱化。”国泰君安期货工业硅研究员张航说,2015年以前,我国工业硅主产地位于云南、四川等西南地区,工业硅开工受当地丰枯水期影响而呈现出明显的“枯水期开工偏低,丰水期开工偏高”的规律。而2015年之后,随着新疆合盛、东方希望新项目的逐步投产,我国工业硅主产地逐步由西南地区向西北地区转移,国内开工率的季节性变化规律亦随着新疆火电产能的投放而弱化。2021年下半年以来,因工业硅价格上涨,国内工业硅企业利润增厚,驱使行业整体开工率明显提高。

期货日报记者注意到,随着光伏等新能源行业的发展,中国工业硅的消费量仍有较大提升空间。特别是光伏这一领域,在当前低碳发展的大背景下,全球对于绿色能源的需求激增,大量的新增光伏装机带来了多晶硅需求的迅猛发展,同时也使得近两年来多晶硅价格持续飙升,刺激产业端新增对多晶硅产能的投资,从而带动工业硅的需求增长。2010年,我国多晶硅对工业硅的消费仅9万吨,而2021年这一数值已达58.8万吨。当前,多晶硅正值产能迅速投放期,多晶硅的产量逐月递增,硅业分会预计今年全年多晶硅产量82万吨,由此计算,今年多晶硅带来的工业硅消费则将超过90万吨。

协鑫科技控股有限公司是大型多晶硅企业,该公司生产的多晶硅当前仍呈供不应求的状态。“我们的棒状硅生产周期大概10天,颗粒硅大概5天,因硅料下游需求旺盛,公司基本没有产品库存,生产出来的硅料均直接发往下游。”协鑫科技相关负责人说。

除了产销迅速增长的多晶硅领域以外,有机硅对工业硅的需求增长亦值得注意。我国有机硅对工业硅的消费从2010年的18.3万吨增长至2021年的76.9万吨,11年间增长超8倍,复合年均增长率为22.4%。不过,由于有机硅下游消费分散,在近期宏观经济不景气的情况下有机硅生产有所放缓。随着疫后消费的逐渐恢复,有机硅产销增长有望重回正常轨道,有机硅依然将是拉动工业硅消费增长的重要推动力。

铝合金产业发展历史悠久,产业链相对成熟,对工业硅消费虽逐年增长,但增长相对缓慢。从数据来看,2021年,我国铝合金产量1068万吨,较2010年的361.5万吨增长1.95倍,复合年均增长率为10.3%。此外,随着我国回收体系的完善,废铝回收过程也减少了工业硅的用量,使得铝合金对硅的消费增长不及铝合金产量的增长。

中国有色金属工业协会、硅业分会会长赵家生告诉记者,近几年随着国内有机硅、多晶硅技术的快速迭代,以及市场需求和规模的大幅扩张,我国工业硅消费表现出“内需替代出口、化工超越冶金”的趋势。2021年我国国内工业硅消费结构中,有机硅消费占比28.7%,出口消费占比24.7%,铝合金消费占比20.7%,多晶硅消耗占比19.9%,耐火材料等其他产品消费占比6.0%。当前在“碳中和、碳达峰”的政策指引下,预计至2023年,多晶硅消费需求将超越铝合金和出口。