为推动LPG期现市场深度融合,更好地帮助产业企业提升避险增效水平,近日,由上海东亚期货主办、大商所支持的“DCE·产业行:宁夏润丰—LPG期现交易实务课程”在银川开班。为期两天的培训会上,围绕LPG期货期权的交易应用与行情展望、交易和交割规则解读及能源价格研究方法等内容,与会嘉宾通过梳理实务操作要点难点、分享经典案例解析等方式,增强实体企业运用LPG期货和期权工具进行风险管理的能力。

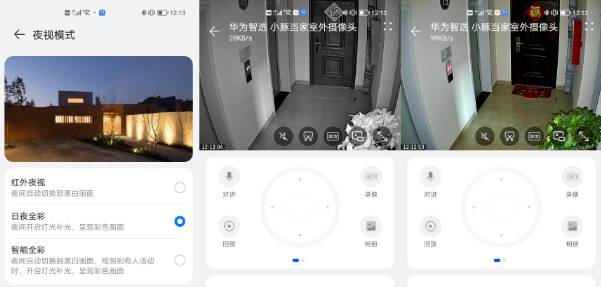

二季度以来,LPG市场呈现偏弱走势,市场进入季节性消费淡季、丙烷脱氢(PDH)装置低利润低开工率、海外需求低迷等因素导致丙烷估值持续走低,丙烷与原油、石脑油的价差一度走弱至5年同期最低水平。但由于上半年国内PDH装置的投产,LPG进口量依然保持增长。在基本面不确定的情况下,企业对LPG的采购都较为谨慎,这也是导致二季度LPG市场价格下行的一个主要原因。

【资料图】

【资料图】

从消费结构来看,中国市场和全球市场的不同之处在于,全球LPG的消费以民用燃料领域为主,而近几年中国LPG在工业领域的需求慢慢超过民用燃料需求。“根据PDH装置产能预测,未来化工需求将会占到国内LPG市场60%以上的份额。”隆众资讯燃气事业部液化气产业链分析师常丛丛称。

就国内LPG下游企业目前情况来看,以PDH装置为例,不管是华东还是山东,整体的利润都比较差。从去年下半年开始,PDH装置企业一直处于亏损状态。虽然去年10月曾因聚丙烯高价有过短时间的盈利,但未必所有PDH装置企业都能够准确把握这个时间窗口。“亏损导致企业不得不降低开工负荷,同时有意争取海外原料采购的话语权,但效果都不佳。可以看到,今年高油价给下游带来的伤害非常大。”常丛丛说。

值得一提的是,8月初聚丙烯价格反弹。“如果PDH装置企业能够做好基差研究,即可在这一时间窗口中,通过利用期货的风险管理功能保障企业获得预期利润。”四联化工期现交易员于程军称。

事实上,从LPG期货上市后的价格走势来看,期现价格联动,基差均值合理,有效反映市场预期,现货企业规避风险效率不断提升,吸引了越来越多的企业参与其中。

与此同时,LPG期货期权也给国内企业带来更多交易机会和风险控制的方法。国内企业可以利用LPG衍生品开展期现结合交易,以此来提前锁定利润或规避风险。在实际操作中,期货市场与现货市场操作方向相反时,现货库存的价格波动就会被对冲,转化为相对平缓的基差波动,实现风险转移的效果。

宁夏润丰新材料科技有限公司(下称宁夏润丰)作为西北地区唯一一家丙烷脱氢制聚丙烯企业,综合利用西北地区液化气资源,促进宁夏能源化工基地产业链向下游和终端延伸。值得一提是,宁夏润丰原料与产品上承液化气、下启聚丙烯,大商所期货市场可以提供完美的产业链闭环利润保值和上下游风险管理服务。

“对于该企业来讲,如何稳经营、锁利润是企业经营的关键。”东亚期货能化研究负责人刘琛瑞表示,一方面,可以通过期货市场价格发现功能合理安排生产计划;另一方面,积极利用期现结合模式可以为企业自身经营保驾护航。

“对于原材料采购,可以借鉴华东部分企业的先进理念与模式。比如,某大型能源企业有能力获得海外市场货源,则可以通过期现结合的基差贸易模式进行现货采购贸易,节约采购成本;也可以利用期货市场开展套期保值业务,从而获取稳定利润。西北LPG企业可以通过观察当地现货和盘面的价差复制这种模式。”刘琛瑞表示。

面对价格的波动,如何把握期现交易时机也是实体企业最关心的话题。对此,东亚期货副总经理唐韵认为,期货是现货之眼,企业应关注和研究PDH装置盘面利润(PP-LPG价差),部署采销决策。当盘面利润较大,可以卖出PP相应合约套保锁定利润;当盘面利润超跌时,企业可以选择卖出原材料库存套保,卖出LPG期货,降低库存风险。

在他看来,LPG下游企业在利用期货市场进行套期保值过程中,要重视期现货动态的趋势,尤其是基差趋势的研究对企业尤为重要。