(相关资料图)

(相关资料图)

走势回顾

近期PTA高位承压有所回落,主要原油快速回落,成本端使得PTA承压,近月合约从6000元/吨一线回落。PTA装置负荷检修增加,而聚酯负荷有所修复,逐渐呈现去库,限制了近月合约进一步下跌。

成本及供需分析

原油偏弱振荡。美国非农数据亮眼,9月加息75BP概率提升,美指强势,金融属性压力不改。此外,供应端利比亚逐步增产,产量恢复至120万桶/日左右;OPEC+最新会议通过9月仅新增10万桶/日,拜登中东行失利,开始转向伊朗,伊核谈判重启,市场对供应提升有所预期。需求端,成品油裂解价差走弱,汽油库存回升,以及EIA原油库存超预期回升。供需亦压制油价。

装置检修及降负较多 装置负荷延续回落。截止2022年8月4日,PTA装置为65.9%,装置负荷继续下行。从装置变动看,嘉兴石化150万吨装置停车,恒力3#220万吨装置检修,英力士125万吨装置停车,亚东75万吨装置降负至8成,整体装置扰动增加,装置负荷进一步下降。主流工厂检修及降负较多,装置负荷低位运行,目前现货加工费回升至500元/吨,前期检修的大厂有重启预期,装置负荷进一步下行概率不大。

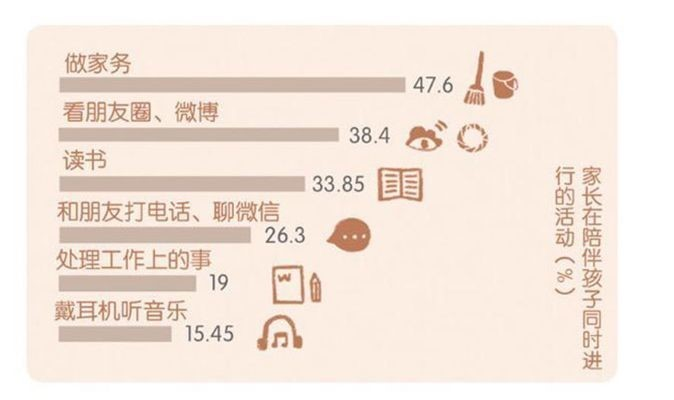

聚酯负荷有所修复 力度偏弱及节奏偏慢。上周聚酯负荷80.7%,国内装置负荷延续小幅修复,聚酯负荷有所修复,但力度仍较弱,淡季下终端需求仍偏弱,聚酯高库存仍限制企业开工修复。从现金流来看,随着前期大厂执行减产,以及原料端下跌,聚酯各品类现金流延续修复。从卓创统计来看,聚酯库存高位,截止2022年8月4日,长丝企业库存30.9天,环比增加2.5天,处于高位;切片企业库存8.06天,小幅增加0.14天,聚酯企业库存仍处于高位。江浙织机开工率仍处于低位运行,截止2022年8月4日,江浙织机开工率53%,环比回落2个百分点,淡季下江浙织机开工仍处于低位。因此,虽然聚酯企业现金流有所回升,但聚酯企业库存回升,总体库存高位,仍限制聚酯企业开工,聚酯企业开工修复仍偏慢。

供需转弱 PTA逐渐趋于去库。截止2022年8月5日,PTA社会库存为219.7万吨,环比减少13.3万吨,近期PTA装置扰动较多,聚酯负荷修复,PTA逐渐趋于去库。

综合分析

综合而言,成本端,金融属性及宏观面对原油压制仍在,且供应增加忧虑及需求走弱,供需边际有转弱预期,微观层面压制亦有所增加,原油重心或逐步下移,成本端对PTA支撑有所弱化。而供需面看,近期PTA装置检修及降负仍较多,聚酯负荷有所修复,供需面有所改善,社会库存去化,近月合约仍有较强支撑。