我国债券市场深化对外开放再获新进展。

为规范开展内地与香港利率互换市场互联互通合作(以下简称“互换通”)相关业务,保护境内外投资者合法权益,维护利率互换市场秩序,2月17日,人民银行起草了《内地与香港利率互换市场互联互通合作管理暂行办法(征求意见稿)》(以下简称《办法》),现向社会公开征求意见。

近年来,我国银行间债券市场对外开放程度不断加深,境外投资者对人民币利率风险管理需求持续增加。为进一步便利境外投资者参与境内人民币利率互换市场,中国人民银行会同香港证券及期货事务监察委员会、香港金融管理局,深入研究通过两地基础设施互联互通支持跨境衍生品交易清算等问题,并于2022年7月4日发布联合公告,宣布“互换通”启动实施。在广泛开展市场调研的基础上,研究起草了《办法》,对“互换通”有关机制安排和监管要求作出原则性规定。

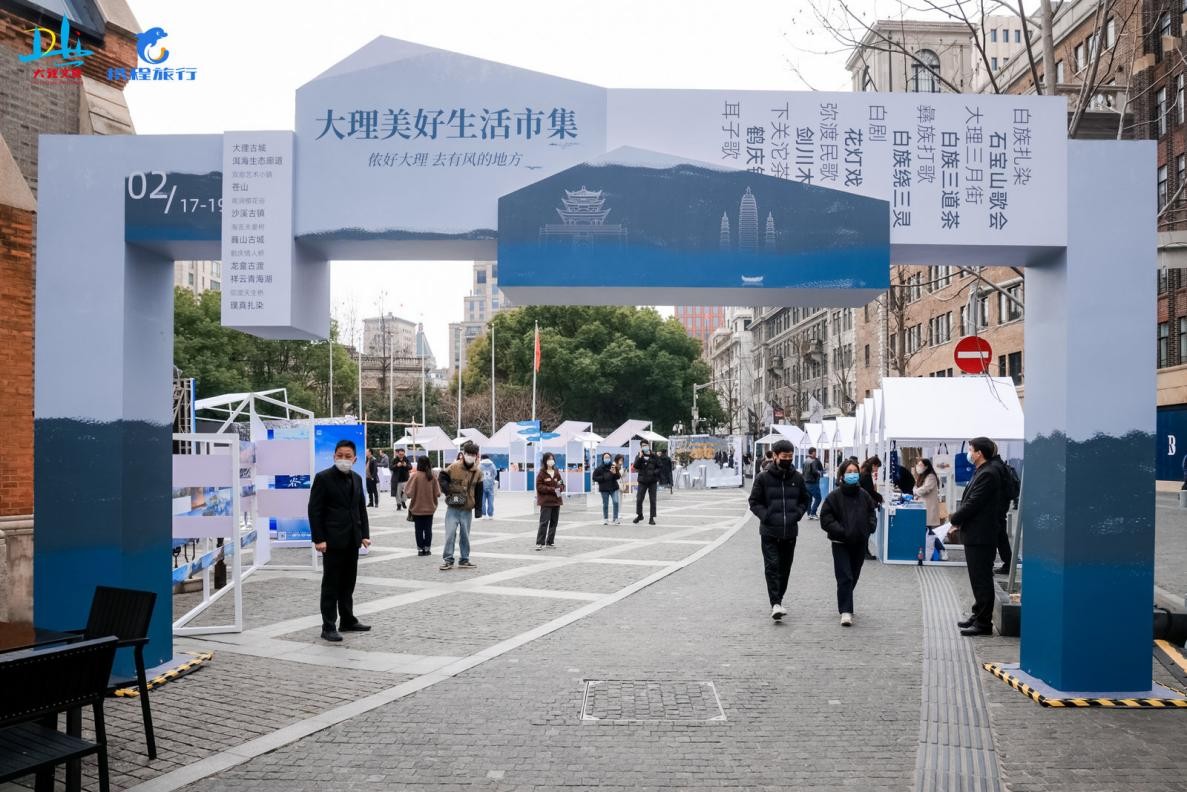

(资料图片)

(资料图片)

《办法》共二十三条,主要明确了“互换通”的投资范围、境内外投资者准入要求、相关基础设施交易清算安排、责任主体义务和职能、汇兑管理安排、监管规则和行政处罚等相关内容。

《办法》适用“北向互换通”

“互换通”是指境内外投资者通过香港与内地基础设施机构连接,参与香港金融衍生品市场和内地银行间金融衍生品市场的机制安排。

值得注意的是,此次发布的《办法》适用于“北向互换通”,即香港及其他国家和地区的境外投资者经由香港与内地基础设施机构之间在交易、清算、结算等方面互联互通的机制安排,参与内地银行间金融衍生品市场。“南向互换通”有关规定另行制定。

根据《办法》,“北向互换通”初期可交易标的为利率互换产品,报价、交易及结算币种为人民币。“北向互换通”实行额度管理,并根据市场情况适时调整。

在境内外投资者准入要求方面,“北向互换通”境外投资者应符合人民银行要求并完成银行间债券市场入市备案,境内投资者应签署互换通报价商协议。在相关基础设施交易清算安排方面,境内外电子交易平台和清算机构共同向境内外投资者提供交易清算服务,境内外清算机构通过建立特殊风险准备资源和相应违约处置安排控制溢出风险。

此外,对于汇兑安排,《办法》明确,使用外汇参与“北向互换通”交易清算的境外投资者,可在一家香港结算行开立人民币资金账户,用于办理资金汇兑和结算业务。使用外汇参与交易的,其交易到期或不再继续参与的,原则上应通过香港结算行兑换回外汇。相关资金兑换纳入人民币购售业务管理。

债市对外开放持续深化,外资稳步增持境内证券市场

随着越来越多的境外机构投资我国境内债券市场,境外投资者对人民币利率风险管理需求持续增加,对参与境内利率互换交易的呼声渐长,“互换通”的开通可谓大势所趋。

德意志银行大中华区宏观策略主管刘立男近期对证券时报·券商中国记者表示,海外投资者投资人民币债券主要面临两个风险敞口——利率风险和汇率风险,二者之间有一定相关性。之前很多海外投资者更多通过出售债券的方式来管理风险,今年值得关注的看点是债券市场金融对冲工具,尤其是与利率风险管理相关的两个工具。

其一是拟在今年上半年推出的“互换通”,这是非常重要的一个金融开放政策工具,允许海外投资者在目前所处监管环境和法律框架下积极管理人民币债券风险,海外投资者在现金头寸上的亏损,可以通过利率互换的盈利有效弥补,继而有效对冲利率风险。另一个是在香港市场重启人民币国债期货,这两个工具的目的都非常明确,都是为了给海外投资者提供管理利率风险的工具。此外,一些外资银行可以进入境内金融期货市场,直接在境内市场进行人民币国债期货交易,这也是非常重要的政策开放信号,标志着在债券通现券买卖几乎完全打通的状态下,金融衍生品市场进入了对外开放新阶段,也有助于提升人民币国际化。

去年底以来,受中美利差倒挂程度有所缓和、人民币汇率走强、国内经济基本面不断修复等因素影响,外资积极参与境内证券市场。2022年12月,境外机构增持我国债券579.6亿元,结束了自去年2月以来连续10个月的减持状态;今年初以来,外资参与境内证券市场保持活跃,1月净买入境内股票277亿美元,创单月历史新高。

国家外汇局副局长、新闻发言人王春英近日表示,2023年我国跨境资金流动主要影响渠道有望更趋平稳,在我国经济增速企稳回升、人民币资产吸引力增强,以及人民币资产避险属性凸显等因素支撑下,外资将继续稳步投资我国证券市场。

(文章来源:券商中国)