【资料图】

【资料图】

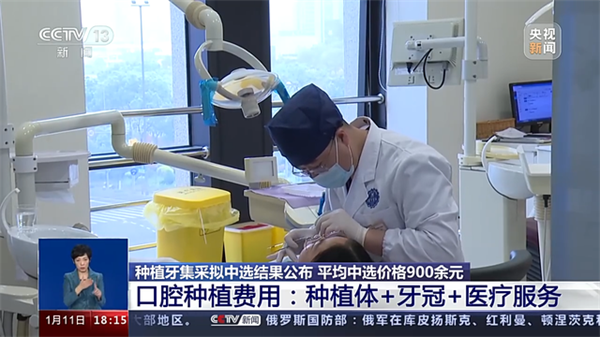

去年四季度以来,黄金市场走势完全跟随美联储加息路径博弈而波动,预期的摇摆令金价短期方向性模糊。今年一季度以来预期已发生两次剧烈反转,分别来自于美国强劲经济数据和硅谷银行破产事件的驱动。

从美联储的表态来看,2月时 FOMC声明中对通胀的表述由“居高不下”变为“有所缓解但仍处高位”,对利率路径的表述由“加息步伐”变为“加息程度”,措辞变化被市场解读为偏鸽。但随着强劲的经济数据出现,市场过于鸽派预期被美联储纠偏,多位官员公开场合发言支持快速加息,鲍威尔也在参众两院会议上表达了利率路径“更高更快”的鹰派观点。短短一个月时间,市场对于终端利率预期从4.75%升至5.5%再回到5%可谓一波三折。

从本月公布的就业和通胀数据来看,尽管美国失业率超预期回升0.2个百分点,平均时薪增速也有所降温,但新增就业人数和CPI均体现出较强的韧性。明年美国大选年大概率将是货币政策鸽派的舞台,保经济稳定和美股表现将是拜登谋求连任的主要手段,不过去年至今美国民众降低支持率的重要原因之一高通胀仍是亟待解决的一大隐忧。当前美国经济仍具备韧性的时期是控制通胀最有利的时间点,美联储将继续在金融风险和控制通胀之间寻求平衡,以25个基点继续加息并在表态上避免鹰派解读或是大概率的权衡选项。因此在硅谷银行事件后市场将终端利率大幅调降并给出年内降息50个基点的预期仍是近几个月间激进反馈的延续,后续可能再度修正,本周国际金价斜率过高的涨势难以维持。

从实际利率框架来看,近日美国国债收益率出现较大幅度下滑,硅谷事件令利率在4%构筑顶部进一步确认,相对于通胀韧性,利率波动速度更快将使得实际利率逐步开启下行趋势,给与贵金属的压制力将显著弱化。而从美元的角度看,欧洲相对更加鹰派的加息,日本货币正常化倾向,中国经济复苏进程均给与美元压力,而逆全球化去美元化背景下,各国外汇储备多元化路径也将从中长期削弱美元表现,美元此轮大周期拐点正在确认。

从黄金需求角度来看,全球最大黄金ETF—SPDR持仓自从美联储开启加息以来持续减仓接近20%,不过本周出现久违的增持变化,持仓拐点或已出现。央行购金需求方面,世界黄金协会数据显示,今年1月全球央行官方黄金储备净增77吨,环比上涨192%。我国央行从去年11月开始也已连续四个月增加黄金储备。去年下半年开启的央行购金热还在延续,各国央行扩大黄金储备和全球政治经济环境不确定性以及美元货币体系受到冲击相关,俄乌冲突欧美相继对俄制裁以及冻结外汇储备举措之后,各国加速央行外汇储备多元化进程,未来全球可能会有更多的机构投资者在投资组合中加入黄金以加强抗风险能力,黄金的需求潜力依然维持。

总体来看,无论从美元和美债收益率的向下趋势还是从投资基金、央行购金等需求角度或是滞胀衰退时期金价的历史表现来看,当前都是配置黄金的有利时机。美国硅谷银行事件的发生带动金价阶段性反转,虽然各方观点普遍认为在美联储及时干预之下此次事件影响可控,但各家金融机构风险敞口隐蔽性使得潜在风险往往难以预料,该事件意味着美国经济衰退和金融风险概率增加,金融条件收紧空间受限,市场恐慌情绪蔓延,将给金价带来了有力的底部支撑,做多安全边际得到显著抬升。未来金价的突破还需等待美国经济数据的趋弱以及美联储政策拐点的夯实,每一次重要经济数据发布以及美联储表态仍将令市场面临较大的双向波动风险,波动过程中切忌追涨,在中期上行趋势相对确定的情况下,控制入场点位和节奏更为关键,维持回调买入布局思路。

(文章来源:国投安信期货)