据港交所11月14日消息,卫龙美味全球控股有限公司已通过上市聆讯。港交所文件显示,卫龙计划集资10亿美元,摩根士丹利、中金以及瑞银为联席保荐人。卫龙方面表示,此次IPO募资将用于扩大和升级企业生产设施与供应链体系。

早在今年5月12日,卫龙就曾向港交所递交招股书。按照港交所主板上市规则,申请企业递表加施时间超过6个月未获批,其招股书就会自动呈现失效状态,需要重新递交新的财务资料。11月12日失效前最后一天,卫龙再次递交申请对财务资料进行更新。

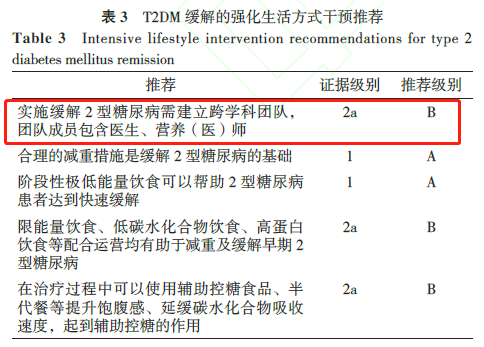

最新招股书显示,2018年至2020年,卫龙总收入分别为27.52亿元、33.85亿元、41.2亿元,年复合增长率为22.4%;净利润分别为4.76亿元、6.58亿元、8.19亿元,年复合增长率为31.14%。而根据弗若斯特沙利文报告数据,同期中国休闲食品行业收入复合增长率仅为4.1%。2021年上半年,卫龙总收入和净利润分别达到23.03亿元和3.58亿元。

公开信息显示,卫龙创办于1999年,是集研发、生产、加工和销售于一体的休闲食品企业,主营产品包括调味面制品、蔬菜制品、豆制品与其他制品三大类。根据招股书,2020年,调味面制品和蔬菜制品产生的年销售额均超过10亿元;其中,大面筋、魔芋爽、亲嘴烧、小面筋四大产品产生的年销售额均超500万元。

按2020年零售额计,卫龙已经是中国市场目前最大的辣味休闲食品企业。尽管三只松鼠、良品铺子等零食品牌也在布局辣条品类,但卫龙还是以高达5.7%的市场占有率,在调味面制品、辣味休闲蔬菜制品等细分品类位列第一。

据智研咨询发布的《2020-2026中国辣条产业发展态势及投资盈利分析报告》显示,2014年中国辣条行业市场规模为431亿元,2019年为651亿元,年复合增长率达到8.59%。据弗若斯特沙利文报告预计,中国辣味休闲食品行业2020年至2025年的年复合增长率将达到10.4%,至2025年零售额将达2570亿元。

今年5月8日,卫龙完成Pre-IPO轮融资,由CPE源峰和高瓴联合领投,红杉中国、腾讯、云锋基金等跟投。中国食品产业分析师朱丹蓬分析称,由于辣条是新生代比较青睐以及消费频次比较高的品类,当前仍受到许多企业和资本瞩目。

(原标题:卫龙通过港交所上市聆讯,“辣条第一股”要来了)

(北京日报客户端记者:杨天悦)