5月20日,中国人民银行授权全国银行间同业拆借中心公布最新一期LPR报价。与居民房贷利率密切相关的5年期以上LPR为4.65%,已连续13个月未变。而根据融360大数据研究院、贝壳研究院等19日和20日最新发布的监测报告,多个主流城市的首套房贷利率和二套房利率均较4月有所提升,部分银行贷款放款周期延长。

2021年以来,涉房金融监管持续收紧的态势明显,涉及房企、金融机构、中介等多方。业内人士预期,房地产信贷环境面临进一步收紧的压力,预计房贷利率继续上调,带动市场量价进一步调整。

部分地区房贷利率环比上涨 放款周期拉长

5月20日,全国银行间同业拆借中心公布新版LPR报价:1年期品种报3.85%,5年期以上品种报4.65%,两项贷款市场报价利率均连续13个月保持不变。

“若接下来房地产市场持续升温,特别是一线城市房价上涨势头向二、三线城市扩散,未来不排除5年期LPR报价单独小幅上调的可能。”谈及主要针对居民房贷的5年期以上LPR报价,东方金诚首席宏观分析师王青表示。

实际上,根据融360大数据研究院、贝壳研究院等最新发布的监测数据,多个城市的房贷利率已经较此前明显提升。

贝壳研究院20日发布重点城市主流房贷利率数据显示,5月贝壳研究院监测的72城主流首套房贷利率为5.47%,二套利率为5.73%,均较4月提高6个基点。

广州、深圳地区房贷“涨价”明显。记者了解到,建行深圳市分行5月上旬下发调整房贷利率的通知。首套房贷款利率执行5.10%,二套房贷执行5.60%,相比之前分别上调15个基点和35个基点。为了体现对中低收入人群购买保障性安居型商品房的支持,安居型商品房贷款利率维持不变。融360大数据研究院报告称,其他银行在短暂观望后也开始跟进,目前已有近10家银行深圳地区分支行执行首套5.10%,二套5.60%的利率水平。

融360大数据研究院报告指出,4月底至5月初,广州地区包括国有大行在内的多家银行,再度上调房贷利率。首套房贷利率调整为最低5.40%,二套房最低5.60%,均较之前上调10个基点。

与房贷“涨价”同步的是部分地区银行房贷额度进一步收紧,放款周期进一步拉长。记者了解到,广东金融机构对个人房贷额度增幅和增量都在严格控制,对二手房个人住房贷款审核放款更为严格,很多银行施行“旧还新贷”,用提前还款的额度来发放二手房贷款,尽量减少新增房贷。

“5月在房地产贷款集中度管理叠加通胀压力下,银行收紧购房信贷、上调房贷利率;房贷“加息”带来5月二手房市场成交平稳回调。”贝壳研究院首席市场分析师许小乐表示,广州、东莞、中山、嘉兴、南通等城市房贷利率提高幅度较大,放款周期延长,导致二手房成交活跃度降低。

涉房金融监管持续收紧 利率上行仍有空间

2021年以来,涉房金融监管持续收紧的态势明显,涉及房企、金融机构、中介等多方:1月起,一线城市严查经营贷违规入楼市,3月银保监会、住建部、人民银行三部门则联合印发《关于防止经营用途贷款违规流入房地产领域的通知》,全面“围堵”个人违规挪用经营贷购房行为;涉嫌违规炒房机构“深房理”日前被深圳七部门联合调查;多地开展的房地产市场专项整治也将个人违规使用信贷资金等列为专项整治重点。

金融监管部门的多张罚单也涉及银行违规输血房地产企业的行为。《经济参考报》记者以“土地、房地产”等关键词在银保监会网站进行搜索,据不完全统计,自2021年以来,银保监局本级开出的罚单共计47张。仅3月以来,罚单就达29张,罚款总额达6000万元以上。具体来看,罚单涉及上海、浙江、深圳、福建、山东、青海等地,涉及银行包括民生银行、广发银行、平安银行、盛京银行、温州银行等。值得注意的是,多张罚单均追溯到了2015年至2018年期间的与土地出让金相关的违规行为。

业内人士表示,严监管背景下,房地产信贷环境面临进一步收紧的压力。上海易居房地产研究院研究员沈昕表示,2021年一季度,中国房地产业金融环境指数为0.19,较上季度小幅下降0.07,比去年同期下降0.32,由去年的偏松区间下降至正常区间的上沿。央行数据也显示,住房类贷款增速放缓。今年3月末,个人住房贷款余额同比增长14.5%,比上年同期低1.4个百分点。

王青表示,3月居民个人住房贷款加权平均利率为5.37%,比去年年底上行4个基点。“我们判断,在今年‘有保有压’的结构性信贷政策下,未来房地产信贷环境会进一步趋紧,居民房贷利率还有上行空间。”

房地产市场拐点隐现 下半年可能向下调整

沈昕表示,房地产业作为一个资金密集型行业,对资金有很强的依赖性,金融环境的变化直接影响房地产市场。从整体来看,百城房价同比涨幅和房地产业金融环境指数的走向基本一致,这意味着,随着房地产业金融环境指数的下降,预计二季度和下半年商品房销售面积同比增速将逐渐回落,随之下半年百城房价指数同比涨幅将收窄。

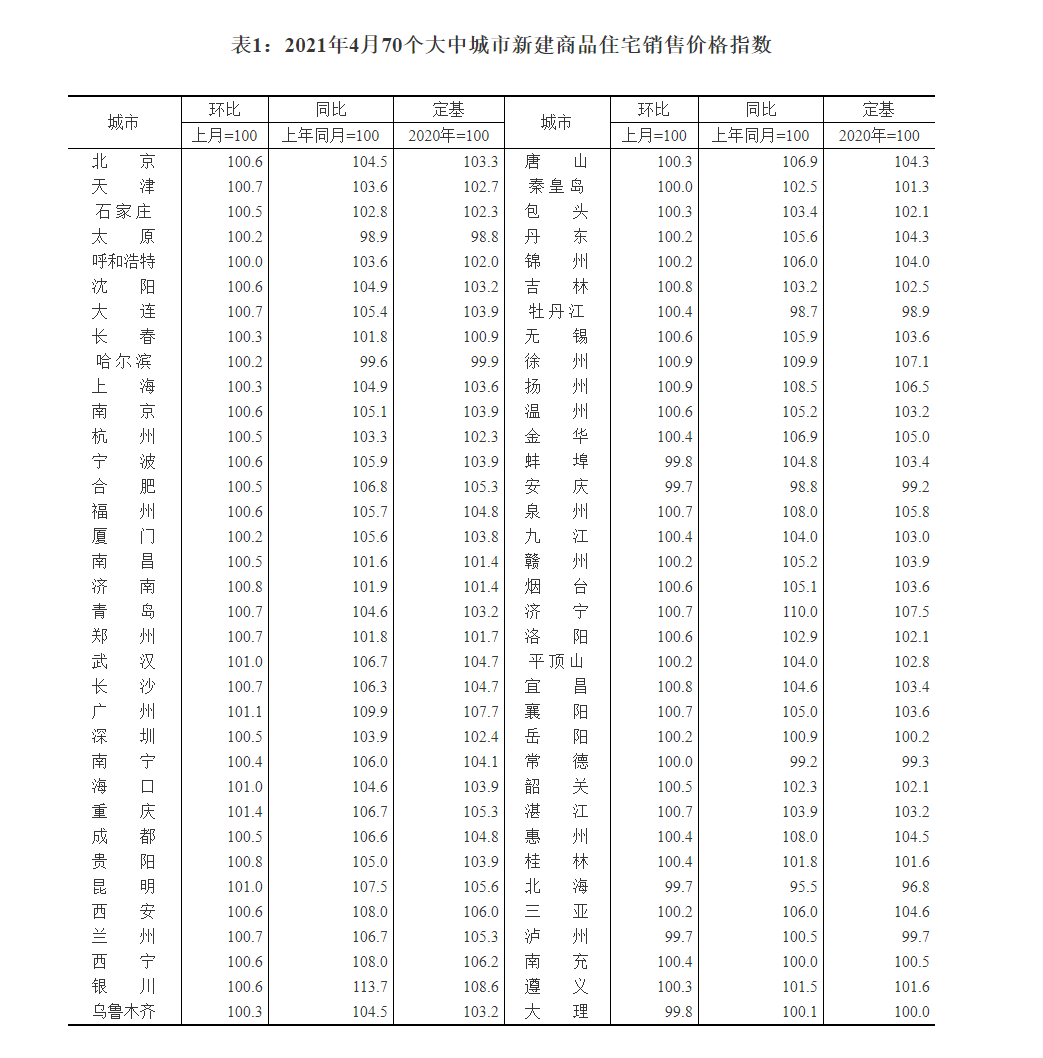

的确,从近日国家统计局发布的4月房地产投资数据和房价数据来看,前4月商品房销售规模、开发投资额较2019年增长19.5%和17.6%。但各地区销售表现分化,房企新开工和拿地面积缩减使得销售、投资单月指标分别环比出现下降23%和7%。同时,二手住房已有明显降温迹象。

对此,许小乐表示,2020年房地产的超预期繁荣,本质上来自利差和价差带来的套利需求,房价上涨是在宽松流动性之下的短期应激反应,显然不可持续。当前中央政策正在引导地方政府转变,倒逼地方政府降低对房地产的依赖,并通过调控手段逐步管住信贷、土地、房企以及购房者的投资行为,同时货币政策回归常态,这些都代表着房地产市场的资本红利时代将结束。

克而瑞研究中心研究员杨科伟表示,“三条红线”政策下房企资金成本将继续增加,土拍“两集中”下资金运用将更加审慎,对后续开工、拿地均有不利影响。预计后续房地产开发投资额增速将继续回落,全年增速呈现“前高后缓”的走势。