(相关资料图)

(相关资料图)

进入2022年下半年以来郑糖价格振荡走低,销售疲软使得糖厂库存压力后移。加上2022/23年度国内食糖增产预期以及国际糖价稳中有降的拖拽,持续一年的高位振荡形态被打破。后期国内糖市主要题材集中在食糖期末库存、产区天气以及四季度新糖开榨进度等方面,还有就是外糖进口规模和国际糖价走势的指引。国际市场则应重点关注巴西主产区产糖进度和下年度印度食糖出口政策的调整,以及美联储后续利息调控政策。技术上看郑糖下方支撑位在5500、5340元附近。9、10月糖价表现可能继续偏弱,逢高做空仍是主要操作策略。11月之后关注国内甘蔗产区开榨进度的指引。

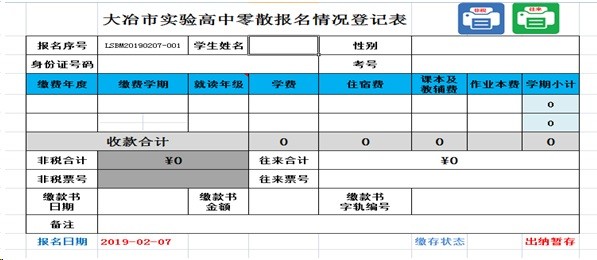

国内食糖销售相对疲软,供应压力长期存在

受多重因素影响今年国内6、7月份食糖销售进度较为迟缓,8月虽有增长,但此三个月销量同比2021年减少了36.47万吨,考虑到本年度国内食糖减产111万吨,进口糖同比减少108万吨,当前食糖销量明显偏低。截至8月底食糖工业库存同比下降22.21万吨,为168万吨,是2016年以来同期次低水平。如果9月销量没有惊喜,则2021/22年度糖厂期末库存可能高于前5年平均水平三成以上。

据农业农村部预测,2022/23年度因甜菜种植面积恢复性增加,国内食糖产量将回升至1035万吨,需求及进口量也可能小幅增长。若是2021/22年度陈糖结转库存高于前面预测值,则供应压力将延续至下个年度。

国际食糖稍有过剩

整体而言,2021/22、2022/23年度全球食糖供需形势偏宽松。印度食糖产量及出口量达到历史高位,且泰国产量恢复正常对于提升全球供给作用重大。巴西主产区在经历2021年的低温冻害和严重干旱的打击之后,2022年气候相对正常,且食糖/乙醇比价有利于糖厂生产食糖。不过,印度出口政策调整以及欧洲出现干旱对于2022/23年度食糖供应有不确定性影响,截至目前看全球食糖可能继续过剩。

2022年4月巴西主产区开榨,尽管截至8月上半月产糖进度落后于上年同期,但甘蔗制糖比例提升将助力食糖生产。今年印度季风降雨较为理想,食糖产量有望维持在历史高位。在2021/22年度创纪录的出口之后,2022/23年度印度食糖出口量会有所下降,目前预计为700-800万吨。泰国产区降雨分布不均,甘蔗产量恐怕增幅有限。欧洲地区受罕见干旱影响,食糖产量存在不确定性。国际糖业组织(ISO)认为,2022/23年度全球食糖供应会出现560万吨过剩。

2022年下半年国际糖价振荡整理,ICE原糖走势偏弱,一度在18美分下方徘徊。ICE白糖表现较强,10月合约在9月初创出年内新高。根据CFTC最新公布的持仓报告来看,7月份以来ICE原糖非商业净多头持仓较二季度显著减少。8月9日,净多持仓曾降至26065手,是2020年5月5日以来的新低。截至 2022年8月30日ICE原糖非商业净多头持仓为62551手,较7月末减少了1552手。随着净多持仓整体下降,糖价长期顶部形态有望完成。

自6月份以来国内外糖价联袂走低,印度出口超过预期以及巴西提高甘蔗制糖比例带来压力。国内糖厂库存相对偏高,根据目前销售进度看,则本年度期末工业库存很可能成为2016年以来仅次于去年的第二高水平。此外,今年国内糖料作物种植面积有所回升,若后期产区天气状况正常,则2022/23年度食糖产量预计将回升至1035万吨。还有,国际原油需求放缓预期以及供应变化不确定性增加导致市场风险增大,且美联储鹰派加息预期带来宏观面压力。9、10月糖价表现可能继续偏弱,逢高做空仍是主要操作策略。11月之后关注国内甘蔗产区开榨进度的指引。(作者单位:方正中期期货)