美联储本轮加息周期可能进入一个新的模式:一个加息幅度放缓、但高利率将维持更长时间的模式,一些激进分析认为,本轮加息的终点利率甚至会高达6%以上。

经历了4轮75个基点大幅加息,美联储短时将利率提高3个百分点后,美国通货膨胀率仍然居高不下,高达8.2%,市场对于拐点的期待十分焦灼。

(资料图片仅供参考)

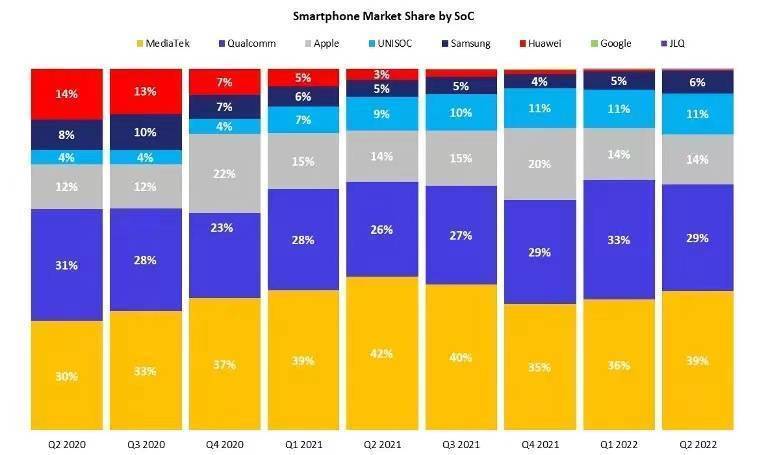

(资料图片仅供参考)

最新的议息会议提示,加息放缓的信号已经释出,但美联储正引导市场预期从“加息速度放缓”到“加息终值提升”转变,意味着市场从等待退坡到最终停止加息的过程中,需要更多耐心,终端利率也会明显超出此前预期。在结束加息之前,全球市场仍将经历由预期变化所带来的高波动。

退坡前一波三折

今年11月的加息一波三折,最初美联储发布的货币政策声明中,一些加息退坡的和缓之声被市场敏锐捕捉:这份声明也首次提到,美联储将考虑货币政策的累积紧缩、货币政策影响经济活动和通胀的滞后性,以及经济和金融形势变化。

不过,市场难敌鹰言鹰语。鲍威尔在记者会上称,最终利率水平将高于先前预期。鲍威尔表示,鉴于近期市场数据反映劳动力市场极度紧张,就业成本指数强劲且工资压力持续,通胀或将维持高企。他表示,美联储正在以历史上最快的速度迅速调整利率,但经济面临的风险并不在于美联储加息过度,而是加息力度不足,希望确保不会犯紧缩程度不够或过早退出紧缩政策的错误。

鲍威尔还指出,有关何时放慢加息步伐的问题,远不如抑制性货币政策究竟该如何部署,要保持多长时间这个问题重要。美联储现在将转向“以较慢的速度延长”加息方式。当接近所需要利率水平时,放慢增长的步伐将变得合适,因为利率水平将足以限制通货膨胀,使其降至2%的通胀目标。

这样一种提高终点利率,延长加息节奏的提法,打乱了市场原有预期,导致市场出现了戏剧性的变化。议息当天,美股先扬后抑,随后市场震荡,直到上周最近一个交易日才难得收红。

加息放缓但利率终点提高

不少机构预期,美联储11月议息会议对货币政策累积效应、时滞的关注度上升,给出了本轮加息进入第二阶段的明确信号,12月美联储大概率将收缩加息幅度至50基点。连续大幅加息的隐忧缓解了,但是增加了一个新的隐忧,即本轮美联储加息的终点及时长可能需要上调。

太平洋证券分析认为,“加息速度”和“加息终点”是市场博弈的两个角度。美联储公告中对通胀滞后性的考量,很大程度上是未来会放缓加息的信号,这是决议公布后美元大跌、美股大涨的原因。

但在随后的新闻发布会上,鲍威尔强调了抗击通胀的决心,打消了市场对于美联储可能很快转向的预期,转而引导市场预期向更高的利率终点定价。加息放缓的预期在过去一段时间已经一定程度上被市场消化,所以最终资本市场对本次会议定调于“鹰派取向”。

摩根士丹利全球首席经济学家卡彭特表示,美国央行转向更为渐进的紧缩政策,可能意味着它现在倾向于在较长时期内抑制飙升的物价,而不是通过引发短暂但急剧的衰退来达到这一目的。

保德信固定收益团队认为,美联储为其持续的紧缩行动设下多个门槛:放缓加息步伐的门槛相对较低,最快将于12月达成;完全暂停加息的门槛则要高得多。最终,美联储计划中的终点利率将比预期更高,且利率持续高位的时间将更长,但它最终达到目标的速度也会更慢。

就业数据强劲

能让美联储持续下狠手的,是美国的经济景气和就业情况。11月议息会议后出炉的美国劳动力市场数据仍表现强劲,虽然失业率上升至3.7%,但美国劳工部公布的10月非农就业人数增加26.1万人,高于预期。

美国银行(Bank of America)分析师表示,美国经济“明显过热”,尤其是劳动力市场,强劲的工资增长几乎没有放缓的迹象。美联储不得不通过提高失业率来降低劳动力需求,当下就业数据为美联储继续大幅加息打开了大门。这家投行认为,如果美联储希望及时控制劳动力成本上涨,现有的失业率还远不足够抑制需求,美国失业率要上升2个百分点才能降低需求并抑制通胀。

美国银行表示,美联储面临着为炙热的劳动力市场降温的艰巨任务,激进的加息最终将使美国经济陷入比欧洲更严重的衰退,欧美经济将分道扬镳:明年前三个季度,美国经济将收缩1.5%,欧元区经济反而有可能从衰退转向增长。

美联储今年加息的收官之战,将于12月14日见分晓。目前,消化了美联储表态及多项经济数据后,期货市场暗示加息50个基点是最可能的情况,但仍有多个经济变量影响着未来的加息决策。

除了就业数据外,市场还是最关注通胀数据的变化。10月份消费者价格指数将于11月10日发布。其中,市场更看重核心CPI的变化,预计10月将再次大幅增长0.5%,这对美联储来说并不是一个好兆头。美联储还将关注12月1日公布的10月个人消费支出(PCE)的数据,这一指标比CPI更受美联储青睐。

加息终点何在?

目前市场的关注焦点将会放在下次会议,尤其是对停止加息的预期判断上。中金对停止加息的时间点相对乐观,认为美联储一季度前后可能会停止加息。

这家投行表示,美联储政策的退坡可以分三步走:第一步是紧缩退坡(加息速度从75基点降到50基点);第二步是停止加息;最后一步才是宽松预期升温和降息。上述三步所需要的门槛和条件逐级增加:第一步可能只需通胀不再大幅改变加息路径即可,或许可以期待在今年底或明年初;停止加息可能需要更为明确的通胀下行迹象,中金测算时间点可能要到明年一季度前后。再度宽松的预期恐怕需要更大增长和衰退压力才可以做到,目前看,至少要到明年下半年甚至年底才有可能。

对于终点利率的预期,相较原有4.5%至4.75%的判断,不少机构大幅提升至5%以上。摩根士丹利全球首席经济学家卡彭特在媒体上表示,预计美联储在12月会议上会将加息速度放缓至50个基点,并发布新的点阵图,显示终端利率在5%。如有必要,美联储可能准备让经济放缓持续到2025年左右。美国银行也预计,美联储最终将把基准利率提高到5.25%,高于此前预测的5%。

结合当下的劳动力市场,一些更加激进的分析认为,美联储的最终目标利率甚至会高过6%。美国前财政部长萨默斯认为,联储可能需要将利率提高到6%或更高才能控制住通胀。目前美国的通胀主要受需求面驱动,而10月非农就业报告表明,经济仍然相当强劲,从侧面反映通胀没有受到太多抑制。

(文章来源:中国基金报)