大约半个月前,房地产融资松绑的“三支箭”全部射出,行业一时之间“春回大地”。

积极情绪下,曾经中断的物业出售事项又开始被开发商提上日程。12月12日早间,旭辉对外公告称,拟通过投标程序出售集团持有的全部旭辉永升服务股份,该股份约占后者已发行股份总额的23.26%。

该公司不是第一家启动物业出售计划的开发商。据不完全统计,11月以来,包括德信服务、奥园健康、雅生活、碧桂园服务、旭辉永升服务等在内的5家物管公司皆有股权出售动态传来。

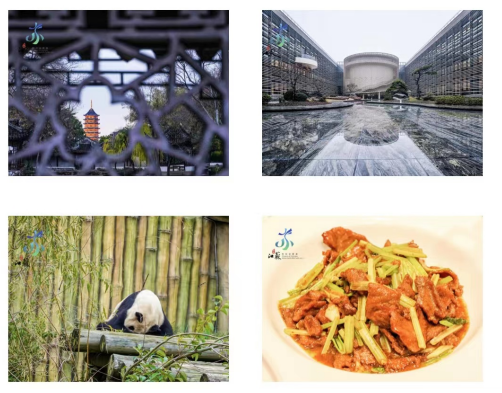

(相关资料图)

(相关资料图)

在谈及这股风潮时,同策研究院资深分析师肖云祥告诉《国际金融报》记者,目前市场环境已经发生变化,此时出售物管业务,买家意愿会更强烈,“此时市场存在上行预期,在估值上有利于资产价值的体现”。

旭辉变现

尽管市场出现变化,但开发商出售物管公司股权的出发点一如往昔——补充资金。旭辉在相关公告中直言,出售所持有的全部旭辉永升服务股权是为了缓解资金压力及为业务运营提供资金。

旭辉的流动性危机始于9月。彼时,该公司旗下位于天津滨海新区、名为旭辉滨海江来的住宅项目销售不及预期,项目股东的信托方因此要求进行提前清算。这一要求打乱了其原本的资金安排,加之新房销售下行、“断贷潮”等客观因素影响,公司资金链进一步承压,继而走向违约。

倒在黎明前的旭辉在11月初公告了境外债的重组计划。其称,自9月以来,销售疲弱,行业融资困难,集团现金流恶化程度超出预期,部分融资因评级下调触发提前兑付条款,境外债兑付压力短期内剧增。

截至11月1日,其境外债务总额(包括银行贷款、优先票据和可换股债券)约68.5亿美元(约合人民币477.68亿元),暂停支付的款项,即到期未付的本金和利息总额(含因部份债权人按照相关融资的条款行使既有的求偿权产生的款项)达到约4.14亿美元(约合人民币28.87亿元)。

那时旭辉强调,即便竭尽全力,集团流动性仍可能持续承压,无法产生履行目前和日后义务所需的足够现金,为解决这一问题,公司只得进行债务重组,以时间换空间,争取长远发展。

庆幸的是,随着“三支箭”悉数落地,境内市场融资开始出现解冻信号,相关渠道陆续向民营房企开放。

12月5日,旭辉与邮政储蓄银行上海分行达成战略合作协议,后者将为其提供不超100亿元的意向性授信额度,用于房地产贷款、个人住房按揭贷款、并购贷款、债券承销与投资等领域;当月1日,旭辉受邀参加了光大银行与10家房地产企业的银企战略合作协议签约仪式,光大银行将为它们提供总额2600亿元的意向性融资额度。

再往前看,旭辉还曾在11月向中国银行间市场交易商协会表达150亿元储架式注册发行意向,目前相关注册工作仍在推进中,具体金额等信息以协会审批为准。

融资渠道逐步恢复的同时,旭辉亦需要尽快恢复造血功能,出售物管业务无疑是当下能获得大笔资金的最好选择。

在60余家上市物企中,旭辉永升服务是排得上号的存在。截至12月9日,该公司市盈率约为12.79倍,跻身行业TOP 20;同期总市值为109.5亿港元,是为数不多市值过百亿的物企。

今年上半年,旭辉永升服务实现营收31.63亿元,同比增长53.64%;对应归母净利润同比增长33.36%至3.77亿元;同期现金及现金等价物为38.54亿元。

再掀物企出售潮

目前,旭辉已正式邀请潜在投标人竞投旭辉永升服务股份,但尚未与任何潜在投标人就相关股权出售事项订立具有法律约束力的协议。也就是说,相关事项的落地依然需要等待时间验证。

同样处在等待中的还有德信服务。数日前,陷入流动性危机的德信中国在投资人会上透露,公司正在谈判出售所持有的德信服务股权,若交易成功,在保证企业正常经营的情况下,会拿出部分资金用于支付美元债利息。

未出险的雅居乐也在通过出售物管公司股权完成变现。其计划透过间接全资附属公司中山雅生活以10.18港元/股的价格出售4860万股雅生活H股,预计所得款项净额为4.9亿港元,用于加强集团资产负债表及财务流动资金。

碧桂园服务的变现规模更高。根据公告,12月9日,由该公司控股股东杨惠妍全资拥有的必胜有限公司与J.P.Morgan Securities plc(配售代理)签订以二级大宗交易方式的配售协议,前者同意以21.33港元/股的价格出售合计2.37亿股股份,占碧桂园服务目前已发行股本总额的7.03%,总代价约50.55亿港元。

相较之下,奥园健康的出售则更具深意。12月5日,奥园在官网发布招标文件,公开招标出售其持有的奥园健康约2.17亿股股份,相当于后者全部已发行股本的29.9%,每股面值港币0.01元。若招标出售成功,则奥园所持有的奥园健康股权将降至约25%。

根据招标文件,奥园对投标者做出了要求,即投标者须为由国家或政府全部或部分拥有(不少于30%)或控制的实体(无论直接或间接,或是在香港、内地或其他地方)。同时买方须与中国奥园或其指定成员公司订立战略合作协议,内容关于旧城改造项目,而这一条件也是该招标事项达成的先决条件。

对于上述招标情况,奥园方面在接受相关媒体采访时指出,此次按流程发布招标通知是希望引战进展能够加速,推动奥园健康、中国奥园两家上市公司尽快复牌,配合奥园的整体重组。

在肖云祥看来,物管公司于开发商而言仍是稳定的“现金牛”,属于较为优质的资产,出险房企出售物管业务主要是为了缓解流动性压力,尽管目前成功落地的案例并不多,但受融资预期积极影响,行业流动性也存在压力降低的预期。

协纵策略管理集团联合创始人黄立冲则称,从中长期来看,融资政策松绑对行业信心的提振难以持续,开发商的资金链依然需要依靠销售市场回暖,而如今市场仍在筑底徘徊,何时能够走出底部难有定论,这种不明朗的情境下,开发商只能趁着目前市场情绪好完成变现,“等当下的利好政策消化完毕后,市场流动性还是会下去”。

(文章来源:国际金融报)