随着国内量化私募管理规模破万亿,量化交易市场热度与日俱增,机构也在不断加强交易、投研、风控等量化能力的建设。其中,数据是量化交易的灵魂,探索如何更好发挥数据在投资交易中的驱动价值,是金融机构在未来数智化竞争中赢得优势的重要手段。

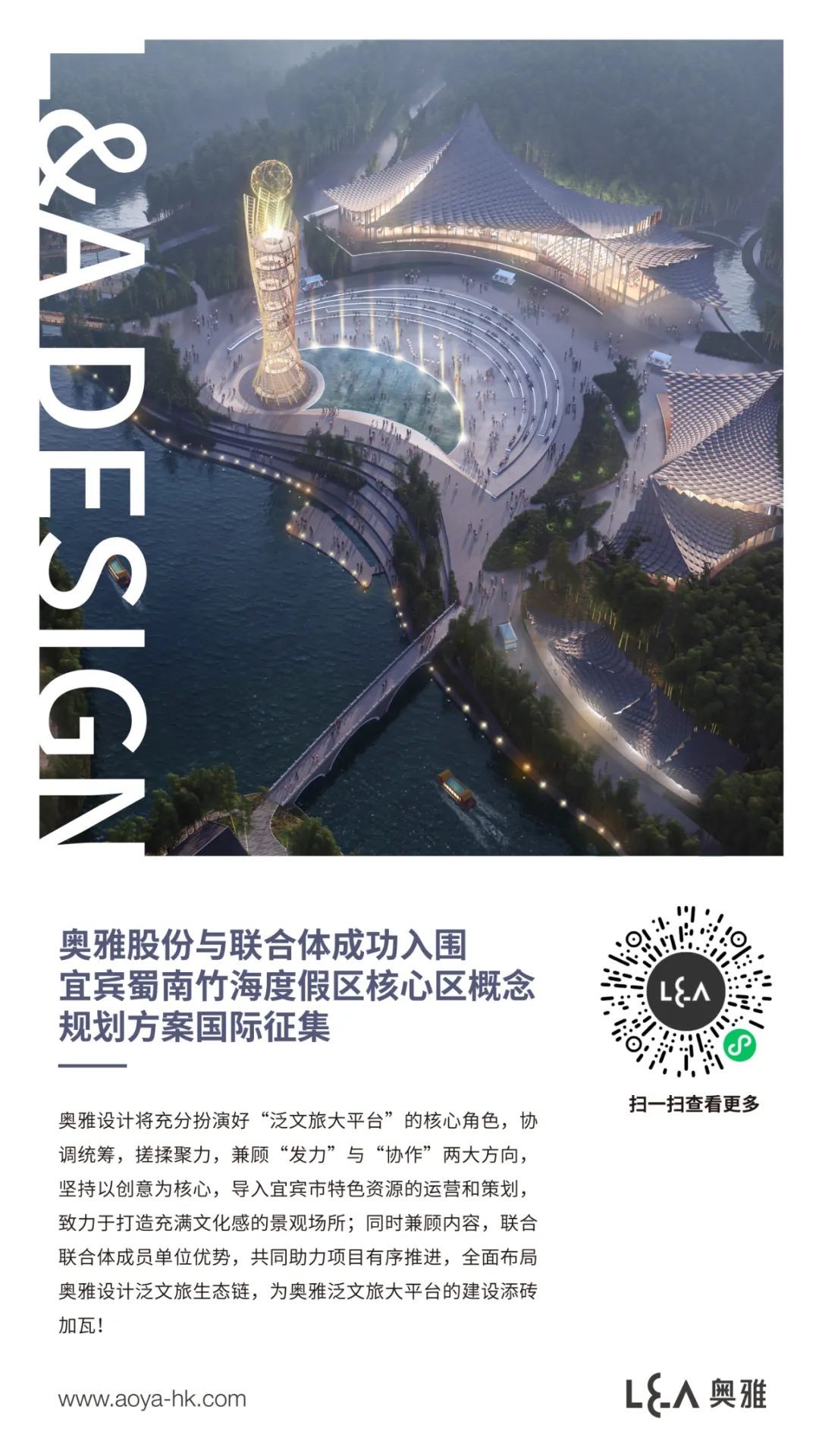

8月17日,由恒生电子和旗下金融数据服务子公司恒生聚源联合举办的“数据驱动量化交易”主题沙龙在线上成功举行。本次沙龙共邀请了6位来自券商、私募、数据和技术服务商的量化领域专家,围绕技术平台、投研决策、策略算法、数据服务等话题进行了研讨。

(资料图片)

(资料图片)

头部机构专家,前沿建设经验分享

会上,中泰证券金融科技委员会主任、科技研发部总经理何波首先高屋建瓴地向与会嘉宾分析了量化交易技术发展和未来趋势展望。在他看来,站在软件科技行业角度,当大资管时代量化交易不再纯粹聚焦高频极速时,除了目前熟知的低延时、AI等技术,开源和云原生是值得行业深入探索的方向,这也是量化交易走向规模化的必由之路。而如何让量化交易走上云原生之路,则需要从统一的行业标准制定、完善的开源生态构建、合适的开发语言使用等各方面进行深入发展。

此外,本次沙龙还邀请了来自券商和私募的嘉宾,从各自角度分享了在量化交易上的技术布局。恒泰证券信息技术中心联席总经理欧阳辉主要就恒泰证券在包括数据中心、极速通道、投研平台、算法平台、投研工具、量化PC、量化工具在内的量化平台建设进行了分享。同时他表示,针对能力不同的量化客户,恒泰证券可以提供不同层级的技术服务,以满足从机构到个人,从小白到私人全方面的客户量化需求。

思勰投资交易运营总监孙修远则从“数据驱动量化投研”的角度,介绍了百亿量化私募思勰投资在数据能力上的建设与思考。作为一种以数据为驱动的投资方式,丰富的金融数据造就了量化投资的诞生,也带来了更多的投资方法与机会。孙修远认为,通过量化数据中台的建设实现业务数据化、数据资产化和投研智能化,进而打造数据驱动的量化资管体系,是量化私募数据能力助力投资决策的重要方向。

恒生电子多重技术产品,助力量化交易发展

量化交易的发展,需要低延时软硬件基础平台、策略模型、投研数据等多维度支撑。恒生电子与旗下子公司一直致力于从极速交易、智能算法服务、投研数据服务、智能风控等各方面为金融客户提供全面的量化技术服务。本次沙龙,来自恒生电子和旗下子公司的量化领域专家,也分别从不同角度分享了恒生电子在交易系统、 算法策略、数据服务等方面的思考与成果。

恒生聚源副总经理夏青向与会嘉宾详细分享了数据如何应用于量化投资决策分析。夏青表示,在量化投资场景,量化选股类策略的资金容量最高,主要运用了多因子选股策略,涵盖了个股基本面,情绪面、流动性等因素,会运用到行情类、财务类、估值类相关数据和指标。恒生聚源打造的量化多因子库,可以提供包括规模因子、动量因子、技术因子、波动因子等十大类因子库,为量化投资机构提供投研数据服务、绩效归因分析和指数服务。聚源多因子库覆盖沪深主板、创业板、科创板等多市场,覆盖时长从2000年持续至今。

南京恒生交叉信息科技有限公司 CTO金逸飞则将重点放在了“智能算法交易和T0策略服务”上。在他看来,智能算法交易执行正在成为投资交易的必要手段和未来趋势,不同交易目标需要适配不同的交易算法。其中,日内T0交易以高胜率、高盈亏比、低回撤等特点,受到量化机构的广泛关注。恒生交叉打造的T0交易系统,搭载T0算法策略,同时结合恒生电子LDP极速交易平台、FPGA极速行情平台等低延时交易产品,可以为机构投资者提供一种便捷且相对低门槛的T0交易方式,实现股票持仓灵活回转。

此外,恒生电子数据运营中心运营专家黄琪在会上分享了恒生电子在量化投研数据服务上的实践。黄琪表示,在21年绝大多数量化产品出现超额收益大幅下降的情况下,pure alpha正在得到越来越多的管理人青睐,而追求pure alpha需要在数据、模型策略和交易执行上有更多的投入,并不断推高对量化投研数据的要求。

针对量化投研数据服务“数据体量大、多源异构、数据质量低、自由度低”等问题,恒生电子推出量化投研数据服务“恒有数”,通过数据质量规则校验系统建设高质量的历史行情数据底座,为机构量化投资者打造集行情、资讯、因子数据等于一体的机构金融数据服务,同时提供二次加工和统一便捷的对外服务,进一步满足机构展业服务需求。