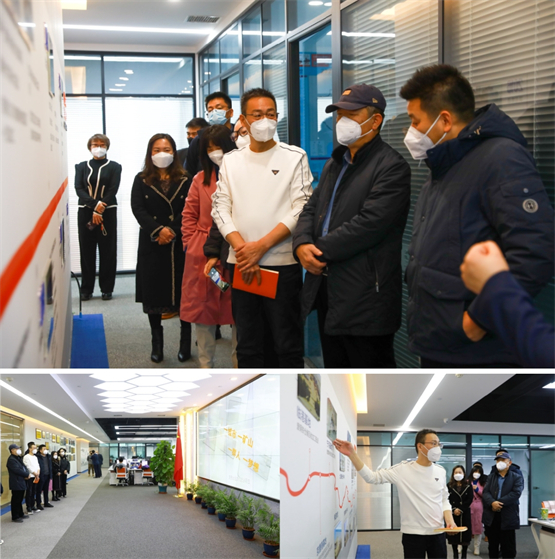

为践行研究服务客户,研究提升客户盈利能力的理念,徽商期货于2022年12月12、13、14、15、16日分别线上举办了“宏观”、“金属、“能化”、“农产品”、“期权”等五个专场投资策略会(线上)。

(资料图片仅供参考)

(资料图片仅供参考)

本次会议共邀请了7位产业专家和现货资讯专家参与,结合研究所的研究成果,实时总观看人数累计7134人。

本次会议主题鲜明,内容详实、深入,受到客户好评。此外,在嘉宾讨论环节,客户在公司视频号直播平台中积极提问,邀请的行业专家予以补充和个性化解读,线上互动积极。会议整体凸显出内容严谨、形式多样、气氛活跃等特点。未来徽商期货研究所将继续以各种策略会的形式进一步强化研究成果输出,更好地服务客户,继续践行研究创造价值之路。

现将本次会议的主要观点总结如下:

宏观方面,回顾过去的两年,中美欧都经历了一轮库存周期,并且中国的库存周期领先于欧美,中国曾经历了疫情得以快速控制后2020年-2021年初的繁荣,同时也面临过2022年疫情再度袭来的困扰。欧美经历过疫情的肆虐,也面临俄乌冲突下的能源、粮食危机,40年的高通胀再袭,叠加激进的加息使得欧美本轮库存周期见顶。当下,中国库存周期处于下行阶段的末端,2023年有期待也有外部冲击的风险。不经历风雨,怎能见彩虹。风雨过后,中国将提前于欧美开启新一轮库存周期。由于欧美库存周期仍然处于向下的过程中,对国内库存周期的修正形成压力,对商品价格的反弹构成压力。

大类资产配置方面,股指2023年上半年在库存周期转换期维持的底部时间较长或继续寻底,转换期过后迎来机会。股指配置建议先核心资产后成长,四大股指存在从上证50、沪深300、中证500到中证1000的轮动。行业配置方面,关注资源、化工、交运、信息技术、家电、金融。大宗商品配置建议重点关注纺织类商品、有色金属和钢材。

经济以弱复苏为主,十年期国债大概率在2.7%—3.1%区间内振荡。长期看,随着利率持续大幅攀升,海外经济走弱预期不断增强,避险情绪则会支撑贵金属价格,贵金属长期多配价值显现。

金属方面,铜总体供增需弱,2023年铜价或先抑后扬,整体重心或有下移;铝大幅过剩的时代已过去,供需基本平衡,重点是关注供需波动的节奏;中国钢材需求基本见顶,2023年钢材价格将走出“振荡上涨、前低后高”的走势,但价位的高点不能过于乐观。

2023年原油价格的底部由美国收储和 OPEC+财政盈亏线去支撑,而海外衰退和中国从疫情中走出的需求前提也限制油价的顶。预计2023年布伦特油价在70-95美金的区间运行,价格波动节奏取决于需求。

农产品方面,新年度全球油脂油料供应呈现宽松趋势,油脂价格呈现回归趋势;南美大豆集中供应及生猪价格、养殖利润回落的压力,粕类存阶段性做空的机会;生猪供大于求的格局或仍是2023年的主基调;棉花上涨之路一波三折,涨幅依赖下游消费恢复情况;苹果则库存结构表现不太乐观,市场开始不断交易苹果降价的预期,长期市场需要找到一个均衡价格。

期权方面,今年各品种走势较为“纠结”,各品种期权隐含波动率维持在20%左右的中枢区间,上下方均有充足空间。隐波基本维持窄幅振荡走势,市场交易的分歧度高企为隐波提供支撑,不排除受系统性风险影响,市场情绪激荡导致隐波快速拉升的可能性。