10月21日,上海市人民政府办公厅发布关于印发《本市推动外贸保稳提质的实施意见》(简称《实施意见》)的通知。《实施意见》提出五方面意见,分别为保障外贸企业稳定经营、加大国际贸易金融服务支持力度、推进外贸进出口结构优化、支持外贸新业态新模式发展、加强外贸企业服务保障。

(资料图片)

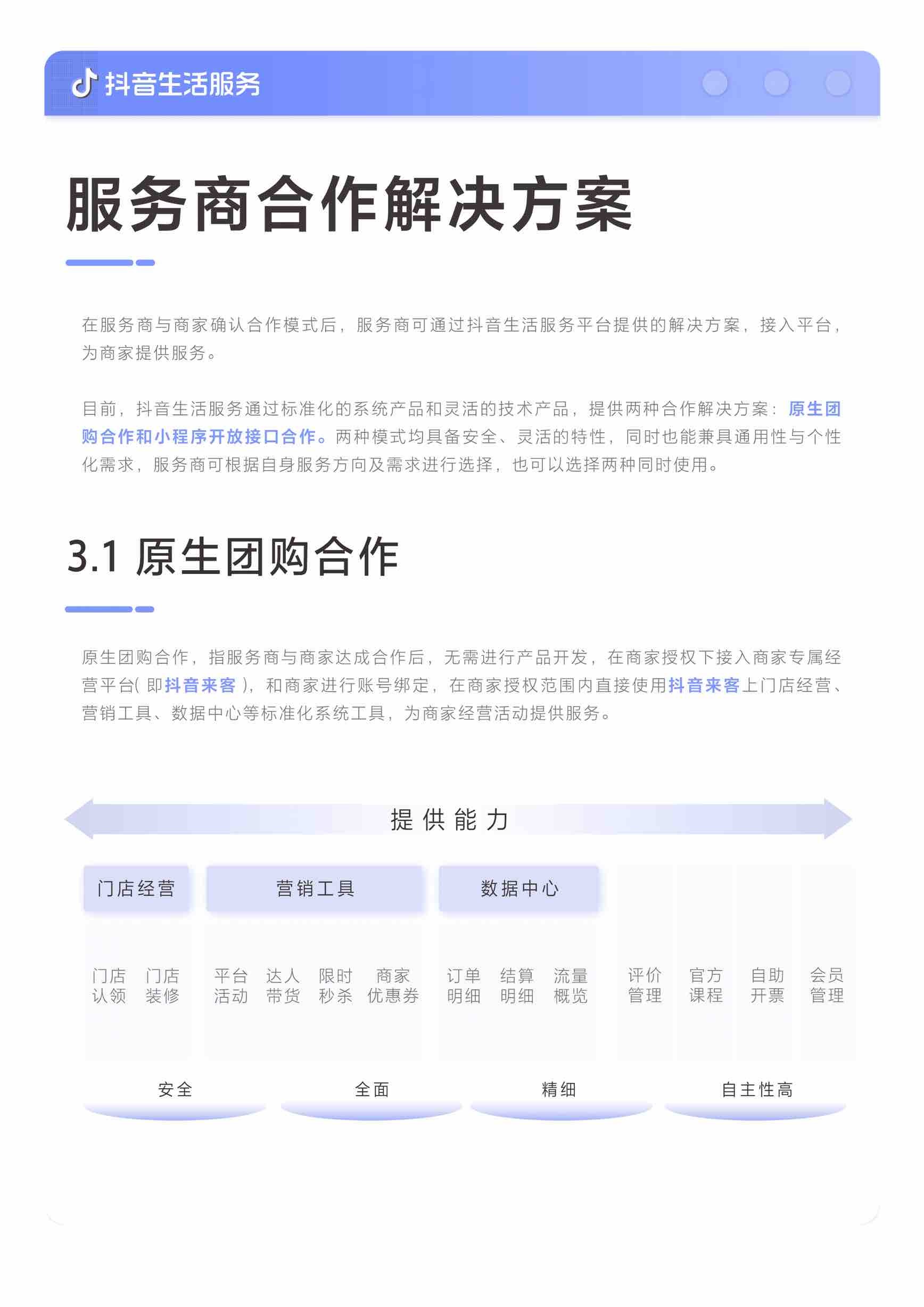

(资料图片)

其中,保障外贸企业稳定经营方面,《实施意见》提出,畅通国际贸易货物运输。鼓励进出口企业与航运企业签订长期协议,与航运公司形成直接客户关系。支持航运企业设置中小直客专区库存,直接面向中小微企业在线提供专供舱位。鼓励外贸企业合理运用航运衍生产品,管理运价波动风险,支持集装箱运价指数期货上市,探索干散货、油轮等运价指数期货期权产品。

加大国际贸易金融服务支持力度方面,《实施意见》提出,支持外贸企业加强汇率风险管理。推动外贸企业树立汇率风险中性理念,鼓励企业合理运用外汇衍生产品管理汇率风险,减小汇率波动带来的影响。支持银行机构综合运用远期结售汇、外汇掉期、外汇期权等产品,为外贸企业提供与其风险承受能力相适应和套期保值需求相一致的外汇衍生品服务。支持中小银行机构合作办理人民币对外汇衍生品服务,满足企业多元化汇率避险需求。鼓励银行机构、担保机构减免相关汇率避险费用,降低外贸企业汇率避险成本。

市场波动推升风险,外贸企业稳经营面临巨大挑战

我国是世界进出口贸易大国,也是航运大国。国际海运承担了中国约95%的外贸货物运输量,港口集装箱吞吐量更是连续多年位于世界第一。我国约有90%的出口贸易由集装箱海运来完成。我国占全球原材料海运进口总量的比重近28%,贡献全球集装箱出口量的份额约34%。

实际上,造船周期、全球宏观经济、贸易活跃度、燃油价格、行业政策等因素均会对集装箱海运价格造成影响。疫情以来,全球集装箱海运价格大幅波动,让集装箱海运收益和运输成本不确定性进一步提升,海运行业和外贸企业都面临极大的风险,迫切需要有效的金融工具来对冲这种风险。现阶段的航运衍生品多定位于干散货及邮轮市场,且采用指数结算,与现货价格相关性不高,无法满足产业精准套保需求。

据光大期货分析师杜冰沁介绍,产业尤其是缺乏航运衍生品的集装箱市场相关企业主要以签订长期协议为主,以获得较为稳定的盈利;同时面对海运价格下跌,部分班轮公司也会为了保价采取停航措施。“但是由于现在长协价格和现货价格出现倒挂,集运市场上出现了部分客户毁约、要求重新签订长期协议的情况。因此对于企业而言,通过签订长约来进行的价格风险管理效果同样面临不确定性。”

在外汇市场方面,在今年人民币双向波动特征较为明显、弹性有所强化的背景下,相关企业通过外汇衍生品进行汇率避险的力度正在持续增强。进入8月后,人民币对美元汇率走弱,给我国进口企业购汇带来较大的挑战和压力,上市公司发布开展外汇衍生品交易或外汇套期保值业务的公告明显增多。

但目前国内还缺乏一个统一公开透明的外汇衍生品交易市场为企业提供多元化的外汇避险工具。在业内人士看来,有必要发展境内外汇风险对冲工具,比如期货、期权等场内衍生工具。“首先,期货及期权合约分布在未来多个月份,可以为企业提供不同时间的风险对冲工具。其次,双向交易机制也非常有利于企业灵活规避汇率波动风险。最后,期货、期权的保证金交易机制也可让企业节约大量的资金成本。”上述人士表示。

服务实体整装待发,丰富产业风险管理工具在路上

据期货日报记者了解,现如今,上期所的集装箱运价指数期货已完成上市准备工作。此前,上海航运交易所发布了用于期货交易的标的指数——上海出口集装箱结算运价指数(SCFIS)。2019年年初,上期所和上海航运交易所签署战略合作框架协议,双方就共同致力于航运指数期货产品的开发。同年,上期所开发的集装箱运价指数期货的立项申请获得中国证监会的批复同意。上期所第十一次会员大会中提到,2022年完成集装箱运价指数期货上市准备工作。

据了解,上海集装箱运价指数期货将以上海出口集装箱结算运价指数作为结算指数,交易航线为欧洲航线,起运港为上海,目的港为汉堡、鹿特丹、安特卫普、弗利克斯托、勒阿弗尔。也就是说,如果有企业要用集装箱把货物从上海运到汉堡,可以先在期货市场买入指数期货,未来如果运费上涨,期货市场赚到的钱,能够补贴运费。

在行业人士看来,期货价格以现货价格为基础,是反映真实供求关系及市场未来预期的真实交易价格,是一个可提供发现远期价格的平台。引入期货作为第三方力量,不仅可以为产业提供避险工具,打破风险在产业链内部转移的传统模式,还可以为行业企业提供新的经营方式,促使产业链企业形成供应状态,助力产业企业做大做强。

“我们可以说是翘首以盼。”一位外贸企业负责人表示,在集装箱运价指数期货推出之后,他们就可以根据自身情况,利用期货市场套期保值,锁定未来的运价,从而规避运价波动风险,更好地控制物流成本。

在外汇市场方面,银行间外汇市场于2005年8月推出人民币外汇远期交易,2006年4月推出人民币外汇掉期交易,2007年8月推出货币掉期交易,2011年4月推出外汇期权交易。此外,国内对外汇期货也已筹备多时。中金所围绕外汇期货上市做了大量工作,外汇期货合约规则设计论证充分、设计完备,各项上市准备较为充分。2011年以来,中金所持续研发筹备外汇期货产品,并上线了外汇期货全市场仿真交易。

据期货日报记者了解,目前新交所、港交所、CME等都已推出了人民币汇率期货,其中新交所和港交所的交易较为活跃,其标的都是离岸人民币。这些离岸人民币期货在交易机制上比较灵活,尤其是新交所甚至还推出了人民币汇率弹性期货合约,交易双方可以根据自身的汇率风险自行约定到期时间,能较好地满足大部分企业的汇率风险管理需求。

不过,业内人士认为,上述衍生品结算主要参考离岸人民币价格,离岸价格与在岸价格之间还是有一定的差异。因此,对于境内企业来说,利用境外汇率期货避险,一方面资金进出会有障碍,另一方面还面临着离岸与在岸的价差风险。而人民币外汇期货在境内上市,外贸企业不仅能更方便地利用这些工具管理汇率风险,避免因人民币汇率大幅波动而造成重大损失,企业也不必再想方设法去境外市场寻找合适的套保工具,可以进一步降低经营成本。这对企业稳健经营具有非常重要的意义。

(文章来源:期货日报)