(资料图片)

(资料图片)

8月26日,第19届上海衍生品市场论坛于线上举行。在以“变局中期货市场的使命与担当——稳中求进,服务实体经济高质量发展”的主论坛中,对外经济贸易大学研究员、博士生导师李正强,发布关于《期货市场服务实体经济效能研究》的课题研究成果。

李正强表示,中国期货和衍生品市场经过30多年的探索发展,在衍生品工具的种类、上市交易的产品数量、市场规模与运行效率、风险防控与功能发挥等方面,都取得了长足的进步和巨大的成就。但是期货市场本身还有许多需要完善的地方,服务实体经济的能力还需要大幅地提升。特别是国内实体企业套期保值的参与度还依然偏低,大宗商品期货价格在国际市场的影响力还远远不够,社会各界对期货市场还存在着一定的认知偏差和误解。

“在这样的背景下,就需要全面、系统、客观地评估我国期货市场服务实体经济效能的实际情况,为监管机构、交易所和期货行业宣传期货市场功能提供重要依据。”他认为,这有助于改善社会认知、消除社会疑虑和误解,从而坚定市场发展信心,同时可以增强实体企业参与、利用衍生品市场管理价格波动风险的主动性、自觉性,让期货市场能够更好地服务于国家新发展格局的构建,促进经济的平稳运行和高质量发展。

据其介绍,这个项究主要包括三个内容,一是评估当前期货市场的价格发现功能。二是评估期货市场套期保值的效率。三是分析实体企业在参与期货市场的过程中,相关企业绩效和相关市场表现会发生怎样的变化。

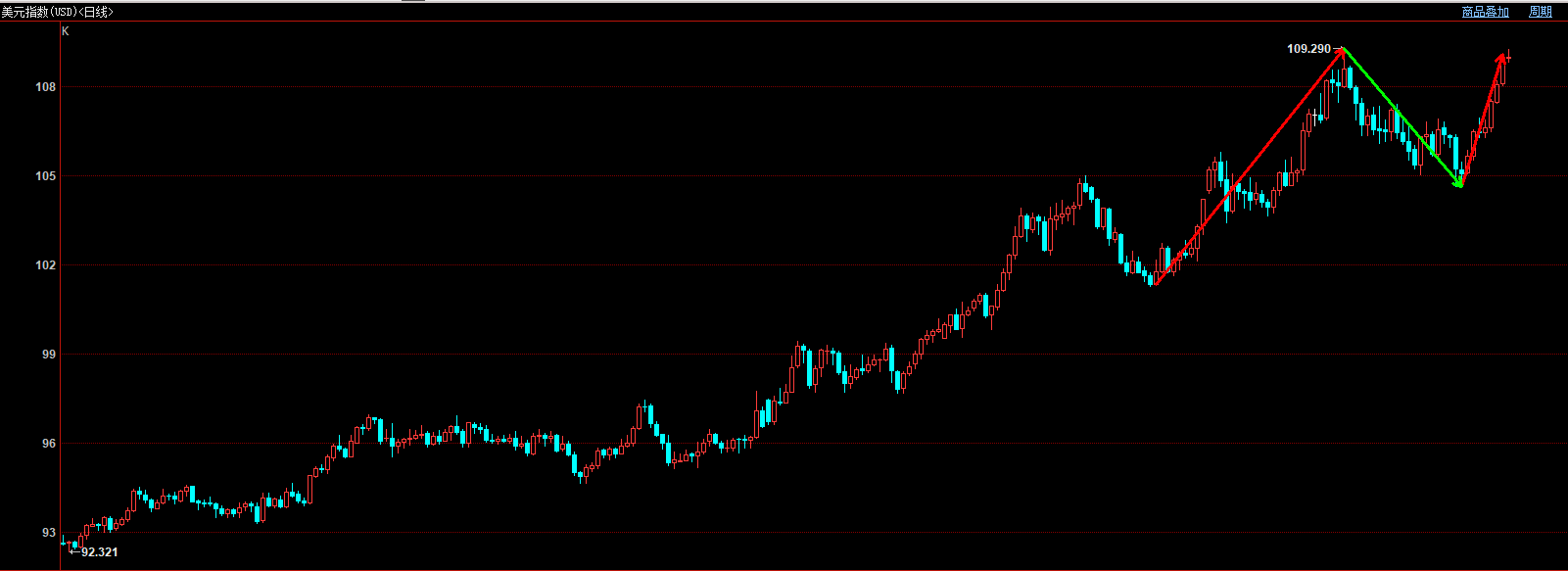

经过认真评估与深入研究发现,上期所铜、铝、橡胶、螺纹钢及热轧卷板等主要的期货品种,期货价格发现功能表现都较为良好,期货价格发现指标都较为稳健。从影响因素来看,他表示,期货市场的交易量越大,期货品种的上市时间越早,期货市场的交易持仓占比越高,以及隔夜信息传导得越快,还有期货的关联工具特别是期权产品的上市,都对期货市场价格发现功能的发挥起到了非常好的正向作用。但需要注意到,期货保证金水平提高以后会影响到期货市场价格发现功能的有效发挥。

在期货套期保值的效率评估方面,上期所主要期货品种的套期保值效率普遍达到0.9以上,套期保值效率都普遍比较高,也就是说实体企业参与这些品种的套期保值能够取得比较好的效果。经过评估发现,像是铜铝这种市场成熟度高的期货品种,不管是在经济上行时期,还是在经济下行时期,套期保值功能发挥都很好。

另外,针对实体企业参与期货交易的效果评估,该研究选取国内上市公司为研究对象,实证检验上市公司参与期货交易的效果,包括经营业绩的效果。他表示,从2015年到2021年,国内使用商品期货工具的上市公司数量逐步上升,到2021年底,有255家上市公司在使用商品期货来管理价格波动风险。在这200多家上市公司里边,大约有160多家是民营企业,有70多家是国有企业。从行业参与分布来看,制造业企业占75.7%,其实是采矿业和批发零售行业,分别占到7%和5.9%。此外,这些上市公司使用最多的是金属期货,主要是铜、铝、锌、螺纹钢和白银。

实证结果表明,使用商品期货确实可以显著降低上市公司的资产收益率波动,同时使用商品期货能够很好地降低企业的系统性风险。首先从盈利能力来看,实证结果表明,使用商品期货不能为企业带来盈利能力的提高,这一点也和风险管理的出发点相匹配。企业参与期货市场进行风险管理的目的不在于牟取更高的收益,而是在于获取经营的稳定性。其次,实证结果表明,上市公司使用期货之后对财务弹性的影响并不大。其三看向业绩波动,上市公司使用商品期货能够带来LOA波动率的降低,说明运用期货工具可以帮助企业经营更为稳健。最后来看,使用商品期货的上市公司的β系数和股票收益率的波动率都显著低于没有使用商品期货的上市企业,说明上市公司在运用期货市场管理价格波动风险以后,可以显著降低系统性风险和股价波动。

基于上面的一系列的分析,他提出了以下几点改善建议,以更好地发挥期货市场服务实体经济的功能作用。第一,进一步丰富期货品种和衍生品工具,早上市、早培育、早发挥功能。第二,对于不活跃的品种要加大关注力度,尽早地激活市场,提升其价格发现能力。第三,提高期货公司的服务能力,充分发挥期货公司作为重要中介机构的职能。第四,借助《期货和衍生品法》正式实施的重要时机,行业要加大宣传力度,普及正确的风险管理理念,消除社会各界对期货市场的疑虑,坚定市场发展信心,提高产业客户的参与度。第五,稳步地推进期货市场的高水平对外开放。第六,基于交易所一定的推出新产品的一些权限。