近日,立讯精密公告称,与奇瑞控股、奇瑞汽车和奇瑞新能源三家公司签署战略合作框架协议,并计划与奇瑞新能源成立合资公司。值得关注的是,这项合作中,立讯精密并不造车,而是协同奇瑞开拓另一个新产业——整车ODM模式,俗称“代工”。随着汽车产业智能电动化的发展,更多供应商入局整车领域,也给“代工”一词带来了新的意义。

立讯精密加速布局新能源汽车

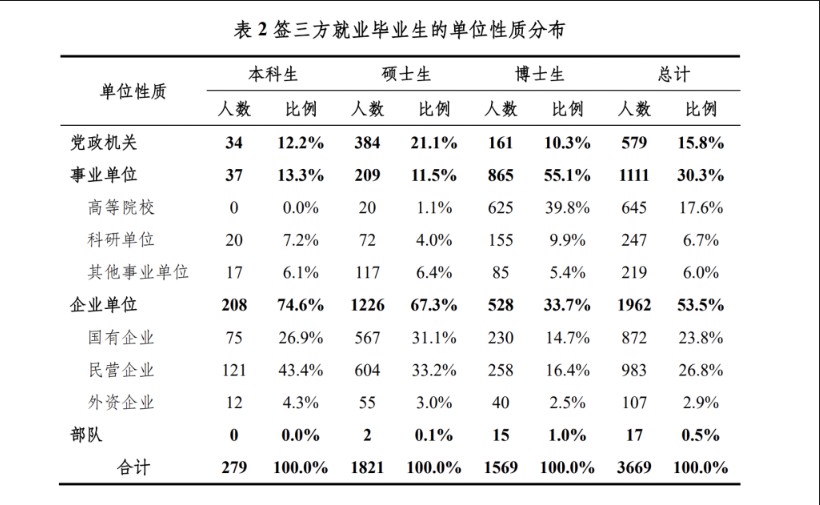

宣布与奇瑞合作消息的同一天,立讯精密还表示,控股股东立讯有限投资100.54亿元,收购奇瑞控股集团有限公司、奇瑞汽车股份有限公司和奇瑞新能源汽车股份有限公司股权,比例分别是19.88%、7.87%和6.24%。合资公司计划在3个月之内成立,立讯精密持股30%,奇瑞新能源持股70%。

2月21日,立讯精密发布定增方案。公告显示,立讯精密本次拟非公开发行股票不超过总股本30%,数量不超过21亿股,总额不超过135亿元。募投项目主要涵盖了封装测试、显示模组、智能移动终端(包括智能手机、智能可穿戴设备、智能汽车等)零组件与系统组装等领域,相关下游行业主要包括消费电子与汽车电子。

一系列密集的动作显示,立讯精密正在加码布局新能源汽车。公开资料显示,立讯精密是一家技术导向公司,专注于连接器的研发、生产和销售、高频产品开发,曾被外界誉为“果链一哥”,是苹果生态链上的龙头公司。从2011年开始,立讯精密就开始切入汽车领域,通过内生+外延拓展产品、客户,汽车产品覆盖线束、连接器、注塑件、电源类、汽车电子类产品。

立讯精密称,传统汽车的智能化及新能源汽车的逐渐普及将新增大量上游精密电子器件及组件的产能需求,根据Statista预测,2020年全球汽车电子市场规模为2179亿美元,到2028年有望达到4003亿美元,年复合增长率约为8%。

在立讯精密董事长、总经理王来春看来,智能电动汽车带来的机会不只是整车,还包括生命力更强的Tier1(一级供应商)。Tier1的市场规模几乎达到车企总产值的70%。而前全球TOP100的Tier1厂商中,中国企业仅有8家。基于此,立讯精密想用3~5年的时间,成为全球汽车零部件Tier1的领导厂商。

新能源与智能网联汽车独立研究者曹广平认为,奇瑞与立讯精密合资合作,走向的是新能源汽车的整车厂与零部件企业代工业务,等于奇瑞在新能源汽车研产销基础上多了一块代工业务,而立讯精密在原有手机零部件代工业务的基础上多了一块新能源整车及零部件的业务,并且立讯精密借此进行了定向增发,获得了较多的资金支持。

从“帮别人造车”到“一起造车”

王来春表示,新的格局下市场需要ODM造车。立讯精密多年来在消费电子积累的经验、市场口碑,可以协同奇瑞开拓另一个新产业。这是顺应市场发展的需要,也正好满足立讯Tier1成长中突破口的难点。

电动汽车产生了一个新的商业机会,但新加入者往往在电动化、智能驾驶、智能网联上有优势,却缺少传统车企在汽车行业的基础,比如车规级质量标准的理解,体系能力,平台开发能力和经验积累,制造资质和制造能力,供应商资源和管理能力,经销商渠道等。

而传统车企奇瑞在产能、整车制造、供应链管理上具备相对成熟经验。数据显示,奇瑞乘用车2021年销量84.5万辆,同比增长40.97%。2月,奇瑞青岛乘用车项目计划投资130亿元,可满足年产30万辆整车生产能力。

北方工业大学汽车产业创新研究中心研究员张翔表示,企业给其他品牌代工一般来说会影响自身品牌力,奇瑞与立讯精密成立了一个合资公司,从而避开了“代工”对母公司品牌的影响。

中航证券报告指出,奇瑞是国内为数不多适合开展ODM造车业务模式的伙伴。立讯精密与奇瑞合作的成本相对较低,却具备较高和较快的潜在效益。本次战略合作将在打造合作造车ODM模式的基础上,快速发展立讯精密的Tier1业务,实现动态入局、快速提升公司作为Tier1厂商的核心竞争力。

“公司要抓住这一时机,在未来3个5年实现Tier1腾飞。公司需要不一样的支持平台,帮助公司在重要零组件快速实现从0到1和规模高速成长中实现1到100。除了自身具有实力之外,伙伴关系才能让公司抓住这个机会窗口。”王来春指出,奇瑞的整车研发基础在这几年也进步很快,在双T(Toyota研发质量体系和Tesla颠覆创新)的学习模式下,去年逆势成长,也是国产品牌车企出口量最大的企业。立讯精密多年来在消费电子积累的经验、市场口碑,可以协同奇瑞开拓另一个新产业。

华泰证券表示,华为、小米等传统手机厂商和互联网厂商纷纷入局汽车,汽车产业链逐渐与消费电子趋同。随着立讯精密在整车、汽车核心零部件的持续深入、技术上的逐渐积累和规模化的逐渐形成,汽车业务有望成为其新的业务驱动。

整零携手造车带来新变化

伊维经济研究院研究总监吴辉告诉记者,新技术和新产品的研发所需要的物力、财力将远超过去。跨产业融合、整零深化合作有助于加强一些前沿性产品和共性技术的开发,减少重复性的研发投入。

同时,造车新势力、互联网企业以及手机厂商结合自身原有优势切入新能源汽车,看中了汽车电气化趋势以及整车的高单价。在汽车产业借智能网联化、电动化契机带来的供应商重构之际,更多玩家看到了造车的前景。

汽车行业的代工并非新鲜事物,不过以往的代工往往会给代工厂贴上“低端”的标签。然而随着全新的供应商进入汽车行业,整零彼此之间变成一种更加紧密的合作模式,全新的ODM代工模式也进入了人们的视野。

曹广平表示,在全球汽车产业的电动化、智能化、网联化、轻量化等新技术趋势下,产业分工出现新的变化,其中暂时未获得技术优势的企业以生产设备、厂房以及造车工艺和质量控制为基础寻求代工业务维持生存,并且正好满足了一些造车新势力暂时没有意愿建厂的需求,是新技术趋势迅猛发展情况下的必然产物。“在这样的资源相互利用的场景下,高端和低端车型的产品代工可能都有市场,这取决于整车及其零部件的真正市场需求和车企在资源上需要进行协同的程度。”他说。

张翔也坦言,代工从原来比较低端的概念发生一定改变,目前代工厂的技术水平已经不可同日而语,也因此出现了同质化的问题。另外,汽车代工产品验证期长,通常在一年以上,这也要求代工企业有较高的技术与资金基础。

“现在汽车行业,出现了不少新造车和新代工的现象。一方面新造车企也借此在短时间内获得了一定的车辆小批乃至量产的能力,加快了造车以及市场推广进程。但另一方面新造车企业完全依赖代工,有时就难以及时调整产能,造成提高产能困难或者产能过剩。”曹广平说。