日本财务省周一披露的数据显示,从9月29日至10月27日,日本花费了创纪录的6.3万亿日元(424亿美元,约3000亿元人民币)干预汇市,阻止日元兑美元大幅下跌,并试图打击投机行为。

(资料图片)

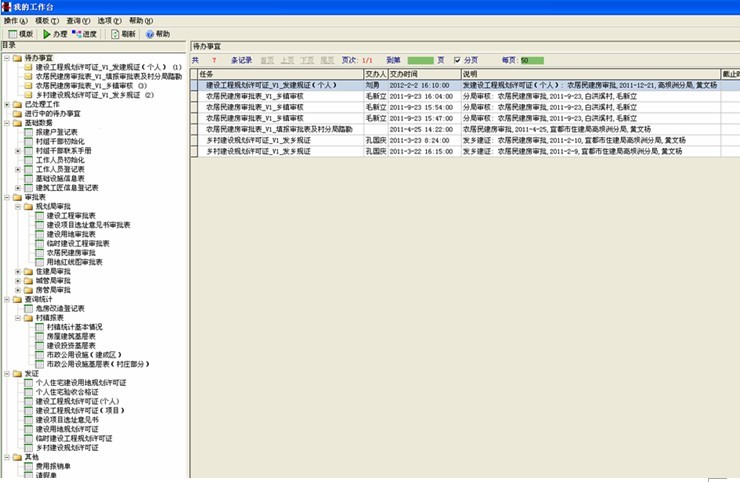

(资料图片)

美元兑日元走势图(2020年5月至今)

美元指数走势图

日美两国10年期国债收益率比较

美元兑日元汇率突破150整数关口

日元自2021年初开始即进入兑美元的贬值通道。当年年初,美元兑日元汇率还在100徘徊。随后,日元开始了长达两年的贬值进程。今年10月20日,日元突破150的整数关口,为1990年以来的新高。但为了保持日本出口的竞争力,日本政府对日元的走势并没有做出过多干预。

直到今年9月22日,日元汇率跌破145.90后,日本政府自1998年以来首次进行干预以支撑日元,在美元卖出和买入日元方面花费了2.8万亿日元(约188.1亿美元)。但此次干预只是短期改变了日元走势。随后,日元兑美元仍在继续贬值。

在10月18日内阁会议后的新闻发布会上,日本财务大臣铃木俊一重申日元兑美元将暂时跌至149日元水平的观点,并强调“将采取适当措施应对过度波动”。他表示:“不能容忍由于投机而导致的过度波动。”在当天的会议上,日本首相岸田文雄也表示,投机驱动的快速汇率波动存在问题,不会对具体的日元水平发表评论,但政府准备在必要时采取适当行动。

在10月20日到21日,日元兑美元汇率在欧美盘交易时间出现短时大幅波动,在跌破150关口后大幅拉升,最终收报在147附近。市场普遍猜测,这也是继9月22日后日本央行又一次出场维护汇率。

按照日本法律规定,财政部拥有干预外汇市场的决定权,而日本央行负责实际的操作。

日元为何贬值?

日元本轮贬值幅度之大,只有亚洲金融危机(1995年4月—1998年8月,日元贬值45%)以及 “安倍经济学”期间(2012—2015年,日元贬值38%)可比。

对于此轮日元贬值,华泰证券分析师常慧丽认为,日本央行逆势坚持超宽松货币政策,尤其在今年5月以后,美国及其他国家相对日本利差不断扩大,直接触发日元快速贬值。此外,日本经济基本面走弱也是导致日元贬值的重要原因,尤其是能源危机下日本贸易条件迅速恶化、贸易逆差扩大,日元兑一揽子货币也明显走弱。常慧丽认为,日本央行“逆行”的货币政策,可能加剧美元兑日元以及兑亚太一揽子货币升值的压力。

此外,货币大幅贬值加大本国通胀压力。8 月日本CPI 触及3%,为2014 年10月以来高点,同时,通胀压力由点及面已经呈现全面通胀的态势。而日本国债市场在“失去活力”——日本央行持有本国国债比例不断上升,而市场活跃度大幅下降。近期日本10 年期国债市场一度连续数日无成交,显示市场对国债定价有较大质疑。

中金公司策略分析师刘刚则认为,日元贬值导致贸易逆差大幅增加,在海外需求下行和高油价背景下,不仅未提振出口,反而造成了一定经济压力。而为了提振经济,货币政策宽松应对,使得汇率下行的压力进一步增加,若经济迟迟不提振反而可能形成负向循环。松货币+外汇干预是两害相权取其轻,但具有相当的不稳定性。

对全球而言,日元和日债变化的意义主要在于通过“便宜钱”供给带来连锁反应。汇率干预政策可能通过抛售日本所持外币资产,造成利率波动;而货币政策如果边际变化可能影响更大,如套息交易逆转造成的资产波动,抑或日元空头平仓引发的短期流动性冲击。基准情形下政策变化概率不大,但需要关注行长任期结束和外汇压力。

(文章来源:证券时报)