1.超预期的库存回建导致欧洲天然气价格大跌,但负值仅指现货。

(资料图片)

(资料图片)

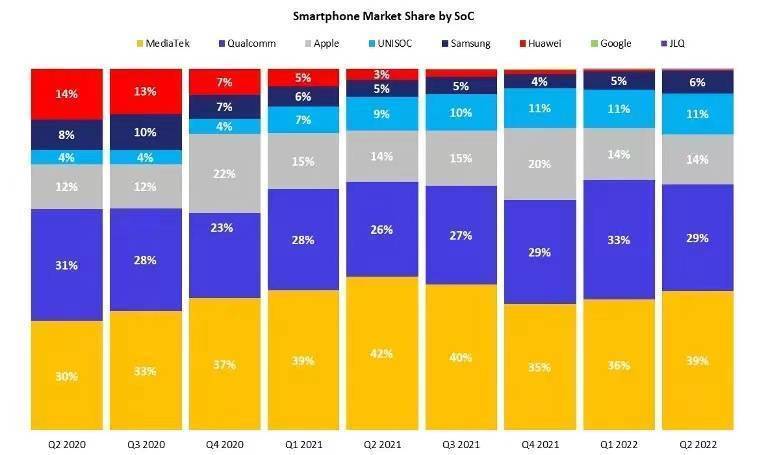

TTF次月合约价格仍在30美金/mmbtu,虽然比8月份最高点跌了大概2/3,但是仍然是2016-2020年的同期平均水平的5倍多。

2.欧洲库存太多了吗?不,是库容不够。

俄气断供之后,欧盟需要更多的库存提取以应对冬季需求,我们测算,下一个冬季的库存提取需要同比+13%。

3.为何2022欧洲天然气库存回建良好?

得益于三方面(同时也是后续值得担心的三个问题:1)俄气2022年仍有一定供应量,2023年将同比大幅减少;2)进口LNG方面2022年中国进口同比-20%,2023年将同比增加;3)超预期的温暖天气降低了10月份的需求,尤其是商业和居民。

4.2023还需要多少LNG进口?

今冬暖冬情形,欧盟在2023年需要进口的LNG将同比小幅增加(<+10%);

今冬冷冬情形:欧盟在2023年需要进口的LNG将同比大幅增加(>+10%)。

国际LNG价格观点:上述分析说明,欧洲仍需要较大的LNG进口量,以实现在下一个春夏季良好的累库。而下一个春夏季,如果中国需求回归,则国际LNG市场或将面临更严峻的竞争。

风险提示:欧洲需求低于预期的风险,如天气特别温和,或者工业需求陷入衰退;中国进口LNG需求未出现预期中恢复的风险;俄乌战局出现变化,导致俄气恢复的风险;文中测算具有一定主观性,仅供参考。

欧洲气价下跌,但负值仅指现货

超预期的库存回建导致欧洲天然气价格大跌。根据IEA,近期欧盟的天然气库存水平已经达到95%,比5年平均水平高出5%(约50亿方)。

媒体上到处可见的新闻标题是“欧洲天然气‘闪崩’,现货价格一度跌至负值”。负价格当然是吸引眼球的标题,但是现实情况如何?是否意味着欧洲天然气危机结束了?

现实的情况是:TTF次月合约在10月末约在30美金/mmbtu,比8月份最高点跌了大概2/3,但是仍然是2016-2020年的同期平均水平的5倍多。次日交付的TTF价格一度跌破10美金/mmbtu,而次时交付的价格一度跌至负值。

因为天然气商品的物理属性,决定了其储存条件比较苛刻,库容的限制非常刚性,容易导致现货价格暴涨暴跌。我们认为,现货价格跌至负值,并不代表欧洲天然气太多了,甚至不代表欧洲天然气危机缓解了。

欧洲库存太多了吗?不,是库容不够

俄乌战争之前,欧盟的天然气来源中,进口俄气是重要的来源之一。从欧盟2021/2022冬季天然气需求来看,进口俄气占比19%,此外进口挪威气、进口LNG和库存提取也都是重要的来源,占比各在20%左右。

俄乌战争之后,俄罗斯管道气供给欧洲的量大幅下降。从2021年的约29亿方/周(相当于1500亿方/年),到最近2022年第43周下降到4亿方/周(年化仅约200亿方)。我们预计在2022/2023年冬季,欧洲总的天然气消费重,来自俄罗斯占比将下降到仅4%。没有了稳定大量的俄气来源之后,进口LNG和库存提取都需要增加。我们预计,在暖冬情况下,2022年冬季的库存提取需要从2021年同期的25亿方/周,增加到28亿方/周,同比+13%。这样就意味着,欧洲需要更大的库容能力,去承受冬季更大的库存提取速度。

为何2022欧洲天然气库存回建良好?

超预期良好的天然气库存回建,得益于三方面(同时也是后续值得担心的三个问题):

1)俄气方面:俄罗斯管道气2022上半年供给欧盟的量基本正常,从6月份开始才显著短供,我们预计今年全年俄气供应约在650亿方。展望2023年,如果俄气维持在最近的低水平供应的话,俄气供给欧洲的量预计在200亿方,同比将减少450亿方。

2)进口LNG方面:2022年截至近期,中国LNG进口量同比下降20%(约174亿方)。如果2023年中国LNG进口量恢复到2021年的水平,就意味着至少增加174亿方的国际LNG需求。

3)超预期的温暖天气降低了10月份的需求。根据IEA,欧盟10月份的天然气分销(主要是商业和居民部门)需求降幅超过30%。

2023还需要多少LNG进口?

暖冬情形:在2022/2023冬季是暖冬情形下,假设欧盟天然气消费量同比-12%。如果欧盟LNG进口未来在32亿方/周,比2022年1-10月的30亿方/周进口量小幅增加,可以保证在下一个冬季开始之前(2023年11月1日之前)欧盟天然气库存接近1000亿方的较好水平。

冷冬情形:在2022/2023冬季是暖冬情形下,假设欧盟天然气消费量比冷冬情形多出5%(但同比仍为下降)。如果欧盟LNG进口未来在37亿方/周,比2022年1-10月的30亿方/周进口量大幅增加,才可以保证在下一个冬季开始之前(2023年11月1日之前)欧盟天然气库存接近1000亿方的较好水平。

上述分析说明,欧洲仍需要较大的LNG进口量,以实现在下一个春夏季良好的累库。而下一个春夏季,如果中国需求回归,则国际LNG市场或将面临更严峻的竞争。

风险提示

1) 欧洲需求低于预期的风险,如天气特别温和,或者工业需求陷入衰退,欧洲天然气的需求或将大打折扣,进口需求有可能没有这么强烈;

2) 中国进口LNG需求未出现预期中恢复的风险,那么欧洲或将有更多的市场来进行LNG的购买,以此来提升自己的库存;

3) 俄乌战局出现变化,导致俄气恢复的风险,北溪如果重新启动,那么欧洲天然气的供需结构或将大幅宽松;

4) 文中测算具有一定主观性,仅供参考,具体还是要参考实际情况。

(文章来源:天风证券)