春节过后,玻璃纯碱双双高位回落。市场运行到哪个阶段,后续将会如何发展?我们带着问题来到河北、山东,期待通过实地调研解答心中疑惑。

通过实地调研向各位一线专家领导学习交流,明确了玻璃纯碱在整体供需状况存在差异的前提下,春节过后有着季节性供强需弱的共性。玻璃的供给偏强是自身生产工艺的特点所决定的;玻璃需求内部分化,整体偏弱的根本原因是房地产企业资金状况仍有待改善。纯碱的供给偏强原因是高利润带动较高的生产积极性,但纯碱产能难以快速放量,上半年供需缺口仍有走扩可能;在重碱极度偏紧的情况下,轻碱需求处于季节性淡季,由于纯碱企业的重质化率难以进一步提升,轻重价差处于历史偏高水平。

【资料图】

【资料图】

后市来看,玻璃基于成本支撑和需求恢复,纯碱基于供需偏紧和轻碱需求快速回升,有可能走出一波可观的春季行情。从供需矛盾演进的角度看,纯碱行情的确定性和振幅大于玻璃。

一、2月13日上午某纯碱交割库

该调研目的地有库房59栋,仓库面积8.3万平方米,铁路专用线3km。2020年7月获得纯碱交割库资质,2020年、2021年、2020年纯碱吞吐量节节攀升。目前在库纯碱2万—3万吨,环比去年12月底来有所增加,与去年同期接近满库的11万吨相比库存仍处于低位。和历年情况相似,去年10月青藏铁路、北京局完成运输任务,为了安全控制发运,交割库库存加速下降。一个重要变化是去年纯碱企业以交割库做前沿库,今年对接下游直发量增大。去年需预付30元/吨订金锁定仓容,今年基本随时可以订到。由于运距原因,在库纯碱主要来自西北和山东等地,主要厂家有青海、中盐、海天、海化、五彩等;青海到该仓库的运费约300元,阿拉善到该仓库运费约300元;短驳费用10元。该库纯碱流向周边区域,到沙河汽运费50-60元;最远有铁路发往株洲,铁路运费213元/吨。据该库介绍,贸易商抛盘面的意愿比较强,玻璃厂接货参与度高。

二、2月13日下午某纯碱交割库

该库去年4月满库,库存达12万吨;去年7—8月库存8万—10万吨,2023年1月份降至几千吨,目前再度回升至约2.5万吨,从当前预约库容情况预计三月份入库量1万多吨。该库去年纯碱单边流通量35万—36万吨。该库纯碱货源大部分来自青海,去年入库方以碱厂为主,今年期现商入库占比较高。期现商暂没有显著获利空间,以入库为主,近期的盘面价格回调没有带动出库。青海德令哈到该库火车运费305元/吨,海天海化汽运约95元/吨。除供本地外,出库纯碱流向从北方的佳木斯、大庆、本溪到西南的成都都有覆盖。汽运到沙河40元以内,到沙河的量占比不大(沙河以纯碱企业直供为主)。

三、2月14日上午某玻璃生产企业

据介绍,2017年开始沙河开始去产能,在产产线从四十多条降至20条左右,部分产能走出沙河到其他地区。普通浮法玻璃竞争激烈,除去产能外,企业主动进行产品结构调整。该企业其中一条线全部推平重新建设,从建筑玻璃转向电子玻璃和汽车玻璃,设计产能850吨,预计6月份满足点火条件。

纯碱价格变化对玻璃成本变动有显著影响,以前年份玻璃和纯碱价格相当,记忆中纯碱送到厂最低1000元/吨, 2010年因某沙河主要纯碱供应商环保问题,纯碱价格非常短的时间内从1420元涨到2650元,该纯碱企业两个月左右生产恢复开始供货,纯碱价格随即回落。玻璃生产是连续的,生产安排要保证,生产安全性是第一位的。重碱供应紧张时,浮法玻璃企业也可以用轻碱替代重碱(光伏产线受制约),需要考虑飞散率,轻重价差拉大到300元就可以考虑使用轻碱,2010年价格紧张时企业用了两个月的轻碱。纯碱短缺时,几天内可以用碎玻璃替代。碎玻璃使用量越大,熔化温度越低成本越低,有些企业入炉碎玻璃占比超过20%;高质量玻璃产线为了保证产品质量不外采碎玻璃。近期纯碱供应紧张,去厂里要货的人多。光伏玻璃日熔扩张很快,紧张是现实的。放假期间车不好找,雪天路不好走,年前玻璃厂备货需要把库存从15天提升到30天,春节后是降库过程,供应情况相对没那么紧张。企业当前库存加上在途订单可用至4月底。玻璃厂和纯碱厂有稳定的供应关系但有不同的定价模式,沙河定价一直比较灵活,市场化程度比较高。

关于玻璃行业发展前景,企业介绍,多年来随着房地产需求的持续攀升及建筑节能要求提升,建筑玻璃从最早的3mm单玻进化到5mm双玻再到高寒地区的三玻两腔,玻璃需求量显著增加,玻璃供给从2000年的20条几十吨产线发展为现在两百多条单条可高达1000吨的产线。从大方向看,房地产对玻璃需求减量是趋势性的,同时玻璃代替木料、塑料、钢材等材料展现出可观的需求前景。技术进步后深加工可对2mm至20mm玻璃进行钢化处理,电子秤、电磁炉、冰箱、洗衣机等面板玻璃需求跃升,目前冰箱隔板玻璃全部是钢化玻璃。对于今年行情判断,从企业角度认为玻璃行业是周期性变化的,好了几年后会有低谷,长期看玻璃调整没有到位,要经历一个产能淘汰出清的过程。2021年九十月份之后,价格突然下降,但需求不会突变,保交楼保交付对今年的玻璃行情是一个利好。

短期需关注库存去化情况,除市面常见数据外,以low-e形式存在的产成品库存目前比较高,该企业low-e线正在检修。沙河库存低于历史高位,该企业年前放假时零库存,目前远没有到需要找地方放货的情况。贸易商年前和节后两天提货热情高,期货开盘后采购热情下降,中间库存10天左右能完全消化。在后期涨价风险下,玻璃贸易商可能会对剩余库存调整低价销售策略。企业调研了解到,今年玻璃深加工企业回款情况差,腊月底回款30%-60%,显著低于预期。正月十八深加工开工,手上有十天左右的订单不足以支持满负荷生产,拿货积极性不高。低迷的市场气氛下,下游没货,往往有行情。去年8月份行情好转,7天左右库存见底。

关于年内产能变化,新建和复产产能日熔约一万五千吨,与预计冷修量基本相当,新建项目投产除了受市场因素影响外,也会受融资需求、市场布局、企业发展等因素的影响。

关于后市判断,企业认为二至三季度会有好的行情出来,四季度到明年会趋于平淡,产能自然出清,行业整体会有一定合理利润。企业在日常经营中以现货销售渠道为主,库存高同时期现机会出现时会选择卖出套保,现货供不应求时货源不足以支持大量参与卖保。

四、2月14日下午知名玻璃纯碱贸易商期现商

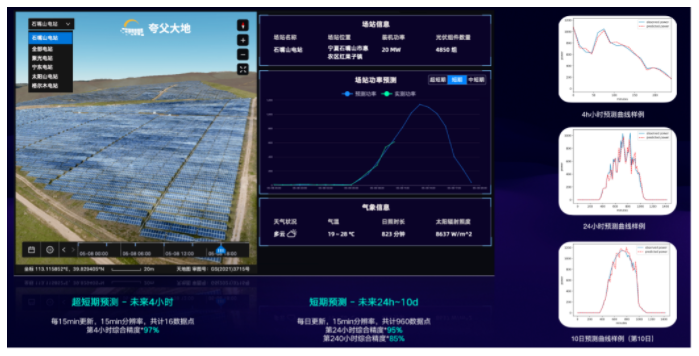

纯碱:关注点,远兴能源大投产,市场传言较多,等待落地;金山传言9月200万吨投产。当前纯碱处于紧平衡,出口弱与轻碱季节性淡季叠加,库存小幅累积。轻碱的淡季在春节前后,过完雨季进入旺季,开工早的工厂已经开始订货。玻璃厂纯碱库存大致15天在库和15天在途,采购周期为一周左右,玻璃行业包括几家大型企业的采购策略趋于一致。纯碱开工率62%—64%,周度产量60万—63万吨,高负荷生产条件下装置临检增多,近期双环突发检修,海天重质化设备3月份要停一条,重碱产量占比降25%,轻碱增加25%。碱厂待发订单排到3月10日,盐湖调价后价格稍高,订单排到2月底。信义、旗滨进口美国碱6万吨在途,3-5月陆续到港。交割库纯碱有所累库,因套保的货正在入库而终端点的量还没提完。2月合约3月合约卖出套保量有十几万吨,不少走的是点价厂提。现货依然紧张,期货受大投产影响,向上想象空间有限。春节前产业链低库存,现在玻璃厂有货,交割库有货,最紧张的时候过去了。目前重质化率比较高,后期随着轻碱需求恢复,会有阶段性紧张的可能。5月会有库存拐点,9月能看到趋势性累库。夏季75%—80%的开工率(高强度运转后夏季检修率有可能偏高),从平衡表推算,9月份之前库存不会累太高。

玻璃:年前期现货气氛同步向好,强预期弱现实,年后现实阶段性证伪预期,华中华南主流加工企业去年回款特别差,开工后开工率不足,10-15天开工率难以提升。年前年后期现商拿了一部分便宜货,年前存的低价货源兑现利润6-7成,剩下在手里做库存,贸易商开始补规格补库。该贸易商在德金和正大优惠和保价政策出来后定了两三天的量,其他贸易商有所跟随。沙河小板成交非常好,价格1580—1600元/吨;大板价格此前高于小板50—100元,现在倒挂,价格1500元左右。这一价差结构显示房地产需求还没有启动。Low-e迎新、安全、长城、德金成品库做满,下游需求不足,三条Low-e线停产检修(正常一个月检修一次)。Low-e需要采购一个月以内的玻璃以保证新鲜度,切割镀膜中空等深加工后,存放不超过六个月。沙河产销好转,湖北销售情况略滞后。湖北有区域保价,月底结算。年前湖北和华东价差挺大,华东贸易商拿湖北货比较多;湖北和华东价差缩小后,产销走弱。玻璃价格低到一定程度,下游会有补库需求释放。行情方面短期不太乐观,下半年会有好转。

库存结构看,厂家库存偏高,贸易环节库存低,下游深加工企业库存低但没有订单没有资金(往年回款70%—80%,去年底30%-50%)。往年下游过了元宵节开始补库,今年过年时间早,需求启动偏慢,估计出了正月才会有显著补库。玻璃企业库存目前看还是累积的,在华东再跌价一到两轮的情况下,半个月之后可能去库。玻璃现货每次行情都有投机性备货配合。对房地产需求,企业认为本地房地产企业一般都有自有资金,杠杆率低,没有连片交付困难,保交楼状况下,玻璃需求值得期待。回顾玻璃行业发展,从中长期来看,预期玻璃行业要经历一个产能出清和兼并从重组的过程。

五、2月15日上午某玻璃生产企业

企业在沙河的一条线采用天然气作为原料,近期煤炭价格下滑,天然气价格仍保持在4.25元每立方,玻璃生产成本1900元左右,亏损200元/吨。据企业介绍,玻璃行业每年都有意想不到的情况。年前贸易商补库热情高,部分有固有订单,部分是情绪性备货,厂家库存向贸易商转移比较充分,部分厂家接近零库存。开年后厂家价格坚挺,下游启动晚,贸易商部分让利兑现利润。今年市场变化比较突然,春节过后两个工作日贸易商补库热情高涨,随后采购热情跟随期货价格快速回落。市场在四天前(2月11日)开始启动,非标产销比有天翻地覆的变化,期现非标小板货基本没有库存。厂家昨天(2月14日)开始有集中出库,显示下游终端库陆续复苏。

从采购心态看,年前涨价红利主要由贸易商获得,下游终端户获利较少,尽管有订单,深加工企业采购原片积极性不高。订单压到一定程度后,采购原片需求有所释放。市场非标价格降4元每重箱后,贸易商采购热情有所提升,部分非标品生产企业两天后将接近零库存。某企业前期高库存,目前情况有所缓解,总库存天数四十多天,其中具备交易价值的新货有二十多天。其他厂家库存二十天左右,相对处于偏高位置,下游补库需求释放时,短期内库存水平能降至5-7天。目前贸易商备货配货需求开始陆陆续续释放。下游深加工订单在陆续恢复,还不是太好,原片库存水平处于低位。下游深加工企业订单天数2021年一般在两个月以上,目前普遍低于一个月。下游深加工企业回款状况不佳,缺少资金不缺订单。关于环保和能耗政策对产能的影响,企业表示沙河能耗环保标准领先全国,目前节能降碳政策对沙河没影响。关于玻璃后期行情的分析判断,企业认为做空玻璃等于做空原料(成本坍塌),短期没有迹象显示玻璃会失去现金流成本支撑;做多暂时缺乏需求驱动;综合看,不建议做空。企业对宏观经济向好有一定期待,问到玻璃企业库存高点会出现在今年几月份,企业表示是“现在”。

企业纯碱在库在途合并库存可以用到3月10日,感觉纯碱供需形势依然紧张,短期看2月底前纯碱采购任务比较紧迫。玻璃企业库存原料偏低有价格和货源两方面因素。纯碱厂一般和玻璃厂保持稳固的合作关系,签订月度合同,纯碱供应紧张后合同量比前期有所下降,玻璃企业不得不向市场询价采购。

六、2月16日上午某玻璃生产企业

目前企业玻璃产线12条,产品线覆盖浮法玻璃(超白,色玻,白玻)、光伏玻璃(晶硅路线、薄膜路线)。从产品结构看,普白占比不大,60%以上是超白和色玻;产品库存结构上,超白占比50%,色玻占比30%,白玻占比20%。超白线、色玻线规格种类繁多,需要较高的常备库存。销售渠道方面,直销偏多,500km范围内以直销为主,更远范围以长期合作的贸易商为主。企业年出口产值4亿左右,目的地有日韩、东南亚、欧美、澳洲等。出口品种原片占比70%—80%,其中超白、色玻占比较高。企业所需纯碱主要来自集团内部,可保障用量,市场价内部结算;廊坊和宁夏基地由于运距,市场化采购。

从行业情况看,年前沙河贸易商有一波备库存,其他地区采购节奏没有大的变化。下游深加工企业订单状况弱于往年,资金状况没有得到好转,山东当地加工厂应收账款占营业额的比例在40%以上。目前加工厂应收账款过大,采购原片意愿偏弱。普白价格降幅显著,超白玻璃价格波动较小,二者价差从正常年份的400-500元扩大到当前的800—1000元。普白产线处于亏损状态,色玻线处于盈亏平衡附近,超白线有盈利。

对于后市,玻璃短期多空交织。利多因素有:普白超期线要继续退出,房地产支持政策的累积效果有望显现,利润水平有修复空间。利空因素有:高库存延续,被资金作为空配选项;地产政策释放一年多效果尚不及预期,市场心态偏弱。

关于玻璃行业的中长期发展态势,倾向于认为保交楼任务完成后,新建房用玻趋弱。原片获利空间有限,行业的前途在于单位用玻量上升及质量品质提升。随着节能环保要求提高,节能玻璃的要求也逐步提高,Low-e占比逐步提升。美观隔音和节能的需求推动建筑窗地比提升,推动建筑用玻从单层玻璃到中空玻璃再到三玻两腔玻璃。

此外,关于市场较为关注的年内冷修线点火进度,考虑到窑炉服役期,点火时间对长期盈利水平影响有限,因此点火时期和当下行情关系不大,大型企业一般会按计划节奏进行。

七、2月16日上午某轻碱下游企业

该企业2001年成立,主打产品二氧化硅产能20万吨,炭黑产能16万吨。产二氧化硅所用的泡花碱一部分来自外购,自有泡花碱产能21万吨,纯碱月度消耗量八千吨。二氧化硅成品用于轮胎、鞋底、牙膏摩擦剂等,2022年轮胎开工率低,市场不景气,二氧化硅产量受到影响。

企业所需纯碱一般厂家直供,窑炉连续生产,三到五年检修一次,每次检修四五个月,纯碱有常备库存。当前企业纯碱库存处于正常水平,20天到一个月。年前轻碱采购紧张,备货到初十或十五以后,年后相对宽松。据企业介绍,当前泡花碱全国开工率60%—70%,年产量700万—800万吨,生产没有明显的季节性,从行业整体水平看,泡花碱没有利润。轻碱其他下游开工率的提升有待下游需求修复,时间预计在三月下旬或四月份。基于对上半年纯碱供需状况的担忧和轻碱需求回升的考虑,当前有一定的补库需求。

八、2月16日下午某纯碱生产企业

企业目前纯碱产能150万吨,重质化率60%。企业所用动力煤5000-5200大卡,到厂价1200元/吨左右。所产重灰每月供系统内3万吨,其余外售。外售对终端用户占比70%以上,少部分给到贸易商期现商。期现商的货目前基本上都点出去了。当前纯碱供需状况比较好,货比较紧张。当前企业库存主要是一天内生产的,有三四千吨。二月份订单已接满,在接洽三月份及以后的订单。轻碱需求延续近两年的趋势,较以往年份是偏低的,尚没有看到直观的需求改善。对企业来说,65%是重质化率的极限,下个月检修一个重灰炉,轻重价差拉大的趋势还在延续。价格行情方面,博源天然碱对市场冲击不好预判,短期不会出现市场下滑,三月价格有小幅调涨可能。企业出口订单还可以,一个月有两万吨的量,去年出口22万吨左右,轻碱占比略少于重碱。后期中国是东南亚市场的主要供给方。企业表示,XY、QB进口消息暂不确定,在价格下半年下行预期下大量进口运到国内必然面临亏损的纯碱,概率是比较小的。