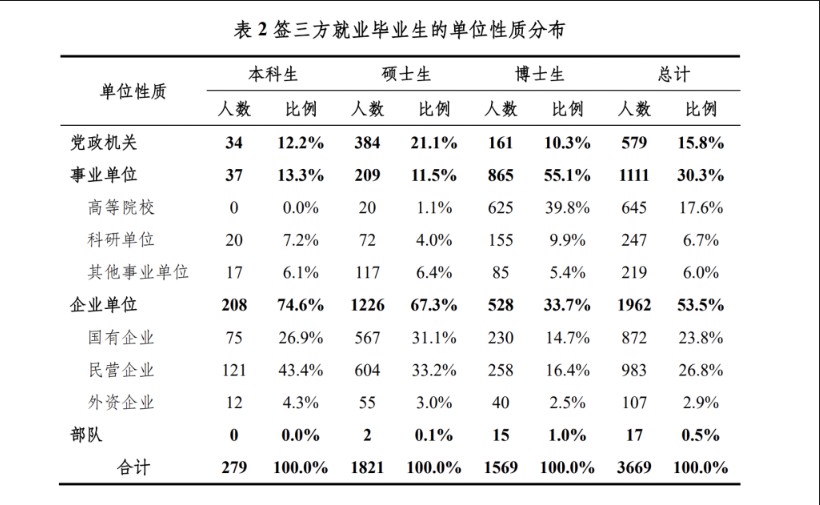

2021年,我国纯电动乘用车零售量为244.4万辆,同比增长168.6%,一举打破前两年的低增长,而走出“谷底”的还有另外一种新能源车型——插电式混合动力汽车(以下简称“插混车型”)。插混车型去年累计销量达到54.5万辆,同比增长171.1%,甚至高于纯电动汽车的增长。相比于纯电动汽车的发展,插混车型的发展并不特别夺目,也不是一帆风顺。

从2015年开始,插混车型市场波动性非常大,从2015年至2017年,维持在10万辆/年左右,2018年暴涨至20万辆,然后又开始盘踞在20万辆/年,前后持续了约三年时间,也一度让大众对于该类技术抱有迟疑观望态度。然而,随着去年我国汽车行业回暖,插混车型也打破桎梏,成为了增长率最高的细分市场。并且在1月涨势不减,达到单月销量8.5万辆,同比增长甚至达到了198.3%,远高于纯电动汽车的增长率。

插混车型市场抬头趋势明显

最新汽车销量数据统计显示,插混车型市场在1月共销售8.5万辆,环比增长3.1%,比起纯电动乘用车板块超过15%的跌幅,已经好看了很多。同时,插混车型市场的同比增幅高达198.3%,也高出纯电动乘用车市场近60%。

回顾过去一年的月度数据还能发现,相比大起大落的纯电动汽车市场,插混车型市场的增长势头相对稳定,如今的销量规模已经是去年同期的3倍有余。

从数量上看,插混车型的销量规模不及纯电动汽车市场的三分之一,距离成为现象级市场还为时过早。但不能忽视的是,仅仅在上个月,纯电动汽车的销量还是插混的近5倍,但照此趋势发展下去,两者之间的差距只会越来越小。

1月纯电动汽车市场环比大幅滑坡绝非偶然现象。持续了一年的芯片荒很大程度上助长了新能源汽车(尤其是纯电动汽车)的高增长。因为芯片被优先供给了新能源汽车,产业导向如此,车企根据“双积分”政策的要求也要如此,全国乘用车市场信息联席会秘书长崔东树表示,随着如今芯片供应逐步趋于正常化,新能源汽车的增速可能有所回落。记者最近走访市场也注意到,燃油车被压制的产能正在逐步恢复,新能源汽车承受的市场压力相应加大,比插混体量大3倍的纯电动汽车则首当其冲。

另外不得不引起重视的是,国家今年对新能源汽车的补贴退坡(续驶里程在300~400km的纯电动车型补贴少了3900元,续驶里程在400km以上的车型少了5400元),这不仅加速了去年底两个月消费者买车的速度,提前释放一部分销量,对纯电动汽车市场的后续影响自然不可避免。而且,1月许多电动汽车生产企业都采取了暂时保留去年补贴幅度的做法,也进一步透支了未来数月的电动汽车消费能力。

目前,动力电池成本持续走高,给新能源汽车市场施加了不利的影响,近段时间电动汽车涨价已经不是什么新鲜事,尤其是那些几万元到十万元左右的入门级纯电动车型,消费者购买成本上升明显。在今年,插混车型的补贴只缩水2000元,厂家消化这部分成本相对容易,市场基本不受影响。基于上述原因能够看到,插混车型市场的向好态势至少在数年之内可以保持。

改变“哑铃型”市场结构

被合资品牌长期霸占的传统燃油A级车市场虽已增长乏力,但多家自主品牌却试图通过插混技术“趁虚而入”。“2022年A级插混车型将有50万辆以上的增长空间。”崔东树特别强调,尽管在“哑铃型”的新能源汽车市场上,A级车型的市场份额不及A00级和B级,但A级新能源汽车市场将在插混车型上迎来爆发增长。

数据显示,插混车型市场正在复兴。从销量占比来看,插混车型在新能源汽车整体市场中的占比已经从去年1月的15%提升到今年1月的19%,增长空间较大。“某种程度上来说,微型车市场萎缩,插混车型市场扩张,都是新能源汽车产品结构调整的积极表现。”崔东树说。

今年,不少自主品牌车企已经开始在A级插混车型市场发力。其中,比亚迪将继续扩大A级插混车型的产品规模,除比亚迪外,其他自主品牌旗下的A级插混车型也大量增多,如吉利星越L雷神Hi· X,以及长城魏派玛奇朵插混版等也纷纷进入市场。

“主流家庭A级车由于需要全场景的使用,且A级车车主家庭居住条件相对受限制,因此传统燃油车仍是目前主力的A级车群体,渗透率提升并不是很快。”崔东树认为,自主品牌的插混产品值得期待,随着自主品牌在这一市场的发力,A级市场的新能源汽车渗透率将有巨大的提升空间。

事实上,从去年以来,众多自主品牌发布插混技术,如比亚迪的DM-i系统、奇瑞鲲鹏DHT系统、长城柠檬DHT系统以及吉利雷神智擎Hi·X混动系统纷纷亮相,这些技术路线虽然路径不尽相同,但在纯电续驶里程、综合油耗以及动力性能方面都有了长足的进步。

“A级、B级车型市场的插电混动还大有可为,因为10万~20万元区间,客户要求续驶里程要长、性能好、成本低,插混车型可以比纯电动汽车更好地折中这些相互矛盾的需求。”崔东树说。

插混车型市场将成新蓝海

值得注意的是,尽管在电动化发展的终极目标上,车企均有着纯电驱动的共识,但在燃油车向纯电动汽车过渡阶段的选择上,不同车企却出现了巨大偏差。这种变化在合资与自主品牌之间展现得尤为明显。

2020年,国内插混市场总销量为20.1万辆,其中自主品牌与合资品牌的销量各占50%。一年后,国内插电混动销量暴增至54.5万辆,而自主品牌在其中的销量占比已经超过80%。

显然,面对这个拥有171%同比增幅的增量市场,多数合资品牌已经彻底选择放弃。2021年,大众、奥迪等品牌纷纷宣布将彻底放弃内燃机技术的研发,转而全力奔赴纯电动车型。捷豹、沃尔沃等品牌更是直接宣布了全面转型为纯电动汽车品牌的愿景。

最终向插混车型与纯电动汽车市场妥协的丰田、本田等日系车企,同样在电动化道路上选择了纯电动技术路线。尽管本田、丰田纷纷具备从油电混动升级至插混技术的能力,但长时间在技术端的停滞和对于燃料电池汽车的探索,已经令其在整车成本层面的管控能力远远落后于部分自主品牌。目前,除了提前布局插电混动市场的本田,以及仍在强化e-power增程式混动技术的日产外,大部分合资品牌的新能源汽车产品规划上,均以偏向纯电动汽车为主。

相比之下,自主品牌在插混技术上的投入正快速提升。除了造车新势力和缺乏自研能力的部分自主品牌外,像比亚迪、吉利、长城、奇瑞为首的头部自主品牌,均将插混车型的战略地位进行了大幅提升。目前,比亚迪DM-i、吉利雷神、长城DHT、奇瑞鲲鹏均已经在对应品牌的旗下产品中有所应用。尽管在销量端目前仅有比亚迪DM-i表现突出,但当比亚迪全面打开主流市场的插混车型需求后,能够有能力参与瓜分这块全新蛋糕的“新玩家”仍不在少数。