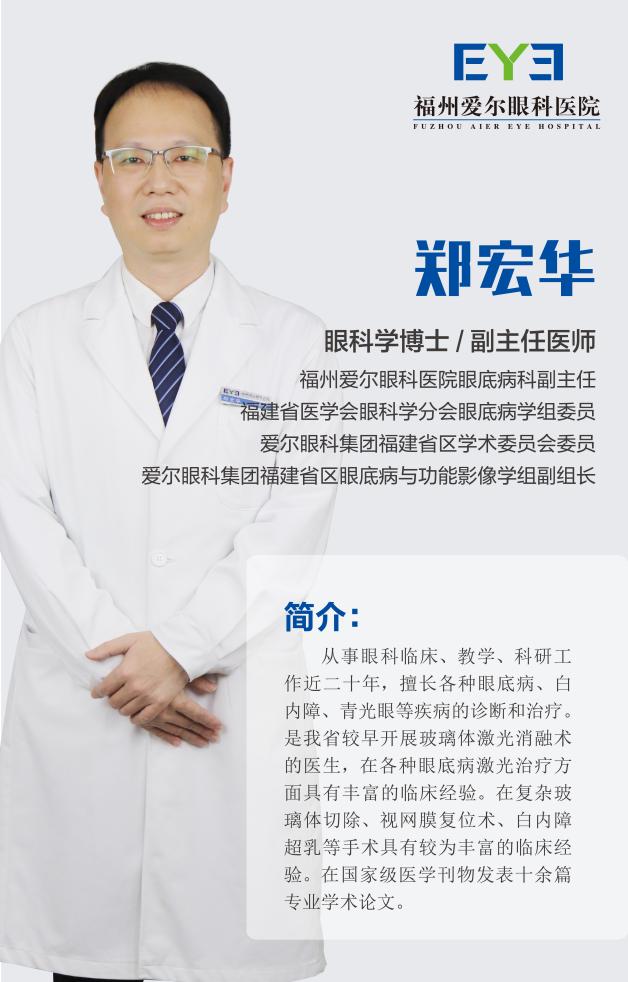

黑色:复产预期延续,炉料领涨板块

逻辑:现货市场情绪有所回落,成交出现下滑,但期货市场乐观情绪高涨,板块持续走高;宏观方面,国常会要求持续关注当前经济社会发展工作,推动经济运行在年初稳步回升;多地继续放松房产销售政策,进一步稳地产信心较强。高层继续关注内需拉动效果,市场信心持续提升。

(资料图)

(资料图)

行业方面,上周表观需求继续季节性回升,其中卷板库存加速去化,制造业强势继续推动向上;长材库存累积幅度快速下滑,需求明显提升。铁水产量稳步上行,钢厂按需采购,原料库存消耗幅度可观,后期复产预期继续支撑原料价格;产地煤矿复工数量逐步增多,供应平稳恢复;蒙煤通关维持高位、进口澳煤到港,整体供给高位。钢厂生产利润仍然偏低,检修量逐步减少,3 月钢厂预计延续复产;本周铁矿港口区域库存小幅去化;钢厂采购继续回升,到港量明显下滑,但随着澳洲发运提升,后续供应预计难有减少。钢厂采购积极性降低,港口继续累库;同时由于海外高发运的延续,后续紧缺趋势有所松动。废钢价格偏强运行,钢厂到货逐步增加,钢厂库存去化放缓,废钢上行趋势减弱。玻璃短期需求难以好转,库存压力仍然较大,需求不及预期概率较大,整体低位震荡为主;纯碱供需预期向好,但库存去化放缓,进一步向上需看到产业格局继续紧张。

整体而言,近期市场交易的核心在于宏观预期的异动、现实需求的表现以及钢厂复产的情况;炉料厂内库存偏低,可用天数已恢复至节前水平,在钢材需求预期偏强下,短期复产驱动不改;煤焦供给较铁矿宽松,但因前期跌幅较大,矿价下行空间有限。国内宽松政策落地,中期向好趋势不变,预计在旺季来临前驱动延续。预计 2 月下旬板块偏强运行,关注近期的政策变化和需求表现,建议谨慎参与或关注回调后的做多机会。

风险因素:地产政策续发、下游补库加快(上行风险);钢厂主动检修、需求大幅走弱(下行风险)

中线展望:震荡偏强

钢材:现实预期共振,期价震荡上行

逻辑:昨日杭州中天螺纹 4320(+60),上海热卷 4300(+40),建材成交较好。供给方面,上周螺纹产量环比回升,钢厂利润维持低利润状态,预计产量缓慢增加。需求方面,需求明显回升,房企融资端政策逐步落地,但商品房销售持续弱势,房企资金紧张,房企拿地意愿较弱,新开工维持弱势。《当前经济工作的几个重大问题》提出优化政策举措,充分发挥消费的基础作用和投资的关键作用,政策预期改善。当前钢材库存较低,现实需求明显好转,与政策预期共振,对钢价支撑左右较强,后续关注旺季需求及政策出台的情况。

操作建议:区间操作

风险因素:需求超预期,政策超预期放松(上行风险);需求不及预期,疫情持续恶化,海外加息预期加剧(下行风险)

关注要点:旺季需求

铁矿:建材成交较好,矿价震荡偏强

逻辑:港口成交 111.2(+0.8)万吨。普氏 131.9(+2.3)美元/吨,掉期主力 130(+1.6)美元/吨,PB 粉919(+21)元/吨,卡粉 1024(+19)元/吨,折盘面 971 元/吨。卡粉 09 基差 115 元/吨,01 基差 160 元/吨,05 基差52 元/吨。卡粉-PB价差 105(-2)元/吨,PB-超特粉价差 120(+6)元/吨,PB-巴混价差-40(-)元/吨;内外价差大幅走缩。昨日铁矿价格震荡偏强,市场交投情绪较好。本期海外发运环比大幅回升;继上期巴矿集中到港后,本期到港量回落至同期水平。随着疏港量的提升,港存或逐步进入去库周期。目前钢厂利润偏低,原料维持按需补库;随着成材成交大幅好转,需求强预期再次显现。叠加宏观层面稳增长政策持续,地产政策继续宽松,预计短期矿价震荡偏强。

操作建议:区间操作

风险因素:终端需求快速提升,钢厂补库加快(上行风险);终端需求改善不及预期,铁矿供应快速增加(下行风险)

关注要点:期货限仓、钢厂补库

废钢:废钢供需双增,价格震荡偏强

逻辑:华东破碎料不含税均价 2801(+23)元/吨,华东螺废价差 1372(+7)元/吨。当前废钢供需两端均在恢复,到货增速和绝对值均快于日耗,钢厂库存累积,产业链支撑减弱。但终端复产复工节奏加快,带动钢价震荡上行,废钢短期仍具支撑。

风险因素:供给大幅回落,终端需求快速上升(上行风险),终端需求弱势,供给持续释放(下行风险)

焦炭:终端需求回暖,期现共振上行

逻辑:今日焦炭市场稳中偏强运行,日照准一报价 2720 元/吨(+20),05 合约港口准一基差30 元/吨(-10)。需求端,钢材终端需求回暖,高炉仍在复产周期,钢厂焦炭库存偏低,延续按需补库,焦企出货较为顺畅。近日,伴随盘面反弹,贸易商参与积极性有所提高,询货增加。供应端,焦企开工稳定,成本端焦煤现货价格企稳,焦化利润低位运行,焦企提产积极性受限。总体来看,高炉后续仍有复产预期,伴随钢材需求好转,焦炭库存结构性矛盾支撑期价偏强走势。当前引导焦炭价格走势的核心仍在于钢材,需持续关注钢材终端需求恢复高度及钢厂利润情况。

操作建议:区间操作

风险因素:原料成本坍塌、终端需求不及预期(下行风险);高炉快速复产、政策超预期刺激(上行风险)

关注要点:钢材利润、终端需求

焦煤:库存低位支撑,焦煤震荡向上

逻辑:今日焦煤现货市场暂稳运行,市场需求改善,部分主焦煤价格探涨,目前介休中硫主焦煤2150 元/吨(-),沙河驿蒙煤 2170 元/吨(-)。需求端,焦钢企业开工持稳,目前对焦煤以刚需采购为主,厂内焦煤库存天数持续下滑。供应端,主产地煤矿陆续复工,国内焦煤产量如期恢复;进口端,蒙煤通关量延续增长态势,本周蒙古春节,甘其毛都口岸暂停通关 3 天,海运煤价格继续上涨,进口已无性价比。总体来看,当前下游焦煤库存偏低,若高炉持续复产,焦煤补库需求或逐步释放,支撑短期基本面,需持续关注钢厂复产节奏及利润情况。中长期来看,焦煤供需宽松趋势难改,估值仍有下移空间。

操作建议:区间操作

风险因素:进口大幅增加、下游开工不及预期(下行风险);下游快速复产、政策超预期刺激(上行风险)

关注要点:焦钢利润、进口情况

玻璃:需求预期修复,盘面震荡运行

逻辑:华北主流大板价格 1620(-),华中 1660 元/吨(-),全国均价 1676 元/吨(-),主力合约FG2305 基差64(-20)。需求端,深加工订单环比回升,从地产资金端来看需求难有大幅好转,贸易商库存水平正常,深加工库存较干,需求短期或偏弱运行。供应端,地产预期好转下产线冷修放缓,复产计划提上日程,供应压力仍然巨大。年后企业出货放缓,贸易出货增加,库存环比上升 277 万重量箱。当前视角下,库存压力较大,真实需求当前仍有待检验,从房企资金角度来看需求不及预期概率较大,盘面部分交易悲观现实,预计后续随地产预期好转,继续震荡。中长期来看地产边际放松,预期好转远月或逐步修复。

操作建议:区间操作和逢低做多

风险因素:终端需求大幅回落(下行风险);产能退出超预期(上行风险)

关注要点:现货产销

纯碱:刚需仍旧稳定,基本面预期趋紧

逻辑:沙河地区重质纯碱价格 3000 元/吨(-),主力合约 SA2305 基差 15(-94)。供给端,产量变动不大,周产61万吨左右。需求端,浮法日熔预计后续保持稳定,短期冷修减少复产增加。光伏玻璃投产持续,产能仍有增量。总体来看,玻璃总日熔稳中有升,重碱需求仍然较为稳定。纯碱现实基本面偏强,本周库存去化 0.13 万吨。轻碱下游短期需求偏弱,但重碱需求稳中有升,基本面或持续偏紧,盘面高位震荡,当前上行驱动放缓,需看见现货供需进一步偏紧且价格提升,才能有明显驱动。中长期来看天然碱投产前供需将持续偏紧,天然碱投产后供需逐步宽松,价格承压下行。

操作建议:区间操作和逢低做多风险因素:浮法集中冷修(下行风险);光伏点火超预期(上行风险)

关注要点:宏观预期

(文章来源:中信期货)